Анализ состояния финансовых рынков на основе методов нелинейной динамики

Анализ будет проводиться по двум периодам:

1) Ряд значений индекса S&P 500, зафиксированных на протяжении 15 лет (с 1995 года по 2010 год), которые преобразованы в 3860 дневных логарифмических прибылей.

2) Ряд значений индекса S&P 500, зафиксированных с ноября 2002 года по апрель 2010 года, то есть период развития американского фондового рынка после кризиса доткомов, которые пре

образованы в 1886 дневных логарифмических прибылей.

Оценивать показатель Херста ![]() для полного диапазона данных неправильно ввиду того, что ряд имеет конечную память и начинает следовать случайным блужданиям. Теоретически процесс с долговременной памятью предполагается берущим начало из бесконечно удаленного прошлого. Но в теории хаоса утверждается, что в любой нелинейной системе, в ее движении, всегда существует точка, где теряется память о начальных условиях. Эта точка «потери» аналогична концу естественного периода системы. Исходя из этого предполагается, что процессы с долговременной памятью в большинстве систем не бесконечны – они имеют предел [63]. Сколь долга эта память, зависит от структуры нелинейной динамической системы, которая порождает фрактальный временной ряд. По этой причине необходимо строить регрессию на конце каждого диапазона данных, и из анализа полученных оценок

для полного диапазона данных неправильно ввиду того, что ряд имеет конечную память и начинает следовать случайным блужданиям. Теоретически процесс с долговременной памятью предполагается берущим начало из бесконечно удаленного прошлого. Но в теории хаоса утверждается, что в любой нелинейной системе, в ее движении, всегда существует точка, где теряется память о начальных условиях. Эта точка «потери» аналогична концу естественного периода системы. Исходя из этого предполагается, что процессы с долговременной памятью в большинстве систем не бесконечны – они имеют предел [63]. Сколь долга эта память, зависит от структуры нелинейной динамической системы, которая порождает фрактальный временной ряд. По этой причине необходимо строить регрессию на конце каждого диапазона данных, и из анализа полученных оценок ![]() можно делать вывод о процессе с долговременной памятью.

можно делать вывод о процессе с долговременной памятью.

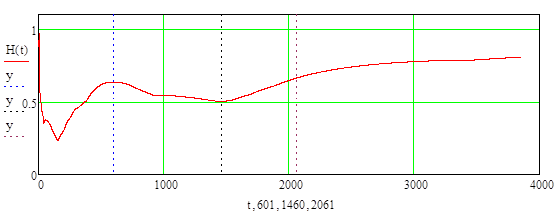

R/S-анализ прибылей американского фондового рынка за период с 3 января 1995 года по 30 апреля 2010 года. Начнем с применения R/S-анализа к дневным данным индекса S&P 500 за 15-летний период. На рисунке 26 представлены величины ![]() , рассчитанные по регрессиям, включающим все предыдущие значения прибыли до расчетного момента.

, рассчитанные по регрессиям, включающим все предыдущие значения прибыли до расчетного момента.

|

|

Рисунок 26. R/S-анализ: оценка длины цикла дневных прибылей по индексу S&P 500 с января 1995 года по апрель 2010 года

Пик явно наблюдается при значении 601 торговый день или 30 календарных месяцев с ![]() . Это оценка показателя Херста для дневных прибылей по индексу S&P 500, которая обозначена на рисунке 26 первой вертикальной линией. После данного значения система монотонно убывает, стремясь к значению

. Это оценка показателя Херста для дневных прибылей по индексу S&P 500, которая обозначена на рисунке 26 первой вертикальной линией. После данного значения система монотонно убывает, стремясь к значению ![]() . Две последующие вертикальные линии (от

. Две последующие вертикальные линии (от ![]() (12 октября 2000 года) до

(12 октября 2000 года) до ![]() (11 марта 2003 года)) показывают отчетливо выделяющийся временной интервал, где происходит смена тенденции поведения оценки показателя Херста – она начинает возрастать, и данная тенденция продолжается в течение средней длины цикла - 601 торгового дня - после чего система замедляет скорость роста. Данный интервал соответствует кризису доткомов 2000-2002 года.

(11 марта 2003 года)) показывают отчетливо выделяющийся временной интервал, где происходит смена тенденции поведения оценки показателя Херста – она начинает возрастать, и данная тенденция продолжается в течение средней длины цикла - 601 торгового дня - после чего система замедляет скорость роста. Данный интервал соответствует кризису доткомов 2000-2002 года.

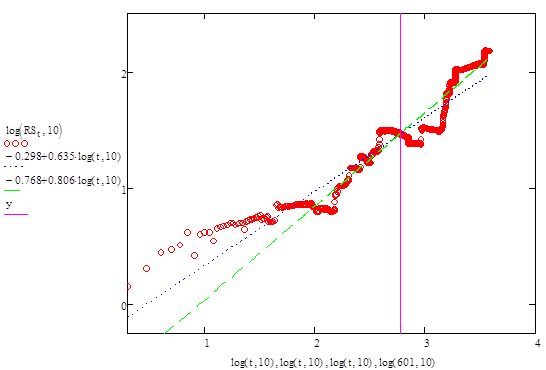

На рисунке 27 показана кривая R/S в двойной логарифмической шкале.

|

|

Рисунок 27. R/S-анализ: дневные прибыли по индексу S&P 500 с января 1995 года по апрель 2010 года

Точечная прямая на рисунке 27 соответствуют ![]() . Процесс с долговременной памятью наблюдается приблизительно в продолжение 601 торгового дня или 30 календарных месяцев (значение по оси абсцисс приблизительно равно 2.78).

. Процесс с долговременной памятью наблюдается приблизительно в продолжение 601 торгового дня или 30 календарных месяцев (значение по оси абсцисс приблизительно равно 2.78).

В таблице 3 представлены результаты регрессии с использованием ![]() , меньшего или равного 601 торговому дню, и по всей выборке.

, меньшего или равного 601 торговому дню, и по всей выборке.

Таблица 3

Описание регрессии по двум интервалам: внутри средней длины цикла и по всем значениям дневных прибылей за рассматриваемый период

|

Описание регрессии |

Регрессия до |

Регрессия до |

|

Константа |

-0.298 |

-0.768 |

|

Коэффициент при |

0.635 |

0.806 |

|

R-квадрат |

0.857 |

0.890 |

|

Стандартная ошибка |

0.108 |

0.121 |

По регрессии внутри среднего цикла ![]() , а по всей выборке оценка

, а по всей выборке оценка ![]() . Средняя длина цикла, или период для дневных прибылей американского фондового рынка по индексу S&P 500 равняется 601 торговому дню или 30 календарным месяцам. Это именно средняя величина, поскольку система непериодична и фрактальна.

. Средняя длина цикла, или период для дневных прибылей американского фондового рынка по индексу S&P 500 равняется 601 торговому дню или 30 календарным месяцам. Это именно средняя величина, поскольку система непериодична и фрактальна.

Были получены следующие результаты:

1) Американский фондовый рынок имеет среднюю длину цикла 30 календарных месяцев, то есть в течение данного срока система имеет связь с начальными данными – присутствует долгосрочная память. Потеря памяти системой происходит в среднем каждые 30 месяцев.

2) Изменение тенденции поведения оценки показателя ![]() на рисунке 26 на интервале, соответствующем кризису доткомов, может свидетельствовать о том, что на американском фондовом рынке произошли системные изменения, то есть изменились фундаментальные показатели: длина цикла и показатель Херста.

на рисунке 26 на интервале, соответствующем кризису доткомов, может свидетельствовать о том, что на американском фондовом рынке произошли системные изменения, то есть изменились фундаментальные показатели: длина цикла и показатель Херста.

Проверку данной гипотезы осуществим, проведя R/S-анализ ряда значений индекса S&P 500, зафиксированных с ноября 2002 года по апрель 2010 года – второй из рассматриваемых в данной работе периодов, соответствующий американскому фондовому рынку после кризиса доткомов 2000-2002 года.

R/S-анализ прибылей американского фондового рынка за период с 1 ноября 2002 года по 30 апреля 2010 года. Применим R/S-анализ к дневным данным индекса S&P 500 за период после кризиса доткомов 2000-2002 года. На рисунке 28 представлены величины ![]() , рассчитанные по регрессиям, включающим все предыдущие значения прибыли до расчетного момента.

, рассчитанные по регрессиям, включающим все предыдущие значения прибыли до расчетного момента.

Другие рефераты на тему «Экономико-математическое моделирование»:

Поиск рефератов

Последние рефераты раздела

- Выборочные исследования в эконометрике

- Временные характеристики и функция времени. Графическое представление частотных характеристик

- Автоматизированный априорный анализ статистической совокупности в среде MS Excel

- Биматричные игры. Поиск равновесных ситуаций

- Анализ рядов распределения

- Анализ состояния финансовых рынков на основе методов нелинейной динамики

- Безработица - основные определения и измерение. Потоки, запасы, утечки, инъекции в модели