Построение модели организационной структуры фирмы

Вопросы моделирования процесса сопряжения интересов собственника и управляющего в условиях привлечения фирмой дополнительных финансовых средств будут проанализированы нами далее.

Рассматривается фирма, управляемая менеджером, совокупный доход которого I(t), владеющая капиталом K(t), имеющая персонал в количестве L(t) человек со средней заработной платой Wav . Для данной фирмы может быть рас

считан объем произведенного продукта в количестве R(t), где R(t) определяется на основе производственной функции, то есть R(t)=F(K(t),L(t)). Свойства и аналитический вид функции подробно рассмотрены в литературе (см. [22]). Обзорно набор этих свойств приведен в §2. Для данной фирмы может быть построено описанное ниже балансовое ограничение на наличие имеющихся на фирме финансовых средств и направлениями их расходования. Кроме того, для руководителей этой фирмы может быть рассчитан суммарный доход, который складывается из минимальной оплаты труда, который ему определяет владелец фирмы, и дополнительного дохода, который он получит как долю от объемов, получающих фирмой в процессе функционирования.

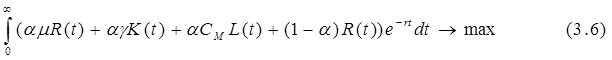

С учетом сказанного выше математическая формулировка будет состоять в максимизации целевого функционала

|

Здесь a (0£a£1) ¾ весовой коэффициент; r — положительный уровень дисконтирования; R(t)—общий объем выпуска; I(t) — совокупный доход менеджера, I(t)= mR(t)+ WM, m (0<m<1)—доля менеджера в объеме продаж, WM—оплата труда менеджера.

Если a=0, мы получаем целевой функционал динамической модели Баумола. Второй предельный случай (a=1) отражает первую стадию переходной экономики (разрушение системы контроля за деятельностью фирмы со стороны государства и отсутствие реального контроля со стороны мелких держателей акций). С этой точки зрения мы можем рассматривать параметр a как показатель зрелости переходных процессов в экономике.

В данной модели общий объем выпуска фирмы, как было сказано ранее, формируется в виде производственной функции

R(t)=F(K(t),L(t)),

где K(t)—капитал фирмы в момент времени t, L(t)—численность работников в момент времени t, F(K, L)—производственная функция первого порядка однородности:

j(K(t)/L(t))=F(K(t)/L(t),1).

В модели предполагается, что общая выручка фирмы делится на две части: 1-ая часть с весовым коэффициентом m идет на оплату труда менеджера, 2-ая часть с весовым коэффициентом (1-m)—на продолжение жизнедеятельности предприятия.

Итак, рассмотрим структуру расходов той части от общего оборота фирмы, которая идет на продолжение ее нормального функционирования, дополнительно введя начальный капитал, кредит фирмы и оборотные фонды:

(1-m)(1-r1)R(t)+(1-b)R k(t) =WM(t)+WavL(t)+dK(t)+![]() +p(t)K(t)+Q(t) (3.2)

+p(t)K(t)+Q(t) (3.2)

В балансовом ограничении (3.2) с левой стороны представлено то, что имеет фирма в своем распоряжении, а с правой — потребности фирмы.

Пусть r1R(t)—имеющийся в распоряжении фирмы, начальный капитал. Следует отметить, что начальный капитал является гарантией функционирования компании.

В данной задаче будем рассматривать кредитоспособную организацию, то есть будем учитывать возможность взятия кредита фирмой. Необходимо учесть, что при выдаче кредита обычно берется залог, в данном случае залогом будет являться капитал фирмы, поэтому в простейшей задаче функционирования организации кредит вполне логично определить в виде линейной функции от капитала:

Rk(t)=lK(t)+l0 (3.3)

Здесь l— принятая ставка, по которой центральные организации выдают кредит фирме; l0 (l0³0)— целевые финансовые средства, которые выдаются фирме независимо от величины ее капитала.

В соотношении (3.2) b—ставка оплаты кредита,WM—оплата труда менеджера,

Wav—средняя стоимость единицы труда, d—уровень амортизация капитала,

![]() —чистые инвестиции, p(t) ( p(t)³ pc, pc—константа минимальной прибыли) — прибыль держателей акций.

—чистые инвестиции, p(t) ( p(t)³ pc, pc—константа минимальной прибыли) — прибыль держателей акций.

Как правило, зарплата менеджера зависит от размеров предприятия, точнее от размеров капитала и затрат труда (численности работников). Введем коэффициенты пропорциональности g и CM и определим данную величину формулой:

WM=gK(t)+CML(t), (3.4)

0 < g+d+p+ l << 1,

CM>0;

В соотношении (3.2) Q(t) — затраты на ресурсы (оборотные фонды фирмы). Для простоты изложения данной функции будем рассматривать ее, линейно зависящей от объема произведенного продукта:

Q(t)=nR(t)+ n0 , (3.5)

где n (0<n<<1) — доля материальных ресурсов в общем объеме выпуска, n0 (n0³0)—величина затрат материальных ресурсов, которая не зависит от объема выпуска предприятия.

С учетом сказанного перепишем целевой функционал (3.1) и балансовое ограничение (3.2), используя формулы (3.3)-(3.5), получим следующую задачу:

|

при условиях

(1-m)(1-r1)R(t)+(1-b)Rk(t)=WM(t)+WavL(t)+dK(t)+![]() +p(t)K(t)+Q(t) (3.7)

+p(t)K(t)+Q(t) (3.7)

0 < g+d+p+ l << 1,

CM>0,

0<n<<1,

n0³0,

l0³0,

p(t)³ pc;

K ( 0 ) = K0 , K0>0;

L ( 0 ) = L0 , L0>0.

Здесь K0—собственный капитал банка в момент времени t0; L0—предельные затраты труда в начальный момент времени t0 ( начальное количество работников ).

В модели (3.6)-(3.7) прибыль p(t) отрицательно влияет на подынтегральную функцию в (3.6), поэтому мы можем положить p(t)= pc , имея в виду максимизацию целевого функционала (3.6).

Таким образом, построенная задача является задачей оптимального управления с фазовой переменной K(t), управляющей функцией L(t) и управляющим параметром — μ.

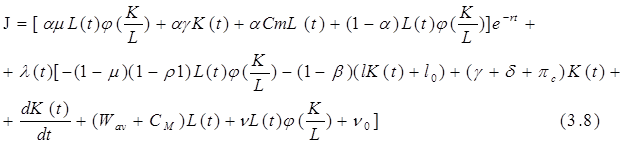

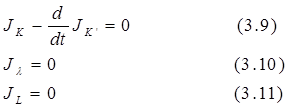

Для математического анализа построенной модели оптимального управления будем использовать построение функции Лагранжа, составление системы уравнений Эйлера-Лагранжа и принцип максимума Понтрягина. Таким образом, заменяя производственную функцию F(K,L) введенной ранее функцией j, выпишем функцию Лагранжа для модели (3.6)-(3.7):

|

|

Другие рефераты на тему «Экономико-математическое моделирование»:

Поиск рефератов

Последние рефераты раздела

- Выборочные исследования в эконометрике

- Временные характеристики и функция времени. Графическое представление частотных характеристик

- Автоматизированный априорный анализ статистической совокупности в среде MS Excel

- Биматричные игры. Поиск равновесных ситуаций

- Анализ рядов распределения

- Анализ состояния финансовых рынков на основе методов нелинейной динамики

- Безработица - основные определения и измерение. Потоки, запасы, утечки, инъекции в модели