Совершенствование механизма управления акционерным капиталом

4. Стоимость на основе дисконтирования дивидендов определяется для оценки будущей цены акций при их продаже. Обычно она используется инвестором при формировании портфеля ценных бумаг.

5. Стоимость, определяемая на основе капитализации чистой прибыли, является одной из основных оценочных характеристик акций компании и определяется отношением рыночной капитализации компании к чистой прибыли (

Р/Е). Этот показатель свидетельствует о том, какую сумму инвестор готов заплатить за один рубль чистой прибыли компании, выплачиваемый в качестве дохода держателю обыкновенной акции, находящейся в обращении.

6. Стоимость на основе дисконтирования денежных потоков считается одним из надежных и сложных методов оценки стоимости компании. Основная трудность связана с прогнозированием денежных потоков компаний в условиях неопределенности внешней среды, что влияет на выбор ставки дисконтирования и тем самым на реальную величину будущих поступлений.

7. Стоимость на основе капитализации денежных потоков используется для сопоставления стоимостей и цен на акции при структурных изменениях, например при поглощении или слиянии компаний. Для этого требуется обосновать степень идентичности и сопоставимости компаний даже одной отрасли, что устанавливается на основании анализа активов, денежных потоков, доходов, балансовой и ликвидационной стоимости.

1.3 Методы управления акционерным капиталом

Проблемы возможности и необходимости управления структурой капитала давно обсуждаются среди ученых-экономистов и практиков. Существует ряд основных подходов к теоретическим аспектам структуры капитала:

• традиционный подход;

• концепция Ф. Модильяни и М. Миллера (кратко ее называют концепцией «ММ»);

• компромиссный подход;

• теория противоречия интересов при формировании структуры капитала. Сторонники традиционного подхода считают, что:

• цена капитала зависит от его структуры;

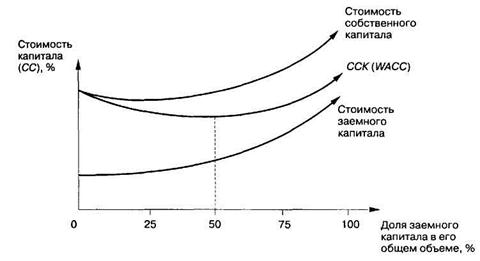

• стоимость заемного капитала ниже цены собственного, поэтому рост удельного веса заемных источников приводит к снижению показателя средневзвешенной стоимости капитала; в результате увеличивается рыночная стоимость предприятия;

• существует понятие «оптимальная структура капитала», которое характеризует такое сочетание собственных и заемных средств, которое приводит к самой низкой средневзвешенной стоимости капитала, а также к максимизации цены компании.

Графически содержание этого подхода можно представить на рис. 1.2.

Рис. 1.2 Графическое представление структуры капитала исходя из традиционного подхода

Формирование оптимальной структуры капитала — одна из важнейших проблем финансового менеджмента. На практике существует взаимосвязь между структурой капитала и дивидендной политикой акционерной компании (корпорации). Данная взаимосвязь проявляется в том, что структура капитала зависит от рентабельности собственных средств и нормы распределения чистой прибыли на выплату дивидендов акционерам и на развитие производства. При высокой рентабельности собственного капитала можно оставить больше чистой прибыли на цели накопления и пополнения оборотных активов без ущерба для дивидендных выплат акционерам.

Внутреннее (за счет чистой прибыли) и внешнее (за счет кредитов, займов и выпуска акций) финансирование тесно взаимосвязаны. Однако это не означает взаимозаменяемость источников средств. Так, внешнее долговое финансирование не должно подменять привлечения и использования собственных средств.

Только достаточный объем собственного капитала (более 50%) способен обеспечить развитие предприятия, укрепить его финансовую независимость и усилить доверие к нему инвесторов, кредиторов, поставщиков, покупателей и других партнеров. В критической ситуации только собственные средства способны обеспечить возврат кредитов и займов. Однако на отдельных этапах жизненного цикла компании возникает потребность во внешнем заимствовании (например, у банков). Задолженность смягчает возможный конфликт между руководством акционерной компании и ее собственниками, понижает акционерный риск.

С другой стороны, задолженность обостряет конфликт между собственниками и кредиторами. Первая причина заключается в дивидендной политике. Увеличение дивидендных выплат при снижении чистой прибыли приводит к относительному снижению собственного капитала по сравнению с заемным в его общем объеме. Снижение абсолютного и относительного размера собственного капитала требует от предприятия новых заимствований у банков и иных кредиторов и роста расходов по обслуживанию долга. У банков происходит своеобразное обесценение выданных кредитов, так как ранее выданные ссуды, как правило, пролонгируют.

Вторая причина связана с тем, что при высоком уровне коэффициента задолженности (свыше 1,0) у компании возрастает потенциальный риск банкротства. В такой ситуации собственники склонны к риску, выбирая самые высокодоходные, но рискованные инвестиции, что не устраивает кредиторов. Если менеджеры компании отказываются от рискованных проектов, то это отвечает интересам кредиторов, но не собственников (акционеров). В такой ситуации они лишаются возможности максимизировать размер дивидендов на принадлежащие им акции.

Третья причина заключается в том, что при поглощении одной компании другой у фирмы-покупателя обычно происходит изменение структуры капитала: во-первых, часто поглощаемое предприятие приобретается за счет заемных средств и новый кредит изменяет структуру капитала поглощающей компании; во-вторых, присутствие заемных средств у поглощаемой фирмы также может оказать влияние на состав и структуру источников средств компании-покупателя. Последняя получает прирост рентабельности собственного капитала благодаря увеличению уровня эффекта финансового рычага, дивиденды по акциям и нераспределенная прибыль возрастают.

Четвертая причина связана с возрастанием темпов роста оборота (объема продаж) предприятия в условиях благоприятной рыночной конъюнктуры, что требует повышенного финансирования. Наращивание темпов роста оборота связано с увеличением переменных, а часто и постоянных издержек, а также объема дебиторской задолженности. Поэтому в период подъема деловой активности многие компании склонны привлекать в свой оборот больше заемных средств. В данном случае эмиссионные расходы, издержки первичного размещения акций и последующие выплаты дивидендов часто превышают стоимость привлечения обслуживания кредитов и займов.

Пятая причина: если при выпуске корпоративных облигаций новые заемные средства привлекают на более выгодных для инвесторов условиях, чем предыдущая эмиссия, то ранее выпущенные облигации могут упасть в цене.

В рыночной экономике существует механизм нивелирования данных противоречий. Широко известный способ — выпуск таких финансовых инструментов, которые позволяют владельцам корпоративных облигаций стать акционерами корпорации (облигации, конвертируемые в акции, облигации с подписными купонами и т. д.).

Наконец, компания может проводить политику постоянного возобновления заемных средств, привлекаемых на краткосрочной основе на цели долгосрочного финансирования высокоэффективных мероприятий. Тогда при каждом очередном погашении краткосрочных кредитов (вместе с процентами) кредиторы убеждаются в надежности руководства заемщика. Нестабильная обстановка на финансовом рынке может ограничивать возможности предприятий в использовании долевого и долгового финансирования (с помощью эмиссии собственных акций и облигаций). Поэтому любая компания (вне экстремальных условий) не может полностью исчерпывать свою кредитную способность. Всегда должен оставаться резерв для дополнительного заимствования средств, чтобы в случае необходимости покрыть дефицит денежных средств банковским кредитом.

Другие рефераты на тему «Экономика и экономическая теория»:

Поиск рефератов

Последние рефераты раздела

- Рейдерство в России на примере рейдерского захвата «МЕГА ПАЛАС ОТЕЛЯ» в г. Южно-Сахалинск

- Акционерные общества и их роль в рыночной экономике

- Акционерное общество (компания, корпорация) как главный институт предпринимательской деятельности

- Альтернативные модели в рамках экономических систем

- Анализ внешней и внутренней среды предприятия

- Анализ государственного регулирования инновационной деятельности

- Анализ демографической ситуации и оценка использования трудовых ресурсов России