Совершенствование механизма управления акционерным капиталом

Как уже указывалось, финансовые аналитики обычно концентрируют внимание на двух основных категориях стоимости компаний активов и пакетов акций — рыночной стоимости (market value, MV) и справедливой рыночной стоимости (fair market value, FMV). Рыночная стоимость, как отмечалось, — это расчетная величина, по которой предполагается переход объекта сделки от продавца к покупателю. Эта стоимость опр

еделяется рынком и зависит от положения компании на нем. Если ее финансовое положение устойчиво и существует уверенность, что компания будет эффективно работать и в дальнейшем, то высокая цена акций отражает мнение рынка об эффективной деятельности компании. Если же существуют признаки банкротства или финансовой неустойчивости компании, возможность ее поглощения или слияния, то показатель MV отражает ожидаемую рынком ликвидационную стоимость или цену поглощения компании.

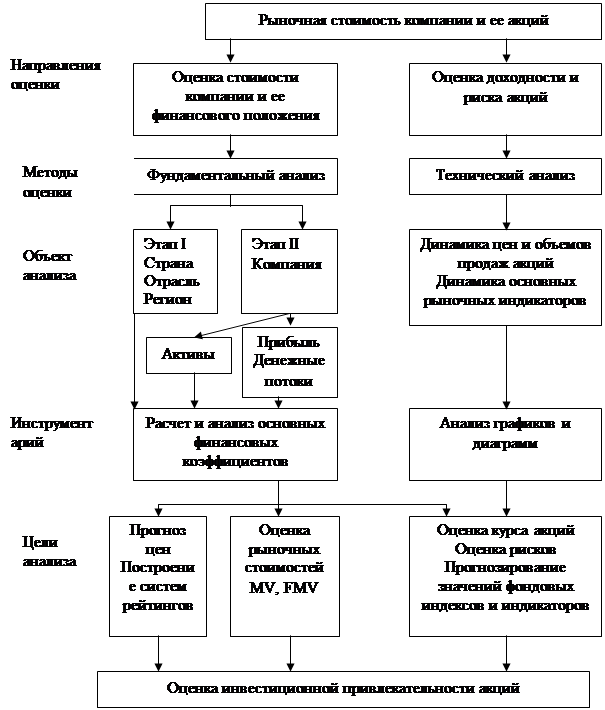

Методы оценки рыночной стоимости компаний и прогнозирования цен на ее акции базируются на двух принципиально различных подходах: фундаментальном и техническом (рис. 1.1). Справедливая рыночная стоимость определяется как цена, по которой компания, ее активы или пакеты акций могут быть проданы в результате добровольного соглашения между покупателем и продавцом при условиях, что сделка не должна осуществляться в срочном порядке, а обе стороны — покупатель и продавец компетентны в вопросах оценки стоимости, не подвергаются давлению и имеют достаточно полную и достоверную информацию об объекте купли-продажи.

Рис. 1.1 Содержание подходов к оценке стоимости компании и ее акций

Фундаментальный анализ основан на интерпретации показателей деятельности компании во внешней среде (экономическая и политическая ситуация, законодательство, конъюнктура рынка и др.). Он обычно состоит из двух стадий: анализ общей ситуации в стране, отрасли или регионе и анализ компании, ее финансового положения и результатов деятельности на рынке. Заключительный раздел финансового анализа устанавливает состоятельность эмитента в выпуске акций. В соответствии с практикой и действующим законодательством эмитент должен соблюдать рекомендации по выпуску ценных бумаг[4].

Технический анализ связан с изучением динамики цен на акции, объемов их продаж, спрэдов, степени риска и других рыночных индикаторов. Далее на основе построенных графиков и диаграмм делается прогноз цен на финансовые инструменты, обращающиеся на фондовых биржах.

Стоимостные оценочные показатели всегда относительны: они могут иметь различную степень привлекательности для инвесторов. Это зависит от ряда факторов, к числу которых относятся:

♦ валовый доход компании, его динамика, структура и возраст;

♦ дивидендная политика;

♦ денежные потоки, их динамика;

♦ состояние оборудования, его структура;

♦ обеспеченность запасами;

♦ финансово-экономическое положение компании в последние годы;

♦ перспективы развития;

♦ инвестиционная политика;

♦ организационно-правовые условия;

♦ величина и состояние задолженностей;

♦ качество управления.

Каждая концепция стоимости играет определенную роль, используется для решения конкретных задач. Рассмотрим кратко содержание каждой концепции оценки стоимости акций (табл. 1.2).

Таблица 1.2. Основные концепции оценки стоимости акций

|

№ |

Концепция |

База оценки |

Цель оценки |

Методы расчета |

|

1 |

Балансовая стоимость |

Активы |

FMV Цена акции |

На основе данных бухгалтерского баланса |

|

2 |

Стоимость, определенная с помощью балансового множителя |

Активы |

FMV |

Анализируются тренды соотношений между ценой акции и балансовой стоимостью компании |

|

3 |

Скорректированная балансовая стоимость |

Активы Денежные потоки |

FMV |

Активы оцениваются по видам с учетом их специфики, ставки дисконтирования |

|

4 |

Стоимость на основе дисконтирования дивидендов |

Дивиденды |

Цена акций |

Доходный метод с учетом дисконтирования будущих дивидендов |

|

5 |

Стоимость на основе капитализации чистой прибыли |

Денежные потоки |

Спрос на акции |

Экспресс-анализ на основе Р/Е |

|

6 |

Стоимость на основе дисконтирования денежных потоков |

Активы Денежные потоки |

FMV MV |

Оценка стоимости действующей компании и/или ее структурных единиц |

|

7 |

Стоимость на основе капитализации денежных потоков |

Денежные потоки Активы |

FMV MV Цена акции |

Экспресс-анализ при слиянии (поглощении) компаний для оценки характеристик единой акции |

1. Балансовая стоимость определяется стоимостью чистых активов компании. Эта стоимость играет важную роль в процессе объединения или слияния компаний, когда для оценки нужен сопоставимый базис, например в нефтяных компаниях при выпуске единой акции. За рубежом компании оцениваются в несколько раз выше, чем их балансовая стоимость. В России при оценке компаний балансовая стоимость часто играет решающую роль, что связано с отсутствием объективной информации для использования других методов.

2. Стоимость, определяемая с помощью балансового множителя, используется при внутриотраслевой оценке однородных компаний, когда существует достаточно стабильное и надежное соотношение между их рыночной и балансовой стоимостями (балансовый множитель). Балансовый множитель становится более надежным инструментом оценки, если учитывается структура капитала. Надежность оценки снижается по мере увеличения доли заемных средств компании.

3. Скорректированная балансовая стоимость, часто называемая оценочной или ликвидационной, определяется суммированием рыночных стоимостей отдельных видов активов, например основных фондов, готовой продукции, незавершенного производства и др. Это суммирование происходит по рыночной цене активов с учетом их износа, ликвидационных издержек, дисконтирования стоимостей на время продажи активов и т.д.

Другие рефераты на тему «Экономика и экономическая теория»:

Поиск рефератов

Последние рефераты раздела

- Рейдерство в России на примере рейдерского захвата «МЕГА ПАЛАС ОТЕЛЯ» в г. Южно-Сахалинск

- Акционерные общества и их роль в рыночной экономике

- Акционерное общество (компания, корпорация) как главный институт предпринимательской деятельности

- Альтернативные модели в рамках экономических систем

- Анализ внешней и внутренней среды предприятия

- Анализ государственного регулирования инновационной деятельности

- Анализ демографической ситуации и оценка использования трудовых ресурсов России