Совершенствование механизма управления акционерным капиталом

где Sрын.д. — рыночная цена акции по доходному методу; Di — будущие дивиденды в i-том отчетном периоде; Snp — цена продажи акции в момент t, i = 1, 2, …, n — число периодов дисконтирования; r — норма дохода на инвестированный рубль (ставка дивиденда).

В 2006 году компания ожидает 42% ставки дивидендов на акцию номиналом 100 руб. в первый год, предполагая рост ставки дивиденда на 3% в год в

течение последующих двух лет, после чего прогнозируемая цена продажи акции составит 180 руб. Ставка дисконтирования — 15%. Тогда начальная цена акции составит:

![]()

Значение показателя Р/Е в этом случае равно 201,53 : : 110,69 = 1,82.

Если рост дивиденда стабилен, а ожидаемая в перспективе цена продажи акции не принимается в расчет, то начальная цена акции может быть определена по формуле (2.5):

![]() , (2.5)

, (2.5)

где Dn — ожидаемые дивиденды; r — норма дохода с инвестированного рубля; Δd — постоянный темп роста дивидендов.

7. Показатели доходности акции играют важную роль в инвестиционных мотивах эмитента, посредника, продавца и покупателя акций. При оценке текущей доходности акций Dтек в расчет принимаются только дивиденды, поэтому показатель иногда называется «дивидендной доходностью» или «нормой дивиденда». Он определяется по формуле (2.6):

![]() (2.6)

(2.6)

где di – величина дивиденда, выплаченного i-том году; Sрын – рыночная стоимость акции. Таким образом, текущая доходность акции составит 42/150=0,28 или 28 %.

Особенность оценки инвестиционных качеств ценных бумаг состоит в том, что правильность или точность оценки выявляется спустя длительное время. Именно по этой причине необходимо использовать апробированные методы, в частности, практикуемые на зарубежных фондовых рынках. Однако российские условия настолько специфичны, что достаточно надежные и регулярно используемые методы могут давать недостоверные результаты. Поэтому выход состоит в применении апробированных методов, адаптированных в российских условиях.

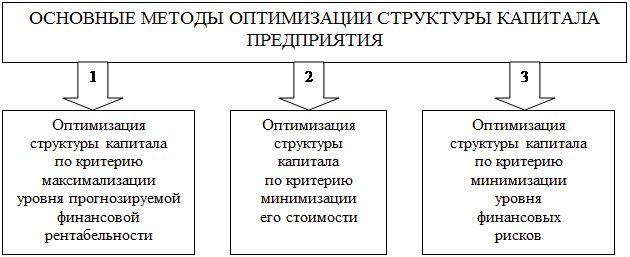

Структура капитала предприятия оптимизируется различными методами. К числу основных из этих методов относятся (рис. 3.3).

1. Оптимизация структуры капитала по критерию максимизации уровня прогнозируемой финансовой рентабельности. Для проведения таких оптимизационных расчетов используется механизм финансового левериджа. Рассмотрим процесс оптимизации структуры капитала по этому критерию:

Рисунок 3.3 Характеристика основных методов оптимизации структуры капитала предприятия

Располагая возможностями привлечения собственного капитала в размере 60 тыс. усл. ден. един, предприятие может существенно увеличить объем своей хозяйственной деятельности за счет привлечения заемного капитала. Коэффициент валовой рентабельности активов (без учета расходов по оплате процента за кредит) прогнозируется в размере 10%. Минимальная ставка процента за кредит (ставка без риска) составляет 8%. Необходимо определить при какой структуре капитала будет достигнут наивысший уровень финансовой рентабельности предприятия. Расчеты этого показателя при различных значениях коэффициента финансового левериджа приведены в таблице 3.1.

Как видно из данных расчетной таблицы наивысший коэффициент финансовой рентабельности достигается при коэффициенте финансового левериджа 1,0, что определяет соотношение заемного и собственного капитала в пропорции 50% : 50%.

Приведенные данные показывают также, что эффект финансового левериджа сведен к нулю в предпоследнем варианте при соотношении заемного и собственного капитала в пропорции 67% : 33% (в этом случае дифференциал финансового левериджа равен нулю, вследствие чего использование заемного капитала эффекта не дает).

Таблица 3.1 Расчет коэффициентов финансовой рентабельности при различных значениях коэффициента финансового левериджа

|

№ |

Показатели |

Варианты | ||

|

1 |

2 |

3 | ||

|

1 |

Сумма собственного капитала |

60 |

60 |

60 |

|

2 |

Возможная сумма заемного капитала |

15 |

60 |

150 |

|

3 |

Общая сумма капитала |

75 |

120 |

210 |

|

4 |

Коэффициент финансового левериджа |

0,25 |

1,00 |

2,50 |

|

5 |

Коэффициент валовой рентабельности активов, % |

10,0 |

10,0 |

10,0 |

|

6 |

Премия за риск, % |

- |

1,0 |

2,5 |

|

7 |

Сумма валовой прибыли без процентов за кредит |

7,50 |

12,0 |

21,0 |

|

8 |

Коэффициент рентабельности собственного капитала, % |

7,35 |

7,70 |

6,12 |

И, наконец, в последнем варианте мы сталкиваемся с отрицательным значением эффекта финансового левериджа, когда из-за отрицательной величины его дифференциала коэффициент финансовой рентабельности снижается в процессе возможного использования заемного капитала.

Таким образом, проведение многовариантных расчетов с использованием механизма финансового левериджа позволяет определить оптимальную структуру капитала, обеспечивающую максимизацию уровня финансовой рентабельности.

2. Оптимизация структуры капитала по критерию минимизации его стоимости. Процесс этой оптимизации основан на предварительной оценке стоимости собственного и заемного капитала при разных условиях его привлечения и осуществлении многовариантных расчетов средневзвешенной стоимости капитала. Рассмотрим процесс оптимизации структуры капитала по этому критерию на следующем примере:

Другие рефераты на тему «Экономика и экономическая теория»:

Поиск рефератов

Последние рефераты раздела

- Рейдерство в России на примере рейдерского захвата «МЕГА ПАЛАС ОТЕЛЯ» в г. Южно-Сахалинск

- Акционерные общества и их роль в рыночной экономике

- Акционерное общество (компания, корпорация) как главный институт предпринимательской деятельности

- Альтернативные модели в рамках экономических систем

- Анализ внешней и внутренней среды предприятия

- Анализ государственного регулирования инновационной деятельности

- Анализ демографической ситуации и оценка использования трудовых ресурсов России