Статистический анализ платежного кризиса и несостоятельности российских предприятий

8. Если коррекция на внешних рынках продолжится и от нас уйдут иностранцы, у компаний с большой долговой нагрузкой возникнут проблемы с рефинансированием. Это произойдет из-за того, что у них большие долги в виде облигаций или кредитов. Но серьезных оснований говорить о том, что эта коррекция продлится долгое время, пока нет.

9. Вероятность дефолта большинства российских компаний ничтожно м

ала. Учитывая, что значительную долю корпоративного внешнего долга составляет долг госкорпораций, в крайнем случае можно ожидать вмешательства государства. Одной из мер может быть регулирование курса национальной валюты. В ситуации, когда источники прибыли компании сосредоточены в России, а кредиты или облигации номинированы в долларах, укрепление курса рубля упростит компании обслуживание долгов. Тем не менее негативным следствием сложившейся ситуации можно считать возросшие ставки и, как результат, высокую стоимость привлечения новых заемных средств, а для некоторых компаний - и невозможность их привлечения.

В условиях, когда вследствие ценовых диспропорций большинство отраслей вновь становятся малорентабельными и сохраняется убыточность половины производственных предприятий, трудно ожидать продолжения роста производства. Едва ли можно рассчитывать на подъем инвестиционной активности в условиях, когда гарантированные Минфином и Центральным банком доходы на рынке финансовых спекуляций превышают прибыльность производственных инвестиций [3]. Крайне сложно продвинуться в создании конкурентной среды и декриминализации рынка в условиях демонетизации экономики, погруженной в тень валом неплатежей и денежных суррогатов. Не стоит надеяться на становление рыночных механизмов трансформации сбережений в инвестиции в ситуации долларизации экономики в отсутствие мер валютного контроля и эффективных ограничений на вывоз капитала [6].

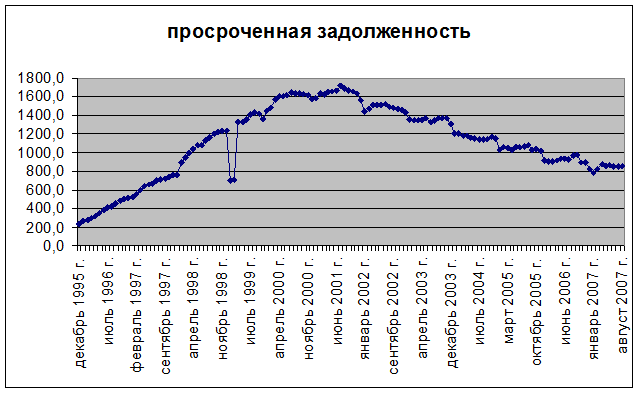

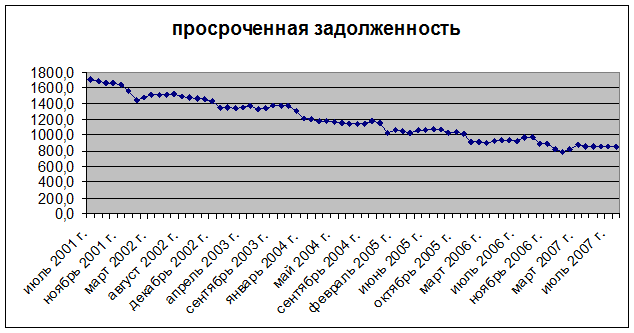

Глава 2. Анализ тенденции просроченной кредиторской задолженности предприятий

Рассмотрим данные, приведенные в приложении.

Можно видеть, что до 2001 года задолженность росла, но после преодоления последствий кризиса стала падать. Будем моделировать кредиторскую задолженность, начиная с 2002 года.

Построим регрессионную зависимость для этого показателя. Логика подсказывает, что зависимость должна быть экспоненциальной, т.к. она убывает, но темп должен сокращаться.

Показательная регрессия ![]()

Приведем массив данных

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

Обозначим ln(f)=y, ln(a)=alpha, ln(b)=beta

Получим

![]()

![]()

![]()

Другие рефераты на тему «Математика»:

Поиск рефератов

Последние рефераты раздела

- Анализ надёжности и резервирование технической системы

- Алгоритм решения Диофантовых уравнений

- Алгебраическое доказательство теоремы Пифагора

- Алгоритм муравья

- Векторная алгебра и аналитическая геометрия

- Зарождение и создание теории действительного числа

- Вероятностные процессы и математическая статистика в автоматизированных системах