Бухгалтерский учет и аудит расчетов по экспортным сделкам

Содержание

1. Бухгалтерский и налоговый учет расчетов по экспортным сделкам

2. Аудит расчетов по экспортным сделкам

3. Практическое задание

1. Бухгалтерский и налоговый учет расчетам по экспортным сделкам

бухгалтерский учет аудит экспорт сделка

Либерализация внешнеэкономической деятельности позволила многим организациям с различным статусом участвовать в

международной торговле. Значительное число среди этих участников - торговые предприятия, у которых преобладает экспорт товаров, закупленных у отечественных производителей.

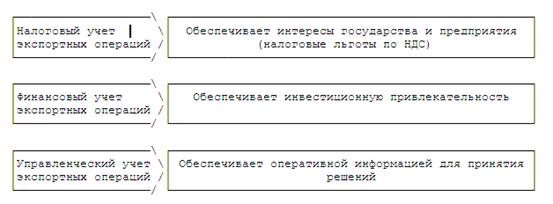

Экспортная деятельность как объект учета содержательнее в связи со сложным механизмом ее регулирования. Кроме того, экспорт находится под влиянием норм международного права. Поэтому при формировании системы бухгалтерского учета должны быть учтены следующие принципы (рис. 1).

Рисунок 1 - Принципы формирования системы бухгалтерского учета экспортных операций

В целях организации бухгалтерского и налогового учета экспортных операций организации должны формировать учетную политику для целей бухгалтерского и налогового учета.

Особенности учетной политики организации, осуществляющей экспортные операции, связаны с отражением в бухгалтерском и налоговом учете валютных операций, экспортных сделок, а также других активов и обязательств, выраженных в иностранной валюте.

Для обособленного ведения бухгалтерского учета экспортных сделок рекомендовано использование субсчетов к соответствующим синтетическим счетам (41 "Товары", 44 "Расходы на продажу", 19 "НДС по приобретенным ценностям" и др.).

Условно деятельность по учету экспортной операции можно разделить на четыре этапа (рис. 2):

Рисунок 2. - Схема организации учета экспортных операций

Рассмотрим каждый из этапов осуществления экспортной сделки и порядок отражения тех или иных фактов в бухгалтерском учете, а также особенности налогообложения НДС.

На первом этапе торговые организации в первую очередь должны организовать учет в соответствии с требованиями, утвержденными Приказом Минфина России от 9 июня 2001 г. № 44н (ред. от 27 ноября 2006 г.) "Об утверждении Положения по бухгалтерскому учету "Учет материально-производственных запасов" ПБУ 5/01", а в части формирования стоимости приобретаемых товаров - в соответствии с выбранной учетной политикой.

При разработке рабочего плана счетов организация должна выбрать способ ведения учета поступления и движения товара по фактической себестоимости или по плановым ценам.

Для организации раздельного учета товаров, приобретенных для экспорта, открывается отдельный субсчет к счету 41 "Товары" - субсчет "Товары экспортируемые".

Отражения на счетах бухгалтерского учета:

1) Оприходован по покупной стоимости поступивший на основании товарной накладной товар:

дебет 41 "Товары", субсчет "Товары экспортируемые"

кредит 60 "Расчеты с поставщиками и подрядчиками"

2) Отражен НДС на основании выставленного счета-фактуры:

дебет 19 "НДС по приобретенным ценностям", субсчет "НДС по приобретенным товарам на экспорт"

кредит 60 "Расчеты с поставщиками и подрядчиками"

3) Оплачен поступивший товар:

дебет 60 "Расчеты с поставщиками и подрядчиками"

кредит 51 "Расчетные счета" .

На втором этапе осуществляется контроль за движением товара на экспорт, и отражаются возникающие в связи с этим расходы на продажу. При этом важно своевременно отразить отгрузку товара и выручку от продаж, так как эти факты хозяйственной деятельности, как правило, не совпадают по времени. Как в бухгалтерском, так и в налоговом учете для целей налогообложения выручка от продаж должна отражаться на момент перехода права собственности. Однако при установлении этого момента часто допускают ошибки.

В международной торговле принято увязывать переход права собственности с переходом риска случайной гибели товаров от продавца к покупателю в соответствии с Международными правилами толкования торговых терминов Инкотермс. То есть происходит сдача товара (продукции) перевозчику. Однако в соответствии с Гражданским кодексом РФ (ст. 458, ч. 2) сдача товара перевозчику и момент перехода права собственности совпадают только в том случае, если иное не предусмотрено договором.

Таким образом, доход в виде экспортной выручки с одновременным отражением в виде дебиторской задолженности иностранного покупателя должен быть отражен на момент перехода права собственности.

До наступления момента перехода права собственности отгруженный на экспорт товар должен находиться на балансе экспортера. Однако в бухгалтерском учете его необходимо перевести со счета 41 "Товары" на счет 45 "Товары отгруженные", субсчет "Товары, отгруженные на экспорт", иначе его фактическое местонахождение не будет соответствовать данным бухгалтерского учета. Стоимость товаров, учтенных на счете 45 "Товары отгруженные", субсчет "Товары, отгруженные на экспорт" показывает, что эти товары находятся в пути, хотя право собственности на них пока принадлежит российскому продавцу.

К расходам на продажу относятся затраты на тару, упаковку на складах готовой продукции; расходы по погрузке, разгрузке, хранению, перевалке товаров, их транспортировке, страхованию, таможенному оформлению и прочие расходы, связанные с доставкой товаров.

По внешнеторговым сделкам состав таких расходов у продавца и покупателя, а также порядок распределения между сторонами сделки определяется условиями поставки Инкотермс.

Несоблюдение оговоренных в контракте терминов может привести к необоснованному завышению произведенных расходов.

Если экспортный контракт заключен на условиях "FCA"/"Франко перевозчик" склад продавца, это означает, что продавец осуществляет передачу товара, прошедшего таможенную очистку, для вывоза указанному покупателем перевозчику на складе. Таким образом, в данном случае, учитывая, каким образом определен момент перехода права собственности (в момент отгрузки со склада), использование счета 45 "Товары отгруженные" не обязательно.

Выбор места передачи товара имеет значение в отношении обязательств по погрузке и разгрузке товара в этом месте. При осуществлении поставки в помещениях продавца он отвечает за погрузку товара. При осуществлении поставки в любом ином месте продавец не несет ответственности за разгрузку товара.

В данном случае предприятие обязано:

- оплатить все относящиеся к товару расходы до момента его поставки;

- оплатить, если потребуется, все расходы, связанные с выполнением таможенных формальностей, оплатой всех пошлин, налогов и иных сборов, взимаемых при вывозе.

В соответствии с п. 8 "Переход рисков и расходов, связанных с товаром" Введения Инкотермс 2000 "риск потери или повреждения товара, а также обязательство нести расходы, связанные с товаром, переходит от продавца к покупателю, когда продавец выполнил свои обязательства поставки товара". Таким образом, непредвиденные расходы оплачивает сторона, на которой лежит риск случайной гибели товара.

Другие рефераты на тему «Бухгалтерский учет и аудит»:

Поиск рефератов

Последние рефераты раздела

- Несовершенство налоговой системы в России. Уход от налогов на примере ООО «ЛЭКС Ко. ЛТД» под руководством международного афериста Шин Денг Челя

- Проведение аудиторской проверки по результатам исследования документов, отражающих финансово-хозяйственную деятельность ООО «Глобал Строй», ООО «КОИНВЕСТ», ООО «Сахалин Дом», ООО «Анлес», ООО «ЛЭКС КО., ЛТД»

- Анализ финансовой отчетности

- Анализ финансового состояния предприятия и выработка предложений по его дальнейшему улучшению

- Анализ финансово-хозяйственой деятельности предприятия

- Анализ показателей бухгалтерской отчетности

- Анализ себестоимости продукции