Доходы и расходы организации в бухгалтерском и налоговом учете

прибыль — дебет счета 90-9, кредит счета 99;

убыток — дебет счета 99,кредит счета 90-9.

Поэтому синтетический счет 90 «Продажи» остатка на каждую отчетную дату не имеет.

По окончании отчетного года все субсчета, открытые к счету 90 «Продажи», кроме субсчета 90-9 «Прибыль (убыток) от продажи»), закрываются внутренними записями на субсчет 90-9 «Прибыль (убыток) от продаж».

Аналити

ческий учет по счету 90 «Продажи» ведется по каждому виду проданных товаров, готовой продукции, выполненных работ и оказанных услуг.

В журнале-ордере № 11 отражаются итогами за месяц обороты по кредиту счетов, предназначенных для учета отгрузки и реализации продукции, работ и услуг в разрезе корреспондирующих счетов. В журнале-ордере № 11 отражаются данные по продажам, выявившиеся в ведомостях № 16 или 16/1.

Ведомость № 16 используется для обобщения данных в разрезе счетов-фактур по проданным товарам, выполненным работам и оказанным услугам не только в денежном выражении, но и в количественном, по каждому наименованию изделий.

Ведомость № 16/1 предназначена для аналитического учета реализации, если в учетной политике используется вариант учета продаж по предъявлению на оплату расчетных документов, т. е. по отгрузке. Ведомость заполняется по каждому покупателю (дебитору). В специальных графах ведомости выделяется финансовый результат (прибыль или убыток) за отчетный месяц (период) и делается отметка о получении денежных средств, например по дебету счета 51 «Расчетные счета» и кредиту счета 62 «Расчеты с покупателями и заказчиками». Все это позволяет оперативно контролировать поступления сумм от покупателей и заказчиков.

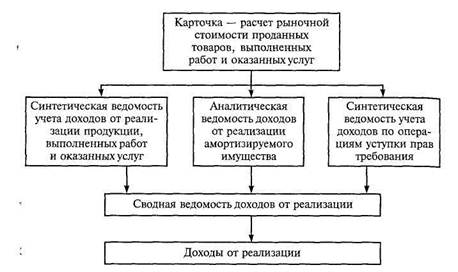

Документооборот в системе налогового учета по формированию доходов от реализации можно представить в виде схемы (рис. 2).

Рис. 2. Документооборот по формированию доходов от реализации в системе налогового учета

В соответствии с ПБУ 10/99 «Расходы организации», утвержденным приказом Минфина России от 6 мая 1999 г. № 33н, расходами организации признается уменьшение экономических выгод в результате выбытия активов (денежных средств, иного имущества) и (или) возникновения обязательств, приводящее к уменьшению капитала этой организации (за исключением уменьшения вкладов по решению участников (собственников имущества)).

По правилам бухгалтерского учета расходы организации делятся:

- на расходы от обычных видов деятельности (в них включают затраты, связанные с производством и продажей товаров, работ или услуг);

- на прочие расходы.

К прочим расходам, в частности, относят:

- затраты по сдаче имущества в аренду;

- затраты по продаже материалов, основных средств и нематериальных активов;

- проценты, перечисленные по договорам кредита или займа;

- штрафы, пени и неустойки, уплаченные контрагентам за нарушение условий договоров;

- стоимость имущества, переданного другим лицам безвозмездно;

- списанные суммы дебиторской задолженности;

- курсовые разницы и т.д.

Для целей налогового учета все расходы можно разделить на две группы:

- уменьшающие налог на прибыль;

- не уменьшающие налог на прибыль.

В затраты, которые уменьшают налог на прибыль, включают:

- расходы, связанные с производством и реализацией товаров (работ, услуг);

- внереализационные расходы.

Существует четыре вида расходов, связанных с производством и реализацией товаров (работ, услуг):

- материальные;

- на оплату труда;

- суммы начисленной амортизации;

- прочие.

Перечень прочих расходов содержится в статье 264 Налогового кодекса.

Согласно этой статье, к таким расходам, в частности, относят следующие затраты:

- на аренду имущества;

- на юридические, консультационные, информационные и посреднические услуги;

- на аудиторские услуги;

- на оплату услуг нотариуса;

- на оказание услуг по гарантийному ремонту и обслуживанию (включая отчисления в резерв на предстоящие расходы по гарантийному ремонту);

- на перечисление платежей за пользование правами на результаты интеллектуальной деятельности (в частности, патентами на изобретения, промышленные образцы и т.д.);

- на обязательное и добровольное страхование имущества;

- на уплату налогов и сборов в бюджет;

- на сертификацию продукции (работ, услуг);

- на подбор персонала;

- на рекламу;

- на регистрацию прав на недвижимость;

- на содержание служебного транспорта и выплату компенсации за использование для служебных поездок личных легковых автомобилей (мотоциклов);

- на командировки;

- на представительские расходы;

- на подготовку и переподготовку кадров;

- на оплату первых двух дней нетрудоспособности;

- на оплату других расходов, связанных с производством и реализацией.

По правилам налогового учета все расходы, которые не связаны с производством и реализацией товаров (работ, услуг), считаются внереализационными (в том числе и те расходы, которые в бухгалтерском учете считаются прочими).

Полный перечень внереализационных расходов содержится в статье 265 Налогового кодекса.

Этот перечень не является закрытым. К внереализационным расходам относят любые расходы, которые уменьшают налогооблагаемую прибыль и не учитываются в составе расходов по производству и реализации товаров (работ, услуг).

По статье 265 Налогового кодекса к внереализационным расходам, в частности, относят:

- затраты на содержание имущества, переданного в аренду;

- затраты на уплату процентов по долговым обязательствам (займам, кредитам, собственным векселям и облигациям и т.д.);

- отрицательные курсовые разницы от переоценки валюты и валютной задолженности;

- отрицательные разницы, возникшие при продаже или покупке иностранной валюты по курсу, который отклоняется от официального курса Банка России;

- штрафы и пени, начисленные за нарушение фирмой условий хозяйственных договоров;

- затраты по аннулированным производственным заказам, а также по производству, не давшему продукции;

- убытки прошлых лет, выявленные в отчетном году;

- затраты на ликвидацию основных средств;

- суммы списанной дебиторской задолженности;

- затраты на формирование резервов по сомнительным долгам;

- НДС по купленным материальным ценностям, если задолженность перед поставщиком была списана;

- потери от стихийных бедствий, пожаров, аварий и других чрезвычайных ситуаций;

- судебные расходы;

- затраты на услуги банков;

- потери от простоев по внутрипроизводственным причинам;

- другие расходы, которые не связаны с производством и реализацией товаров (работ, услуг).

Финансовые результаты деятельности организации в виде прибылей и убытков определяются путем сопоставления ее доходов и расходов в рамках конкретных отчетных периодов.

1.2 Классификация прочих доходов и расходов для целей бухгалтерского учета

В состав прочих включают все доходы и расходы организации, которые не относятся к ее обычному виду деятельности.

Другие рефераты на тему «Бухгалтерский учет и аудит»:

Поиск рефератов

Последние рефераты раздела

- Несовершенство налоговой системы в России. Уход от налогов на примере ООО «ЛЭКС Ко. ЛТД» под руководством международного афериста Шин Денг Челя

- Проведение аудиторской проверки по результатам исследования документов, отражающих финансово-хозяйственную деятельность ООО «Глобал Строй», ООО «КОИНВЕСТ», ООО «Сахалин Дом», ООО «Анлес», ООО «ЛЭКС КО., ЛТД»

- Анализ финансовой отчетности

- Анализ финансового состояния предприятия и выработка предложений по его дальнейшему улучшению

- Анализ финансово-хозяйственой деятельности предприятия

- Анализ показателей бухгалтерской отчетности

- Анализ себестоимости продукции