Инвестиционная деятельность банка

Как было указано выше, снижение объемов инвестирования ресурсов в ценные бумаги связано со снижением общей доходности данного вида операций. Рассмотрим структуру доходов отечественных банков с целью выявления места и роли операций с ценными бумагами в процессе осуществления деятельности банков на рынке (табл.20)

Таблица 20 – Структура доходов банков России (уд.вес, %)

|

01.01.06 |

01.01.07 |

01.07.07 | |

|

Доходы, всего |

100 |

100 |

100 |

|

Проценты, полученные от размещения кредитов, депозитов |

13,3 |

13,08 |

13,01 |

|

Доходы, полученные от операций с ценными бумагами |

7,76 |

6,42 |

7,39 |

|

Доходы, полученные от операций с ин. валютой, чеками, номинальная стоимость которых указана в ин .валюте |

37,32 |

45,05 |

43,52 |

|

Штрафы, пени, неустойки |

0,09 |

0,11 |

0,11 |

|

Прочие доходы |

41,52 |

35,34 |

35,97 |

Как показал анализ, основной удельный вес в структуре доходов и расходов занимают операции, связанные с привлечением ресурсов в виде вкладов и депозитов и размещением кредитов, кроме того, значительный удельный вес занимают операции с иностранной валютой. При этом доходы и расходы банка, связанные с операциями с ценными бумагами занимают крайне незначительную долю, которая имеет стабильную динамику за анализируемые периоды. Данный факт означает лишь то, что данный вид операций не является для банка основным, и совершается им, как правило, с целью диверсификация портфеля активов или пассивов.

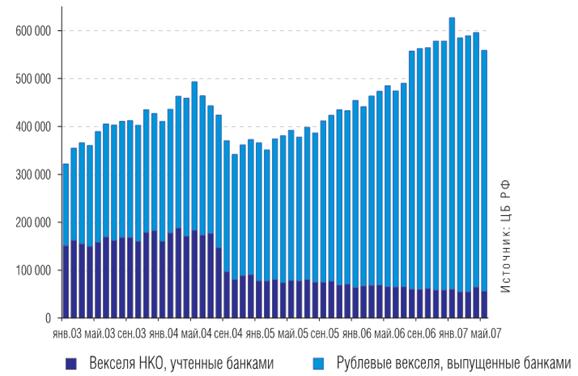

Рассмотрим более подробно инвестирование банков в векселя. Вложения в векселя не являются критической величиной, которая позволила бы трактовать это как отвлечение от кредитования реального сектора операции: они занимают всего 1,6% в структуре активов. Банковские вложения в бумаги данного виды выросли за 2000-2007 гг. вдвое. При этом структура кардинальным образом изменилась. Если в начале 2000-х гг. преобладали инвестиции в векселя предприятий, то в конце 2007 г. их доля упала до 25,9%, а преобладающими стали банковские бумаги (этим и объясняется спад в 2004 г., отмеченном кризисом ликвидности в банковской системе). Незначимая доля приходится на векселя государственных органов власти и нерезидентов.

В целом, сегодня рынок векселей - один из самых быстрорастущих и высокодоходных сегментов финансового рынка России, т.к эти долговые бумаги обладают целым рядом особенностей, делающих их более привлекательными для инвестора по сравнению с традиционными кредитно-депозитными формами вложения средств.

По данным Банка России, объем выпущенных векселей коммерческими банками снизился с начала 2007 г. на 10,5% (рис.11), и составлял на 1 мая 2007г. 610,9 млрд. руб.

Рисунок 11 – Объем выпущенных и учтенных банками России векселей

Из них на долю «рыночных» выпусков векселей (со сроком погашения от 1 месяца до 3 лет) пришлось около 502,3 млрд руб, что на 11,3% меньше, чем в начале 2007 года. Доля рыночных выпусков в общем объеме выпущенных банками векселей сохраняется на уровне 82% против 32% в 2001году. Наибольшую долю (36%) в портфеле векселей стали занимать векселя сроком погашения от 6 до 12 месяцев, и 34% приходится на векселя со сроком погашения от 1 года до 3 лет.

Коммерческие банки являются не только основными векселедателями, но и крупнейшими операторами и держателями векселей. По данным Национального рейтингового агентства (НРА), на 01.04.2007г. объем портфеля учтенных 200 крупнейшими банками России векселей составлял 218,5 млрд. руб. или 91% от общего объема учтенных векселей всеми коммерческими банками. С начала 2007г. рост вексельного портфеля крупнейших банков составил 10,3%. При этом на долю 22 крупнейших банков – держателей векселей приходилось более 50% от объема учтенных векселей крупнейшими держателями (табл.21).

Таблица 21- Рейтинг крупнейших банков по объему учтенных векселей

|

Название банка |

Портфель учтенных векселей, тыс. руб. |

Изменения к началу 2007г |

Доля банка, % |

Доля портфеля в активах банка, % |

|

Внешторгбанк (ВТБ) |

15 151 079 |

-1,0 |

6,9 |

1,8 |

|

Промсвязьбанк |

10 868 347 |

12,6 |

5,0 |

5,6 |

|

Ханты – мансииский банк |

10 792 578 |

2,2 |

4,9 |

14,7 |

|

Газпромбанк |

10 028 776 |

12,0 |

4,6 |

0,9 |

|

Промышленно- строительный банк |

7 132 598 |

56,1 |

3,3 |

4,6 |

|

Международный промышл.банк |

5 738 285 |

7,7 |

2,6 |

5,4 |

|

Росбанк |

5 632 468 |

80,0 |

2,6 |

2,1 |

|

Национальный резервный банк |

4 594 369 |

13,2 |

2,1 |

13,8 |

|

Россельхозбанк |

4 153 153 |

14,8 |

1,9 |

1,5 |

|

Русский банк развития |

4 101 352 |

9,4 |

1,9 |

15,3 |

|

Российский банк развития |

3 793 692 |

-1,8 |

1,7 |

16,5 |

|

Инвестсбербанк |

3 693 849 |

45,1 |

1,7 |

7,8 |

|

Международный банк СПб |

3 362 031 |

36,1 |

1,5 |

11,6 |

|

Уралсиб |

3 336 313 |

10,2 |

1,5 |

1,0 |

|

Номос – банк |

3 160 492 |

9,8 |

1,4 |

2,4 |

|

Еврофинанс – моснарбанк |

2 514 129 |

188,9 |

1,2 |

4,8 |

|

Красбанк |

2 323 505 |

9,6 |

1,1 |

34,2 |

|

Металлургический ком. банк |

2 283 409 |

-2,8 |

1,0 |

13,3 |

|

Первый чешско – русский банк |

2 213 903 |

-4,3 |

1,0 |

14,3 |

|

МДМ –банк |

2 115 484 |

17,6 |

1,0 |

0,9 |