Пути повышение качества продукции

Расчет показателя в сопоставимом виде:

Паналит=П1/Iц

Iц – индекс цен в 2009г. Составляет 1,12

Проанализировав прибыли от реализации под влиянием на нее: объема реализации продукции, структуры реализации продукции, производственной себестоимости и цен на продукцию можно сделать следующие выводы:

1. При увеличении объема реализации оказывается положительное влияние на сумму приб

ыли, так как продажи рентабельной продукции увеличились.

2. Отрицательное влияние на сумму прибыли оказало изменение структуры товарной продукции. Что говорит об уменьшение рентабельных видов продукции в объеме ее реализации.

3. Под влиянием себестоимости продукции сумма прибыли от реализации снизилась на 128 466 тыс.руб.

4. Так как уровень среднереализационных цен в анализируемом периоде вырос, то сумма прибыли увеличилась на 50 406 тыс.руб.

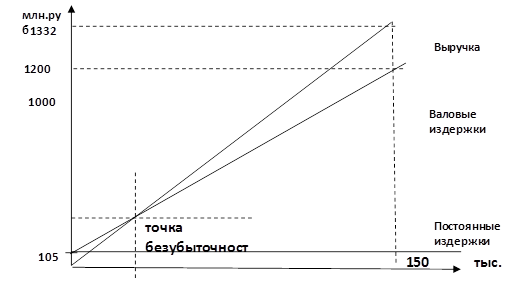

1.8 Анализ безубыточности

Безубыточность – такое состояние, когда бизнес не приносит ни прибыли, ни убытка. Разность между фактическим количеством реализованной продукции и безубыточным объемом продаж – это зона безопасности (запас финансовой устойчивости). Расчет безубыточного объема продаж и зоны безопасности предприятия основывается на взаимодействии: затраты – объем продаж – прибыль. Для определения их уровня используем графический и аналитический методы.

Проанализируем точку безубыточности за 2009 год.

Аналитический способ

1. Рассчитаем маржинальный доход:

ДМ = П + Поз,

где ДМ – маржинальный доход; П – прибыль; Поз – постоянные затраты.

ДМ0 = 381 475 тыс.руб. ДМ1 = 583 754 тыс.руб.

2. Рассчитаем точку безубыточного объема продаж в денежном измерении:

Т = В × Поз/ДМ

где Т – точка безубыточного объема продаж;

В – выручка от реализации продукции.

Т0 = 192 507 тыс.руб. Т1 = 238 982 тыс.руб.

3. Рассчитаем точку безубыточного объема продаж в натуральных единицах:

Т = К × Поз/ДМ

где К – количество проданной продукции в натуральных единицах.

Т0 = 21 131 тонн Т1 = 26 907 тонн

4. Рассчитаем запас финансовой устойчивости:

ЗФУ = (В – Т)/В × 100%

ЗФУ0 = 78,86% ЗФУ1 = 82,06%

ЗФУ0 = 718 495 тыс.руб. ЗФУ1 = 1 093281 тыс.руб.

Таблица 1.9 - Данные для построения графика безубыточности.

|

Максим.объем продаж, тн |

Выручка от продажи, тыс. руб. |

Постоянные издержки, тыс.руб. |

Переменные издержки, тыс.руб. |

Валовые издержки, руб. |

|

150 000 |

1 332 263 |

104 714 |

1172794 |

1 199 019 |

Рис. 1 График безубыточности

1.9 Анализ финансового состояния предприятия

В системе относительных показателей финансовой устойчивости предприятия выделяют ряд коэффициентов, которые следует рассчитывать на начало и конец анализируемого года и рассматривать в динамике.

Для анализа коэффициентов финансовой устойчивости составим таблицу 1.10.

Таблица 1.10 - Коэффициенты финансовой устойчивости

|

Показатели |

Значение показателя |

Изменение | ||

|

Рекомен-дуемое |

Фактическое | |||

|

2008 |

2009 | |||

|

1. Коэффициент финансирования |

≥1 |

0,085 |

0,112 |

0,027 |

|

2. Коэффициент (автономии) |

≥0,5 |

0,08 |

0,01 |

-0,07 |

|

3. Коэффициент финансовой устойчивости |

≥0,8 |

0,19 |

0,12 |

-0,07 |

|

4. Коэффициент обеспеченности оборотных активов собственными средствами |

≥0,1 |

-0,35 |

-0,27 |

0,08 |

|

5. Доля собственного капитала в формировании оборотных активов |

0,12 |

0,14 |

0,02 | |

1.10 Анализ вероятности банкротства предприятия

Рассчитаем далее индекс кредитоспособности (или, иначе, индекс Альтманеа). Индекс кредитоспособности построен с помощью аппарата мультипликативного дискриминантного анализа (Multiple-discriminant analysis - MDA) и позволяет в первом приближении разделить хозяйствующие субъекты на потенциальных банкротов и небанкротов.

K=8.38K1+K2+0.054K3+0.63K4

(здесь К4 – балансовая, а не рыночная стоимость акций.)

Рассчитаем модифицированный индекс Альтмана для предприятия на 2008 год и на 2009 года.

Для 2008 года:

К1 – оборотный капитал/сумма активов = 298766/452308 = 0,66

К2 – нераспределенная прибыль/сумма активов = 33062/452308 = 0,07

К3 – операционная прибыль/сумма активов = 5382/452308 = 0,01

К4 – балансовая стоимость акций/задолженность = 0

K=8.38K1+K2+0.054K3+0.63K4

К = 8,38 * 0,66 + 0,07 + 0,054 * 0,01 = 5,6

Для 2009 года:

К1 – оборотный капитал/сумма активов = 337451/495395 = 0,68

К2 – нераспределенная прибыль/сумма активов = 27578/495395 = 0,06

К3 – операционная прибыль/сумма активов = 17179/495395 = 0,03

К4 – балансовая стоимость акций/задолженность = 0

K=8.38K1+K2+0.054K3+0.63K4

К = 8,38 * 0,68 + 0,06 + 0,054 * 0,03 = 5,76

Таким образом, видим, что и в 2008, и в 2009 году коэффициент Альтмана больше 2,99 , следовательно, предприятие можно считать финансово устойчивым. Причём, в 2009 году коэффициент Альтмана увеличился, что говорит о повышении финансовой устойчивости предприятия и о малой вероятности банкротства.

1.11 Комплексный анализ эффективности производства

Из таблицы видим, что только коэффициент финансовой зависимости достигает нормы в 2008, и в 2009, хотя его значение к концу года уменьшается.

По относительным показателям финансового состояния предприятия мы видим, что предприятие находится в кризисном финансовом положении, коэффициенты финансовой устойчивости не достигают нормы и некоторые из них имеют отрицательную тенденцию в динамике.

Увеличение запасов сырья и материалов связано с необходимостью поддержания запасов сырья в условиях ценовых колебаний на металлопрокат, а также условиями договоров контрагентами, при которых авансовые платежи заказчиков направляются на закупку сырья и материалов.

Другие рефераты на тему «Экономика и экономическая теория»:

Поиск рефератов

Последние рефераты раздела

- Рейдерство в России на примере рейдерского захвата «МЕГА ПАЛАС ОТЕЛЯ» в г. Южно-Сахалинск

- Акционерные общества и их роль в рыночной экономике

- Акционерное общество (компания, корпорация) как главный институт предпринимательской деятельности

- Альтернативные модели в рамках экономических систем

- Анализ внешней и внутренней среды предприятия

- Анализ государственного регулирования инновационной деятельности

- Анализ демографической ситуации и оценка использования трудовых ресурсов России