Рентабельность предприятия

(25)

(25)

где Р – прибыль (балансовая или чистая);

Fва – величина внеоборотных активов;

Рост рентабельности внеоборотных активов при снижении рентабельности активов будет свидетельствовать о данной тенденции.

Однако при расчете этого показателя необходимо помнить, что числитель и знаменатель данной формулы, выражены в

денежных единицах разной покупательной способности, т.е. прибыль отражает сложившийся уровень цен за истекший год, основные фонды формируются в течение нескольких лет и их стоимость может быть занижена (завышена) по сравнению с действующими на рынке ценами[1].

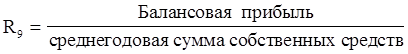

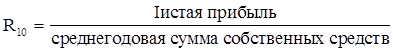

Рентабельность собственных средств показывает какая величина прибыли приходится на 1 рубль собственных средств, т.е. позволяет определить эффективность использования собственных средств предприятия и сравнить ее с возможным доходом от вложения этих средств в другие объекты (ценные бумаги, другие предприятия и т.д.).

В западных странах этот показатель служит важным критерием при оценки уровня котировки акций на фондовой бирже. Рентабельность собственного капитала вычисляется по формулам:

(26)

(26)

(27)

(27)

Разница между показателями R6 и R10 обусловлена привлечением предприятием внешних заемных источников финансирования.

Если предприятие, посредством привлечения заемных средств, получает больше прибыли, чем должна уплатить процентов за них, то разница может быть использована для повышения отдачи собственных средств.

Если рентабельность всего капитала меньше, чем проценты уплаченные за заемные средства, влияние заемных средств на деятельность предприятия должно быть отрицательно.

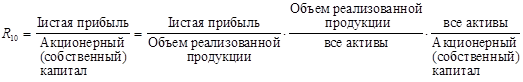

Для выявления факторов, влияющих на величину рентабельности собственного капитала можно применять следующую факторную модель:

(28)

(28)

Из формулы видно, что рентабельность собственного (акционерного) капитала зависит от уровня рентабельности продукции, скорости оборачиваемости активов и соотношения собственного и заемного капитала. Показатель (все активы: акционерный капитал) отражает, что во сколько раз при прочих равных условиях рентабельность собственных средств повышается при увеличении доли заемных средств в составе совокупного капитала.

В финансовом менеджменте это явление связывают с действием финансового рычага и используют при управлении структурой финансовых источников: собственных и заемных средств, в целях повышения рентабельности собственных средств.

Эффект финансового рычага (ЭФР) – это приращение к рентабельности собственных средств, получаемое благодаря использования кредита, несмотря на платность последнего.

Это определение можно записать в виде формулы:

![]() (29)

(29)

где ЭР – экономическая рентабельность активов

Т– ставка налога на прибыль.

Эффект финансового рычага возникает из-за расхождения между ЭР и ценой заемных средств – средней расчетной ставкой процента (СРСП), т.е. предприятие должно иметь такую экономическую рентабельность активов, чтобы средств хватило по крайней мере хотя бы для уплаты процентов за кредит.

Средняя расчетная ставка процента рассчитывается по формуле:

(30)

(30)

Приведенную выше формулу достаточно легко рассчитать на практике.

Но для более точного анализа при наличии необходимых данных СРСП можно рассчитывать по средневзвешенной стоимости различных кредитов и займов, можно также причислять к заемным средствам деньги, полученные предприятием от выпуска привилегированных акций1.

Кроме того, т.к. по действующему законодательству часть процентов, уплачиваемых по кредитам банков, относится на себестоимость продукции в пределах устанавливаемого Центральным банком норматива, то при расчете СРСП необходимо учитывать только суммы, которые не относятся на себестоимость продукции. К сожалению СРСП невозможно рассчитать на основании данных бухгалтерской отчетности.

После расчета СРСП рассчитываю дифференциал – первую составляющую ЭФР, который определяется как разность между рентабельностью активов и СРСП. Эта величина не должна быть меньше нуля.

![]() (31)

(31)

Вторая составляющая ЭФР – плечо финансового рычага, которое характеризует силу воздействия финансового рычага и определяется как отношение заемных (ЗС) и собственных средств (СС)

Эффект финансового рычага определяется как произведение его составляющих , которое можно представить в виде формулы

![]() (32)

(32)

Для того чтобы ЭФР не оказался завышен при его расчете необходимо вычитать сумму кредиторской задолженности из всех используемых при вычисление формул.

Эффект финансового рычага должен изменятся в пределах от 1/3 до 1/2 уровня экономической рентабельности активов и не должен быть меньше нуля. Тогда эффект финансового рычага способен компенсировать налоговые изъятия и обеспечить собственным средствам рентабельность.

Однако, несмотря на то, что увеличение заемных средств в структуре совокупного капитала позволяет увеличить рентабельность собственных средств, необходимо помнить, о том что при росте величины кредитов и займов увеличиваются и финансовые издержки, связанные с их покрытием, а следовательно и СПРС, и может наступить такой момент, когда дифференциал станет меньше нуля, т.е. заимствования будут уменьшать рентабельность собственных средств предприятия.

В экономической практике существует несколько концепций финансового рычага, например, для американской школы ЭФР трактуется как изменение чистой прибыли на каждую обыкновенную акцию. Использование того или иного метода обусловлено спецификой деятельности предприятия, страной, в которой находится предприятие, экономической ситуацией в стране и т.д.[1]

Глава 2. Анализ рентабельности ООО «Серебряная стрела»

2.1.Характеристика предприятия ООО «Серебряная стрела»

ООО «Серебряная стрела», местонахождение предприятия – г. Москва, ул. Литвиненко, 15.

Основная деятельность ООО «Серебряная стрела»:

Продажа сотовых телефонов, позволяет приобрести потребителям сотовую связь и дополнительные услуги. Компания стремится обновлять предлагаемый ассортимент. В наличии постоянно присутствует порядка 50 моделей, существует работа на заказ.

Широкий выбор аксессуаров к сотовым телефонам лаконично дополняет продажу самих аппаратов (чехлы, сумочки, шнурки, брелки и др.).

Запасные части достаточно востребованы. Это позволяет оказывать такую услугу, как ремонт аппаратов. Для этого был создан сервисный центр.

Реализация карточек экспресс оплаты. Это наиболее востребованный продукт, так как частота его потребления намного выше. Хотя в этом направлении конкуренция заключается только в полноте представляемого ассортимента, так как какого-либо варьирования цены здесь невозможно. Цены до настоящего момента оставались дискретными.

Другие рефераты на тему «Бухгалтерский учет и аудит»:

Поиск рефератов

Последние рефераты раздела

- Несовершенство налоговой системы в России. Уход от налогов на примере ООО «ЛЭКС Ко. ЛТД» под руководством международного афериста Шин Денг Челя

- Проведение аудиторской проверки по результатам исследования документов, отражающих финансово-хозяйственную деятельность ООО «Глобал Строй», ООО «КОИНВЕСТ», ООО «Сахалин Дом», ООО «Анлес», ООО «ЛЭКС КО., ЛТД»

- Анализ финансовой отчетности

- Анализ финансового состояния предприятия и выработка предложений по его дальнейшему улучшению

- Анализ финансово-хозяйственой деятельности предприятия

- Анализ показателей бухгалтерской отчетности

- Анализ себестоимости продукции