Модели финансовой математики

Договор может быть открытым и закрытым (конфиденциальным).

При открытом договоре дебитор уведомляется об участии в факторинговой операции, при закрытом - дебиторы не ставятся в известность о наличии факторингового договора. В договоре также оговаривается, предусматривается или нет право регресса, т.е. обратной переуступки требований (возврата их к продавцу).

Фактори

нговые операции применяются в нашей стране с декабря 1989 г. и рекомендуются двух видов:

· выкуп задолженности производится по акцептованному платежному требованию плательщиком на стадии получения продавцом извещения об отсутствии средств;

· выкуп задолженности производится на стадии представления платежных документов на инкассо в банк продавца; в этом случае продавец в качестве получателя средств заранее указывает в платежных документах реквизиты банка-посредника.

Форфетирование (фр. а forfai - целиком, общей суммой) представляет собой форму кредитования экспорта банком или финансовой компанией путем покупки ими без оборота на продавца векселей и других долговых требований по внешнеторговым операциям.

Форфетирование, как правило, применяется при поставках машин, оборудования на крупные суммы с длительной рассрочкой платежа (до 7 лет).

Механизм форфетирования заключается в следующем.

Форфетор (банк или финансовая компания) при обретает у экспортера вексель с определенным дисконтом, т.е. за вычетом всей суммы процентов. Размер дисконта зависит от платежеспособности импортера, срока кредита, рыночных процентных ставок в данной валюте. Форфетор может перепродать купленные у экспортера векселя на вторичном рынке. Форфетирование освобождает экспортеров от кредитных рисков и сокращает дебиторскую задолженность. Форфетирование дороже для экспортера, чем банковский кредит. Кредит по открытому счету предоставляется при экспортно-импортных операциях в расчетах между постоянными партнерами (контрагентами), особенно при многократных поставках однородных товаров. Такой кредит одновременно означает и расчеты по открытому счету.

Сущность кредитов или расчетов по открытому счету заключается в том, что продавец отгружает товар покупателю и направляет в его адрес товарораспорядительные документы, относя сумму задолженности в дебет счета, открытого им на имя покупателя.

В обусловленные контрактом сроки покупатель погашает свою задолженность по открытому счету. Для покупателя открытый счет - выгодная форма расчетов и получения кредита, Так как в этом случае отсутствует риск оплаты непоставленного товара, а проценты за пользование такого кредита обычно не взимаются (или минимальны). Хозяйствующие субъекты, использующие открытый счет, как правило, выступают попеременно в качестве продавцов и покупателей, что является одним из способов обеспечения выполнения сторонами платежных обязательств.

Овердрафт (англ. overdraft) представляет собой отрицательный баланс на текущем счете клиента банка. Овердрафт - это форма краткосрочного кредита, предоставление которого осуществляется путем списания банком средств по счету клиента сверх его остатка. В результате такой операции образуется отрицательный баланс, т.е. дебетовое сальдо - задолженность клиента банку.

Банк и клиент заключают между собой соглашение, в котором устанавливаются максимальная сумма овердрафта, условия предоставления кредита, порядок погашения его, размер процента за кредит. При овердрафте в погашение задолженности направляются все суммы, зачисляемые на текущий счет клиента. Поэтому объем кредита изменяется по мере поступления средств, что отличает овердрафт от обычной ссуды. В Российской Федерации банки почти не предоставляют овердрафт. За рубежом же он используется довольно широко.

Межбанковский кредит

Устойчивые в финансовом отношении банки, у которых всегда есть излишек ресурсов, торгуют свободными кредитными ресурсами.

Чтобы эти ресурсы приносили доход, банки стремятся разместить их в других банках-заемщиках. При этом возникают операции межбанковского кредита (МБК).

На финансовом рынке распределение кредитных ресурсов осуществляется обычно посредством аукциона. С 1994 г. рядом крупнейших банков России и информационно-аналитических агентств утвержден ряд показателей, характеризующих состояние рынка МБК - MIBOR, MIBID, MIACR.

MIВOR (англ. Moscow Interbank Offered Rate предложение на продажу) представляет среднюю величину объявленных ставок по МБК, предоставляемым первоклассным банкам девятью крупнейшими банками России: Внешторгбанком РФ, Сбербанком РФ, Международным московским банком, «Мосбизнесбанком», Промстройбанком, Московским индустриальным банком, Московским межрегиональным банком, «Уником банком» и «Оргбанком».

MIBID (англ. Moscow Interbank Bid – предложение на покупку) - это средняя ставка, по которой те же девять банков готовы купить межбанковский кредит.

MIACR (англ. Moscow lnterbank Actиal Credit Rate) - это средняя фактическая ставка по МБК в этих банках.

Центральный банк РФ отслеживает ставки MIBOR и MIBID по срокам 1,3,7,14,21,30 дней и 3 и 6 месяцев. Межбанковский финансовый, дом для характеристики фактической ставки по краткосрочным МБК рассчитывает так называемую средневзвешенную ставку INSTAR (англ. Interbank Short Term Actиal Rate), основанную на данных о сделках, совершенных крупнейшими банками-дилерами, не вошедшими в «девятку».

Простейший вид финансовой сделки (операции) – однократное предоставление в долг некоторой суммы S(0) с условием, что через время T будет возвращена сумма S(T). Для определения эффективности сделки наиболее часто используются две величины:

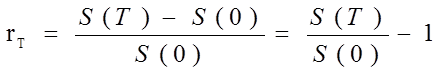

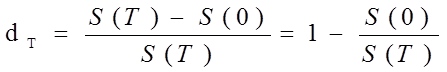

1. Относительный рост (интерес, interest rate, return, процентная ставка, рентабельность, доходность за период Т, декурсивная ставка, норма доходности)

2. Относительная скидка (дисконт, discount rate, учетная ставка, антисипативная ставка)

Обе величины характеризуют приращение капитала кредитора, отнесенное либо к начальному вкладу (интерес), либо к конечной сумме (дисконт).

Процентные и учетные ставки решают одни и те же задачи: определяют степень доходности при операциях наращения или при учетных операциях.

Процесс увеличения денежной суммы в результатеначисления процентов называется наращениям. Метод наращения используется для определения будущего значения денежной величины:

![]()

Величина (1+rT) называется коэффициентом наращения, коэффициентом рентабельности и отражает реальную прибыль (доход), полученную за период Т.

Пример 1.

Кредит выдан на 1 год в сумме 3 млн. руб. с условием возврата 4 млн. руб. Определить процентную ставку и дисконт этой операции.

Решение.

Процентная ставка этого кредита равна 33,3%, а годовой дисконт составит 25%:

Другие рефераты на тему «Экономико-математическое моделирование»:

Поиск рефератов

Последние рефераты раздела

- Выборочные исследования в эконометрике

- Временные характеристики и функция времени. Графическое представление частотных характеристик

- Автоматизированный априорный анализ статистической совокупности в среде MS Excel

- Биматричные игры. Поиск равновесных ситуаций

- Анализ рядов распределения

- Анализ состояния финансовых рынков на основе методов нелинейной динамики

- Безработица - основные определения и измерение. Потоки, запасы, утечки, инъекции в модели