Развитие лизинга в России

Коэффициент текущей ликвидности рассчитывается по формуле 2.10:

Ктл = ОА

где ОА – оборотные активы.

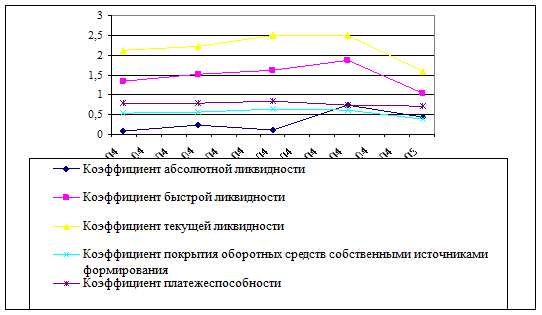

Значения показателя на всем протяжении анализируемого периода находятся в пределах нормативных значений. В начале года наблюдалась положительная тенденция к росту этого показателя с 2,12 на 1.01.04 до 2,5 на 1.10.04. К концу анализируемого периода значение показателя сильно упало и ст

ало ниже нормативного, следовательно, для того, чтобы своевременно погашать срочные обязательства, руководству предприятия необходимо очень ответственно подходить к вопросу планирования денежных потоков и приоритетности платежей, чтобы избежать возможных разрывов, нехватки финансовых ресурсов и нарушения договорных обязательств.

Коэффициент покрытия оборотных средств собственными источниками формирования равен:

Кпок = СК + ДП – ВА

где ВА – внеоборотные активы.

Наблюдается повышение значения этого коэффициента с 0,53 на 1.01 2004 г. до 0,62 на 1.07 2004 г. Данная тенденция положительна, поскольку рост доли собственных оборотных средств в активах ведет к укреплению финансового положения предприятия и повышает его значимость перед кредитными учреждениями и инвесторами, причиной данного роста является накопление нераспределенной прибыли на протяжении анализируемого периода. В дальнейшем наблюдается падение значений показателя с 0,61 на 1.10 2004 г. до 0,38 на 1.01 2005 г., что негативно отразилось на финансовом положении предприятия.

Коэффициента платежеспособности рассчитывается по формуле 2.12:

Кп = СК

КП+ДП

В начале года наблюдается благоприятная тенденция роста значений показателя с 0,77 на 1.01.04 до 0,82 на 1.07.04. В последующих периодах значения коэффициента упали с 0,73 на 1.10.04 до 0,7 на 1.01.05. Все же, несмотря на это, платежеспособность предприятия находится на достаточно высоком уровне.

Таким образом, предприятие является ликвидным. Но снижение значений большинства коэффициентов ликвидности к концу анализируемого периода свидетельствует о некотором ухудшении ситуации в отношении ликвидности. Однако платежная готовность остается достаточно высокой; на это, в частности указывают высокие значения коэффициентов абсолютной ликвидности и платежеспособности. Тем не менее, выявленная тенденция неблагоприятна. Расчет показателей ликвидности предприятия содержится в таблице 2.7.

Таблица 2.7 – Динамика показателей ликвидности

|

Показатель |

1.01.04 |

1.04.04 |

1.07.04 |

1.10.04 |

1.01.05 |

|

1 |

2 |

3 |

4 |

5 |

6 |

|

Собственные оборотные средства, тыс. руб. |

1597109 |

1733622 |

1810384 |

2431089 |

1549558 |

|

Доля СОС в активах, % |

19,6 |

20,9 |

22,2 |

26,1 |

16,1 |

|

Коэффициент абсолютной ликвидности |

0,08 |

0,22 |

0,1 |

0,72 |

0,43 |

|

Коэффициент быстрой ликвидности |

1,34 |

1,51 |

1,62 |

1,87 |

1,03 |

|

Коэффициент текущей ликвидности |

2,12 |

2,23 |

2,5 |

2,5 |

1,6 |

|

Коэффициент покрытия оборотных средств собственными источниками формирования |

0,53 |

0,55 |

0,62 |

0,61 |

0,38 |

|

Коэффициент платежеспособности |

0,77 |

0,79 |

0,82 |

0,73 |

0,7 |

Рисунок 2.1 – Показатели ликвидности

2.3.3 Оценка финансовой устойчивости

Коэффициент концентрации собственного капитала определяется соотношением:

Ка = СК

ВБ

где ВБ – общая сумма капитала.

На предприятии в I и II кварталах наблюдался рост значений этого показателя, в III и IV кварталах – падение, что было вызвано привлечением краткосрочных кредитов в этих периодах. Так к концу 2004 г. этот показатель составил 70,5%. Достаточно высокое значение коэффициента концентрации собственного капитала свидетельствует о степени доверия к предприятию со стороны банков, а значит, о его финансовой надежности.

Коэффициент отношения заемных и собственных средств рассчитывается по формуле 2.14:

ФР = ДП + КП

СК

Для предприятия значение показателя за истекший период существенно увеличилось с 0,27 – на начало года до 0,42 – на конец года, что свидетельствует об усилении зависимости предприятия от внешних инвесторов и кредиторов, т.е. указывает на некоторое ухудшение финансовой устойчивости предприятия. Однако чтобы сделать окончательный вывод о финансовой независимости предприятия, динамику этого показателя необходимо сопоставить с динамикой оборачиваемости дебиторской задолженности. Далее в расчетах показателей деловой активности будет видно, что длительность оборота дебиторской задолженности уменьшается к концу 2004 г., следовательно, интенсивность поступления на предприятие денежных средств достаточно высока и собственные средства, несмотря на ухудшение пропорционального соотношения между ними и заемными средствами, используются достаточно эффективно.

Коэффициент соотношения мобильных и иммобилизованных средств:

К = ОА

ВА

В анализируемом периоде наблюдалась положительная тенденция к росту значений показателя с 0,59 на начало года до 0,75 на конец года.

Другие рефераты на тему «Финансы, деньги и налоги»:

- Современные тенденции международной эмиграции капитала. Проблемы его бегства из России

- Формирование налоговой базы единого социального налога

- Экономическое содержание налогово механизма и налоговое администрирование в Казахстане

- Безвозмездные перечисления в бюджеты

- Оформление долговых отношений и погашение государственного долга РФ

Поиск рефератов

Последние рефераты раздела

- Оценка и прогнозирование инвестиционного рынка

- Анализ финансового состояния предприятия

- Анализ современного рынка электронных денег в России

- Актуальные проблемы внешнего долга

- Анализ государственных финансов Удмуртской республики 2006-2009 гг.

- Анализ ликвидности баланса и платежеспособности предприятия

- Анализ и распределение финансовых средств