Математические задачи исследования операций, которые основаны на нелинейном программировании

В результате получаем выражения для нахождения искомых переменных через новую переменную y. Решение задачи нам не подходит поскольку инвестор еще не вкладывал деньги в акции, и, следовательно, отрицательные значения переменных невозможны. Для устранения этой проблемы присвоим первой отрицательной переменной значение равное нулю (x1=0) и заново повторим расчет.

(%i9) ratsimp(float(linsolve([

x1, diff(L,x2), diff(L,x3), diff(L,x4), diff(L,x5), diff(L,x6), diff(L,g1), diff(L,g2)], [x1,x2,x3,x4,x5,x6,g1,g2])));

Зададим явно полученные выражения для переменных:

(%i10) x1:0$ x2:-(2349544658492416*y-4197451106211809)/5396587288453469$

x3:-(3448036661085509*y-4166743184483998)/5396587288453469$

x4:(8362865560794453*y-5033901278897518)/10793174576906938$

x5:-(6156740579208624*y-6453235294153811)/10793174576906938$

x6:(9389037657570022*y-7354548019740969)/10793174576906938$

Для вычисления переменной y воспользуемся функцией find_root, учитывая, что по условию задачи нам уже задано значение целевой функции ![]() :

:

(%i16) ev(find_root(r-0.3, y, 0, 1));

(%o16) 0.87133341353558

Зададим явно переменную y:

(%i17) y:0.87133341353558$

Вычислим искомые переменные:

(%i18) ev(x2);

(%o18) 0.39843964782594

(%i19) ev(x3);

(%o19) 0.21538679325571

(%i20) ev(x4);

(%o20) 0.2087377444954

(%i21) ev(x5);

(%o21) 0.10086573706945

(%i22) ev(x6);

(%o22) 0.076570077353503

Решение найдено. Сделаем проверку и вычислим максимальную эффективность портфеля ценных бумаг:

(%i23) ev(x1+x2+x3+x4+x5+x6);

(%o23) 1.0

(%i24) ev(12+y);

(%o24) 12.87133341353558

Таким образом, при максимальной эффективности и заданном (приемлемом) риске инвестору следует вложить деньги в следующем соотношении:

· 39,9 % в акции №2;

· 21,5 % в акции №3;

· 20,9 % в акции №4;

· 10,0 % в акции №5;

· 7,7 % в акции №6.

При этом максимальная эффективность ![]() .►

.►

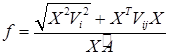

в) Для вычисления по рискованно-эффективной модели оптимальный портфель Марковица задается выражением (1.33). Целевая функция в матричной форме запишется как  , где

, где ![]() – матрица вариаций доходностей ценных бумаг, которую найдем с помощью функции var(matrix), перед применением которых необходимо обязательно загрузить пакеты descriptive и numericalio. Остальные обозначения и функции те же, что и в предыдущих моделях.

– матрица вариаций доходностей ценных бумаг, которую найдем с помощью функции var(matrix), перед применением которых необходимо обязательно загрузить пакеты descriptive и numericalio. Остальные обозначения и функции те же, что и в предыдущих моделях.

В новом рабочем листе программы Maxima заново введем первые шесть строк из модели минимального риска. Теперь ввод начнем с ячейки (%i7):

Теперь целевую функцию ![]() запишем в Maxima как:

запишем в Maxima как:

(%i7) f: ((sqrt((X^2).(var(A))^2)+r)/(X.mean(A)))$

Поскольку имеется шесть независимых переменных, а в ограничениях имеем еще одно уравнение, то для составления линейной системы, в которой число переменных должно быть равно числу уравнений, вводим одну дополнительную переменную (множитель Лагранжа) g1. Тогда функция Лагранжа будет иметь вид:

![]() ,

,

где ![]() – ограничение в выражении (1.33).

– ограничение в выражении (1.33).

В данном случае функция Лагранжа имеет вид:

(%i8) L: f+g1*(x1+x2+x3+x4+x5+x6–1)$

Для решения 7-ми уравнений с 7-ми неизвестными используем функцию mnewton, которая решает нелинейные системы уравнений, с использованием метода Ньютона. Аргументами функции служат список функций для решения, список имен переменных, список начальных приближений. В данном случае зададимся начальным приближением ![]() . Для использования функции mnewton необходимо предварительно загрузить оператор load("mnewton").

. Для использования функции mnewton необходимо предварительно загрузить оператор load("mnewton").

(%i9) load("mnewton")$

(%i10) mnewton ([diff(L,x1), diff(L,x2), diff(L,x3), diff(L,x4), diff(L,x5), diff(L,x6),

diff(L,g1)], [x1,x2,x3,x4,x5,x6,g1], [0.1,0.1,0.1,0.1,0.1,0.1,0.1]), numer;

(%o10) [[x1=0.73152,x2=0.16617,x3=0.097063,x4=0.018938,x5=0.015683,

x6=-0.02938, g1=-0.015248]]

Решение задачи нам не подходит поскольку игрок рынка ценных бумаг еще не вкладывал деньги в акции, и, следовательно, отрицательные значения переменных невозможны. Для устранения этой проблемы присвоим отрицательной переменной значение равное нулю (x6=0) и заново повторим расчет.

(%i11) mnewton ([diff(L,x1), diff(L,x2), diff(L,x3), diff(L,x4), diff(L,x5), x6,

diff(L,g1)], [x1,x2,x3,x4,x5,x6,g1], [0.1,0.1,0.1,0.1,0.1,0.1,0.1]), numer;

(%o11) [[x1=0.70668,x2=0.16554,x3=0.093007,x4=0.019819,x5=0.014955,x6=0.0,

g1=-0.016404]]

Решение найдено. Сделаем проверку и вычислим риск и эффективность портфеля ценных бумаг:

(%i12) x1:0.70668$ x2:0.16554$ x3:0.093007$ x4:0.019819$ x5:0.014955$ x6:0$

(%i18) ev(x1+x2+x3+x4+x5+x6);

(%o18) 1.0

(%i19) ev(r);

(%o19) 0.19333

(%i20) ev(X.mean(A));

(%o20) 11.78565

Таким образом, при рискованно-эффективной модели игроку рынка ценных бумаг следует вложить деньги в следующем соотношении:

· 70,7 % в акции №1;

· 16,5 % в акции №2;

· 9,3 % в акции №3;

· 2 % в акции №4;

· 1,5 % в акции №5.

При этом риск портфеля ![]() и эффективность

и эффективность ![]() .

.

Как следует из результатов этого примера рискованно-эффективная модель полность удовлетворяет требованиям игрока рынка ценных бумаг. Риск при этой модели ![]() несколько больше чем в модели с минимальным риском, где это значение составляет 0,18575. Эффективность при этой модели

несколько больше чем в модели с минимальным риском, где это значение составляет 0,18575. Эффективность при этой модели ![]() несколько ниже чем в модели с максимальной эффективностью, где это значение составляет 12,871. Но в целом, игрок имеет определенность действий по распределению ценных бумаг и эти действия приносят приемлемый доход при приемлемом риске.

несколько ниже чем в модели с максимальной эффективностью, где это значение составляет 12,871. Но в целом, игрок имеет определенность действий по распределению ценных бумаг и эти действия приносят приемлемый доход при приемлемом риске.

8. Примеры методов нелинейного программирования при формировании оптимального портфеля ценных бумаг по модели Тобина

Влияние «портфельной теории» Марковица значительно усилилось после появления работ Тобина. Тобин заметил, что рыночный портфель, т.е. совокупность всех имеющихся в данный момент у инвесторов ценных бумаг, является эффективным. Более того, любая комбинация рыночного портфеля с безрисковым активом дает снова эффективный портфель, имеющий меньший риск, хотя и с меньшим ожидаемым доходом. Тобин предложил включить в анализ безрисковые активы, например государственные облигации.

Поэтому модели оптимального портфеля Тобина отличаются от моделей оптимального портфеля Марковица лишь наличием безрисковых бумаг.

Другие рефераты на тему «Экономико-математическое моделирование»:

Поиск рефератов

Последние рефераты раздела

- Выборочные исследования в эконометрике

- Временные характеристики и функция времени. Графическое представление частотных характеристик

- Автоматизированный априорный анализ статистической совокупности в среде MS Excel

- Биматричные игры. Поиск равновесных ситуаций

- Анализ рядов распределения

- Анализ состояния финансовых рынков на основе методов нелинейной динамики

- Безработица - основные определения и измерение. Потоки, запасы, утечки, инъекции в модели