Оценка процессов управления финансовыми рисками на предприятии

Информационный анализ содержит данные по мониторингу внешней и внутренней среды, выявлению новых источников риска и корректировке факторов, которые зависят от меняющихся условий. Диагностика ситуации определяется спецификой решаемой задачи и заключается в учете причин, вызывающих изменения риска, их ранжировании и оценке потерь (выгод) при определенных параметрах ситуации. На этой стадии исполь

зуются различные методы измерения и оценки риска (математические, статистические, интуитивные).

Разработка вариантов риск-решений предусматривает определение для каждого варианта решения границ (пределов) возможного негативного проявления риска. Оценка производится по всем аспектам риска: экономическим, социальным, экологическим, организационным, имиджевым, правовым.

Принятие решения содержит его комплексное обоснование, а также вероятность и параметры допустимого риска. Предусматривается разработка системы ответственности по управлению риском.

Организация и реализация включают управленческую деятельность по реализации риск-решения в процессе которой выявляются организационные риски (невыполнения, задержек и т.п.), требующие оперативного принятия мер. Контроль изменений в параметрах риска и их корректировка имеют существенное значение в антикризисном менеджменте. Своевременность реакций и действий менеджера – главное условие стабилизации ситуации и снижения угрозы потерь.

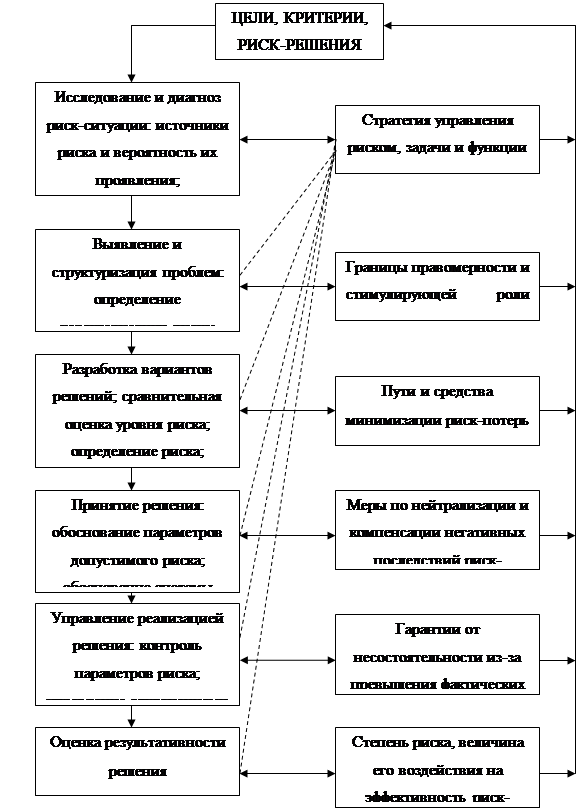

Правая сторона схемы (см. рисунок 3) содержит основные средства воздействия, которые использует менеджер при управлении риском.

Стратегия управления – политика, обеспечивающая правомерность и допустимость риска в решениях, разрабатываемых для конкретных социально-экономических систем и ситуаций. Критерии выбора риск-решения предусматриваю разработку пределов (границ) риска, динамику изменения потерь (увеличения, снижения) в зависимости от объема продаж, размера затрат, издержек, цен, инфляции и т.п.

![]()

Рисунок 3 Схема управления риском в процессе выработки и реализации риск-решения

Разработка путей и средств минимизации потерь, нейтрализации и компенсации негативных последствий риск-решений, страхование и другие возможности защиты от риска рассматриваются в менеджменте как необходимые условия выработки и реализации риск-решений и используются в той или иной степени при выполнении работ на каждой стадии процесса управления риском. На схеме показана лишь логика их использования, тогда как на практике осуществляется их комплексное применение.

Оценка эффективности включает определение эффективности достигнутого уровня упущенных возможностей или потерь к затратам на управление риском. Оценка риска выступает частью оценки эффективности процесса выработки и реализации рисского решения. Результат оценки дает основание для корректировки отдельных элементов процесса управления риском.

При управлении конкретными рисками данный процесс детализируется с учетом сложившейся рисковой ситуации, внутренних и внешних факторов, прямо или косвенно воздействующих на ее характер, а также тенденций развития и особенностей проявления вероятных последствий.

При формировании гибких организационно-управленческих звеньев в системе управления организациями, таких как экспертиза и прогнозирование рисков, консультационные службы в области рисковой деятельности, наиболее простыми решением могут стать введение должности рискового менеджера в аппарат управления и создание органа, координирующего действия по управлению основными видами риска всех подразделений организации.

Любая управленческая деятельность носит рисковый характер, что обусловлено многофакторной динамикой объекта управления и его внешнего окружения, а также ролью человеческого фактора в процессе воздействия. Основная задача финансового управления – принятие решений по обеспечению наиболее эффективного движения финансовых ресурсов между фирмой и источниками ее финансирования, как внешними, так и внутрифирменными. Поэтому управление потоком финансовых ресурсов, выраженных в денежных средствах, является центральным вопросом в финансовом менеджменте.

Оценка рисков в деятельности фирмы позволяет не только сократить возможные потери, но и принять соответствующие стратегические решения по их снижению в долговременной перспективе.

Эффективность организации управления риском во многом определяется классификацией риска.

Под классификацией риска следует понимать распределение риска на конкретные группы по определенным признакам для достижения поставленных целей.

Научно обоснованная классификация риска позволяет четко определить место каждого риска в их общей системе. Она создает возможности для эффективного применения соответствующих методов, приемов управления риском. Каждому риску соответствует своя система приемов управления риском.

Квалификационная система рисков включает группу, категории, виды, подвиды и разновидности риск (приложение А).

Уровень профессионализма в управлении риск-ситуациями приобретает исключительное и решающее значение в антикризисном менеджменте. Степень риска зависит не только от объективных факторов развития экономики и рынка, но и субъективного восприятия ситуации менеджером, его опыта, знаний, интуиции. Для успешного управления риском необходимо обеспечить управленческое образование персонала, создать систему информационного обеспечения, адекватную мировым тенденциям развития информационных технологий.

2. Методологический анализ управления финансовыми рисками организации

Процесс управления рисками может быть разбит на шесть стадий (см. приложение Б [2:48]):

1 определение цели управления;

2 выяснение риска;

3 оценка риска;

4 выбор методов управления риском;

5 применение выбранного метода;

6 оценка результатов.

Когда говорят о необходимости учета риска при управлении проектами, обычно имеют в виду основных его участников: заказчика, инвестора, исполнителя (подрядчика) или продавца, инвестора или покупателя, а также страховую компанию.

При анализе риска любого из участников проекта используются критерии, предложенные известным американским экспертом Б. Берлимером:

- потери от риска независимы друг от друга;

- потери по одному направлению из "портфеля рисков" не обязательно увеличивают вероятность потери по другому (за исключением форс-мажорных обстоятельств);

- максимальный возможный ущерб не должен превышать финансовых возможностей участника.

С точки зрения финансового риска определение цели управления сводится к обеспечению функционирования предприятия в случае наступления убытков. В качестве цели могут фигурировать:

- защита работы предприятия от резких колебаний внешней среды;

- оптимизация внутренней среды.

В качестве внешней среды предприятия рассматривают две группы факторов: прямого и косвенного воздействия.

К факторам прямого воздействия относят: поставщиков, покупателей, конкурентов, государств. К факторам косвенного воздействия относят: состояние экономики, социокультурные факторы, политические факторы, достижения НТР, международные события.

Другие рефераты на тему «Менеджмент и трудовые отношения»:

- Система управления производством

- Функции планирования в менеджменте - сущность, принципы, элементы

- Заработная плата ее сущность и принципы организации в рыночных условиях

- Менеджмент - наука управления

- Использование современных технологий стратегического планирования социально-экономического развития региона на примере Иркутской области