Современные концепции и методика анализа кредитного портфеля коммерческого банка

Прежде чем определять лимиты кредитования, следует идентифицировать основные сферы и факторы риска. Для разных банков, отдельных стран и регионов ключевые сферы риска будут отличаться.

Резервирование. Создание резервов для компенсации потерь по кредитным операциям коммерческих банков состоит в аккумуляции части средств на специальном счете для компенсации невозвращенных кредитов. Формирован

ие резервов – один из методов снижения риска на уровне банка. В то же время резервы по кредитным операциям повышают надежность и стабильность банковской системы в целом.

Процесс формирования резерва начинается с оценки качества кредитного портфеля банка – классификации кредитов и определении размера специального резерва. Затем надо определить источники формирования резерва. Согласно международным стандартам резерв принято формировать за счет прибыли после налогообложения, но при этом возникает угроза, что банки стараясь избежать выплаты налогов в бюджет, сознательно снижают качество кредитного портфеля и завышают отчисления в резерв.

Кроме специально резерва банки создают общий резерв, источником формирования которого является чистая прибыль. Создание и использование общего резерва регулируется действующим законодательством каждой страны. В основном средства общего резерва идут на покрытие затрат, возникших по вине банка (на компенсацию судебных затрат, на покрытие потерь в полном объеме, если средств специального резерва для этого недостаточно).

2. Методика анализа кредитного портфеля коммерческого банка

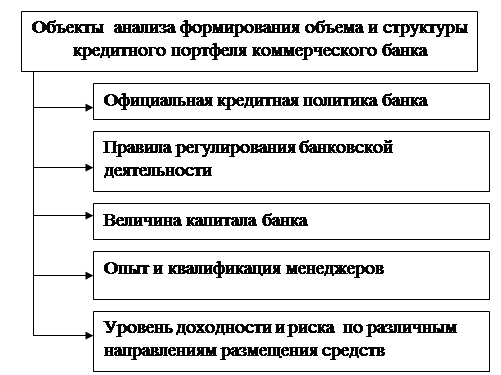

Как определено ранее, объем и структура кредитного портфеля коммерческого банка определяются различными факторами, поэтому в анализе кредитного портфеля коммерческого банка объектами пристального внимания выступают (рис.1.5.) [31, с.140].

Рис. 1.5 Объекты анализа формирования объема и структуры кредитного портфеля коммерческого банка

Осуществляя кредитные операции, банк стремится не только к их объемному росту, но и к повышению качества кредитного портфеля. Таким образом, для эффективного управления кредитным портфелем необходим его анализ по различным количественным и качественным характеристикам как в целом по банку, так и по его структурным подразделениям.

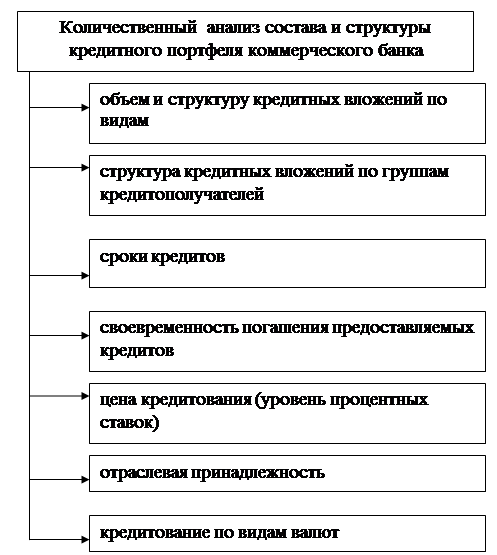

Количественный анализ предполагает изучение состава и структуры кредитного портфеля банка в динамике (за ряд лет, на квартальные даты отчетного года) по ряду количественных экономических критериев, к которым относят (рис.1.6.) [36, с.92].

Рис. 1.6 Количественные экономические критерии оценки кредитного портфеля коммерческого банка

Анализ, проведенный по вышеперечисленным критериям оценки, позволяет выявить предпочтительные сферы кредитных вложений, тенденции развития, в том числе касательно возвратности кредитов и их доходности. Большое значение имеет сопоставление фактических остатков задолженности с прогнозируемыми, с установленными лимитами кредитования, «кредитными потолками» («кредитные потолки» - это верхние пределы общей суммы кредитов или их прироста, устанавливаемые для банков иногда в индивидуальном порядке, либо лимит суммы или количества кредитов, выдаваемых одному клиенту) и т.д.

За количественным анализом следует анализ качества кредитного портфеля. Под "качеством" кредитного портфеля будем понимать комплексное понятие, характеризующее эффективность формирования кредитного портфеля коммерческого банка с точки зрения доходности, степени кредитного риска (который, в свою очередь, зависит от финансового положения заемщика, его истории обслуживания долга и других факторов), и обеспеченности. Уровень показателя качества кредитного портфеля обратно пропорционален уровню кредитного риска (чем выше качество ссуды, тем меньше вероятность ее невозврата или задержки погашения, и наоборот). То же самое относится к уровню обеспеченности и доходности ссуды. Чем надежнее ее обеспечение, и чем больший доход она приносит, тем выше качество кредитного портфеля. Банк должен так сформировать свой актив, чтобы в нужный момент он обладал достаточной суммой платежных средств для погашения обязательств. Трудность заключается в том, что большая часть актива обычно отдана в ссуду [23, с.106].

Качество кредитного портфеля - одно из важнейших основ деятельности, финансовой устойчивости и надежности коммерческого банка. Оно характеризует, прежде всего, качество банковского управления, налаженность взаимоотношений между банком и его клиентами, банком и другими финансово-кредитными институтами. На основе качественной характеристики кредитного портфеля можно дать оценку соблюдения принципов кредитования и степени риска кредитных операций, перспектив ликвидности данного банка.

Одним из обязательных и важнейших этапов анализа кредитной деятельности банка являются исследования, посвященные срокам размещаемых кредитов. Важность такого анализа, в первую очередь, обусловлена поддержание ликвидности банка, которая является основополагающим критерием оценки его состоятельности. Данное исследование ставит своей целью выявление возможностей банка, как в вопросах размещения долгосрочных кредитов, так и в вопросах кредитного риска (известно, что чем более долгосрочный кредит размещается банком, тем выше уровень риска его не возврата в результате возможного дефолта заемщика). Анализ кредитного портфеля по степени срочности следует проводить по следующим важнейшим позициям [28, с.109]:

- кредиты, предоставленные до востребования и овердрафт;

- кредиты, предоставленные на срок от 1 до 7 дней;

- кредиты, предоставленные на срок от 8 до 30 дней;

- кредиты, предоставленные на срок от 31 до 90 дней;

- кредиты, предоставленные на срок от 91 до 180 дней;

- кредиты, предоставленные на срок от 181 до 1 года;

- кредиты, предоставленные на срок от 1 года до 3 лет;

- кредиты, предоставленные на срок свыше 3 лет.

В процессе анализа следует вывить те статьи кредитного портфеля, доля которых максимальна и минимальна, а также те статьи, изменение объема которых в ту или иную сторону оказалось наибольшим.

Положительным фактором является увеличение доли долгосрочных кредитов в структуре кредитного портфеля, что свидетельствует, во – первых, о наличии у банка долгосрочной ресурсной базы (что характерно для надежных крупных банков, обладающих положительной репутацией в банковских и клиентских кругах), во – вторых, о потенциале банка в удовлетворении потребностей корпоративных клиентов различных секторов экономики, основная проблема развития которых заключается в отсутствии долгосрочного инвестиционного ресурса. Следует отметить, что в настоящее время, в структуре кредитного портфеля отечественных коммерческих банков происходят изменения в сторону увеличения доли долгосрочных кредитных размещений, к которым относят средства, размещенные на срок от 3 лет и выше. Рост в динамике такого вида кредитных размещений позволяет оценить банк как соответствующей потребностям рынка, что поднимает его репутацию в клиентской среде, а следовательно, добавляет конкурентные преимущества [31, с.150].