Анализ рынка страховых услуг

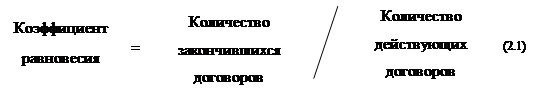

Расчет коэффициента равновесия. Данный коэффициент представляет собой отношение закончившихся договоров к действующим на рассматриваемую отчетную дату и показывает - развивается данный вид страхования, находится в состоянии стагнации или наоборот идет сокращение вновь заключаемых договоров страхования. В сбалансированном портфеле, естественно, коэффициент равновесия должен быть меньше 1.

На основании данных таблицы 2.6 рассчитываем коэффициент равновесия по каждому виду страхования и данные записываем в таблицу 2.7.

Коэффициент равновесия по ОПО, Страхованию имущества от огня, ДМС и СМР не рассчитывался , так как на 01.01.2000г. не было ни одного закончившегося договора.

На 01.01.2001г. закончилось 5 договоров только по ОПО, таким образом коэффициент равновесия равен

5/5=1.

В сбалансированном портфеле, естественно, коэффициент равновесия должен быть меньше 1, таким образом можно сделать вывод, что страховой портфель в 2001г. был несбаалнсирован.

На 01.01.2002г., по исходным данным таблицы 2.1 закончилось 5 договоров по ОПО, таким образом коэффициент равновесия равен

5/5=1.

2 договора по страхованию имущества от огня – коэффициент равновесия равен

2/3=0,7

По данному виду страхования коэффициент отвечает стандартам, т. е. он меньше 1, таким образом страховой портфель по страхованию имущества от огня сбалансирован.

Также закончился 1 договор по СМР – коэффициент равновесия равен

1/1=1

Этот показатель особенно важно рассчитывать в период инфляции, когда идет рост страховых сумм в связи с увеличением стоимости жизни. На первый взгляд может сложиться благополучная картина, когда ответственность страховщика и страховые платежи растут, а на самом деле, коэффициент равновесия показывает, что вид остановился в развитии или вообще сокращается.

Из проведенных расчетов можно сделать вывод, что сбалансированным является страховой портфель только по виду страхования имущества от огня, а по другим видам мы наблюдаем, они остановились в развитии на отчетный период времени

Структурные характеристики портфеля:

Расчет фактического уровня выплат. Уровень выплат называют еще убыточностью страхового рубля. Рассчитывается данный показатель по формуле:

УВ=SВ/SП, где: (2.2)

УВ – уровень выплат;

SВ – сумма выплат по виду страхования за отчетный период;

SП – сумма страховых премий по виду страхования за тот же период.

По данным таблицы 2.1 рассчитываем уровень выплат только по договорам страхования по ДМС на 01.01.01г. По остальным договорам выплаты не производились ни разу в период времени с 1999г. по 2001г.

УВ=35000/35000 = 1

Расчет фактической убыточности страховой суммы. Самая простая формула расчета убыточности:

qф=SВ/SС, где (2.3)

qф – убыточность;

SВ – сумма выплат по виду страхования за отчетный период;

SС – общая сумма ответственности по действующим договорам страхования за рассматриваемый период (сумма страховых сумм).

Убыточность рассчитываем только по договорам страхования по ДМС на 01.01.01г. По остальным договорам расчет не производим за период времени с 1999г. по 2001г.

qф = 35000/140000=0,25

На основании проведенного расчета можно сделать вывод предприятие не является убыточным, так как частота выплат в этот период была минимальной.

Затем рассчитываются отношение максимальной страховой суммы собственного удержания к средней и средней страховой суммы к минимальной.

В однородном страховом портфеле эти коэффициенты должны быть меньше или равны 2. Если эти коэффициенты больше двух, то производится сравнительный анализ причин, приведших к неоднородности портфеля, и принимаются меры по устранению неоднородности. По данным таблицы 2.7 можно сделать вывод, что портфель страхования по ОПО на 01.01.2000г. меньше 2, т.е. по данному виду страхования портфель является сбалансированным.

По другим видам страхования в этот год либо не заключались договора, либо был заключен только 1 договор и, следовательно, расчеты не производятся.

По 2001году можно сделать вывод, что портфель по ОПО и страхованию имущества не является сбалансированным, аналогичные выводы можно сделать и на отчетный, 2002 год.

Расчет показателей портфеля производится с помощью электронных таблиц Microsoft Excel. Для каждого временного периода полученные данные представлены в таблице 2.7.

На основании полученных данных можно сделать следующие выводы: Страховой портфель ОАО СФ “Сервита Волгоград” в 1999г. выглядит следующим образом:

- 83,3% договоров было подписано по ОПО;

- 16,7 % договоров было подписано по ДМС .

В 2000 г. Страховой портфель :

- 56% договоров было подписано по ОПО;

- 22% договоров подписано по Страхованию имущества от огня:

- 11% договоров по ДМС;

- 11% договоров по СМР.

В 2001 г. Страховой портфель :

- 0,69% договоров было подписано по ОПО;

- 0,41% договоров подписано по Страхованию имущества от огня:

- 0% договоров по ДМС;

- 0,14% договоров по СМР;

- 98,8% договоров по МНФ.

Таким образом, видно, что ОАО СФ “Сервита Волгоград” за последний год расширила свою деятельность, что принесло ей дополнительную прибыль, а так как страховых случаев по данным видам страхования не производилось, то можно сделать вывод, что фирма эффективно провела страховую деятельность в 2001г.на рынке страховых услуг. При этом необходимо сделать замечание, что наличие страховых взносов и отсутствие страховых взносов и отсутствие страховых выплат в отчетном году не означает, что фирма получила положительный финансовый результат. При подобной ситуации страховой деятельности фирма могла понести существенные убытки потому, что основные затраты приходятся не на осуществление страховых операций, а на ведение хозяйственной деятельности (выплаты коммунальных платежей, заработной платы, затрат на ГСМ, содержание автопарка и другие накладные расходы). Учитывая специфику рынка страховых услуг, т.е. что фирма всегда рискует, беря на себя ответственность по страхованию, хотелось бы предложить фирме, на основании проведенного анализа, увеличить количество договоров с меньшими страховыми суммами, удерживая размер собственного удержания, что позволит передавать меньшие суммы в перестрахование, т.е. нести упущенную выгоду. Дело в том, что сверх собственного удержания страховые взносы необходимо в обязательном порядке передавать в перестрахование. Это означает, что фирма при заключении договоров работала ни только на себя, но и на другую страховую компанию, неся затраты единолично. Также постараться пересмотреть политику страхования фирмы и добиться, чтобы приток договоров перекрывал заканчивающиеся, причем перекрытие должно распространяться не только на число договоров и сумму взносов по ним, но и на страховую сумму, срок страхования и величину риска.