Процедура банкротства, его критерии

Отличительные признаки стадии II:

§ трудности с наличностью;

§ уменьшение поступления денежных средств от хозяйственных операций;

§ конфликты в высшем руководстве;

§ нарушение сроков выплаты заработной платы;

§ рост текучести кадров;

§ ухудшение социально-психологического климата в трудовом коллективе;

§ установление нереальных цен на продукцию;

§ внеочередные пр

оверки финансово-контролирующих органов;

§ затруднения в получении коммерческих кредитов;

§ возникновение убытков.

Окончание второй стадии и начало третьей характеризуется ухудшением показателей ликвидности и финансовой устойчивости, т.е. проявляется кризис ликвидности.

Для снижения риска банкротства требуется проведение оперативного реструктурирования предприятия в целях обеспечения его выживания на короткий срок.

Оперативное реструктурирование включает два направления:

1) Повышение эффективности результатов деятельности, а именно увеличение оборотов, снижение материальных затрат, особенно постоянных издержек, обеспечение ликвидности активов, а именно снижение дебиторской задолженности, снижению производственно технических запасов и готовой продукции, продажа излишнего имущества или сдача его в аренду;

2) Разработка бизнес – плана на перспективу.

Третья стадия характеризуется неспособностью предприятия отвечать по всем своим обязательствам по мере их наступления.

После комплексного анализа деятельности предприятия выбираются либо реорганизационные, либо ликвидационные процедуры.

На стадииIII характерные признаки:

§ неудовлетворительная структура баланса;

§ скопление на складе готовой продукции, которая заведомо не реализуется;

§ падение объема производства;

§ низкая заработная плата;

§ сокращенный рабочий день (неделя);

§ возрастание убытков;

§ недостаток оборотных средств;

§ неспособность погасить срочные обязательства.

II. Расчет показателей, необходимых для оценки удовлетворительности структуры баланса ОАО «ЖБК№1»

Что бы оценить удовлетворительная или неудовлетворительная структура баланса предприятия, необходимо рассчитать три финансовых коэффициента:

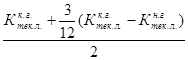

1. Коэффициент текущей ликвидности:

![]() ;

;

где А1 – Наиболее ликвидные активы

А1 = Краткосрочные финансовые вложения (с.250)+ Денежные средства(с.260);

А2 – Быстро реализуемые активы

А2 = Краткосрочная дебиторская задолженность(с.240) + прочие оборотные активы(с.270);

А3 – медленно реализуемые активы

А3 = Запасы(с.210) +долгосрочная дебиторская задолженность(с.230);

П1 – Наиболее срочные обязательства

П1 = Кредиторская задолженность;

П2 – Краткосрочные пассивы

П2 = Краткосрочные кредиты и займы+прочие краткосрочные пассивы+ задолженность передучастниками (учредителями) по выплате доходов.

Коэффициент текущей ликвидности характеризует общую обеспеченность предприятия оборотными средствами для ведения хозяйственной деятельности и своевременного погашения срочных обязательств предприятия. Его нормативное значение больше либо равно 2.

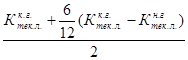

2. Коэффициент обеспеченности собственными оборотными средствами:

![]() ;

;

Его нормативное значение ![]() 0,1

0,1

где СОС = СК - ВнеобА;

СК = Итого Капитал и резервы + Доходы будущих периодов + Резервы предстоящих расходов.

Коэффициент обеспеченности собственными средствами характеризует наличие собственных оборотных средств у предприятия, необходимых для его финансовой устойчивости.

3.В зависимости от полученных конкретных значений kт.л. и kоб. анализ и оценка структуры баланса развиваются по двум направлениям :

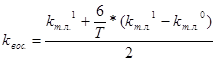

а)в случае, если хотя бы один из этих коэффициентов меньше предельно допустимого значения, следует определить коэффициент восстановления платежеспособности за 6 месяцев по следующей форме :

где : kт.л.1 - фактическое значение коэффициента текущей ликвидности

( kт.л. ) в конце отчетного периода ;

kт.л.0 - фактическое значение коэффициента текущей ликвидности

(kт.л. ) начале отчетного периода ;

6- период восстановления платежеспособности в месяцах ;

Т- отчетный период в месяцах (12 месяцев) ;

Если коэффициент восстановления платежеспособности примет значение более 1, это свидетельствует о наличии реальной возможности у предприятия восстановить свою платежеспособность. Если этот коэффициент окажется меньше 1, то у предприятия нет реальной возможности восстановить свою платежеспособность .

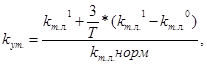

б) Если kт.л. и kоб. больше соответствующих предельных значений или равны им , следует рассчитать коэффициент утраты платежеспособности за 3 месяца :

где : 3 - период утраты платежеспособности ;

Т - отчетный период (12 месяцев) ;

kт.л.норм - нормативное значение коэффициента текущей

ликвидности (kт.л ) , равное 2 .[19]

Если коэффициент утраты платежеспособности kут. примет значение больше 1 , то у предприятия имеется реальная возможность не утратить свою платежеспособность.

Расчет оценки удовлетворительности структуры баланса и прогноз утраты (восстановления) платежеспособности произведем в таблице.

Таблица 1

Оценка удовлетворительности структуры баланса и прогноз утраты (восстановления) платежеспособности

|

Наименование показателя |

Порядок расчета |

Нормативное значение |

Фактическое значение | |

|

на начало года |

наконец года | |||

|

Коэффициент текущей ликвидности |

|

|

4,2 |

2,9 |

|

Коэффициент обеспеченности собственными оборотными средствами |

|

|

0,72 |

0,66 |

|

Коэффициент утраты платежеспособности за период, равный трем месяцам |

|

>1 |

Х |

2,3 |

|

Коэффициент восстановления платежеспособности за период, равный шести месяцам |

|

>1 |

Х |

Х |

Другие рефераты на тему «Бухгалтерский учет и аудит»:

Поиск рефератов

Последние рефераты раздела

- Несовершенство налоговой системы в России. Уход от налогов на примере ООО «ЛЭКС Ко. ЛТД» под руководством международного афериста Шин Денг Челя

- Проведение аудиторской проверки по результатам исследования документов, отражающих финансово-хозяйственную деятельность ООО «Глобал Строй», ООО «КОИНВЕСТ», ООО «Сахалин Дом», ООО «Анлес», ООО «ЛЭКС КО., ЛТД»

- Анализ финансовой отчетности

- Анализ финансового состояния предприятия и выработка предложений по его дальнейшему улучшению

- Анализ финансово-хозяйственой деятельности предприятия

- Анализ показателей бухгалтерской отчетности

- Анализ себестоимости продукции