Операции коммерческих банков на первичном и вторичном рынках ценных бумаг

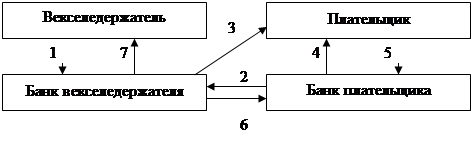

Рисунок 1.7. Инкассирование векселей

1- векселедержатель (комитент) передает вексель банку на инкассо;

2- банк векселедержателя пересылает вексель на инкассо в банк плательщика;

3- одновременно банк векселедержателя посылает плательщику извещение

о принятии векселя на инкассо;

4- банк плательщика предъявляет вексель плательщику;

5- плательщик дает согласие на оплату векселя;

6- банк плательщика переводит деньги в банк векселедержателя;

7- векселедержатель получает сообщение о поступлении денег на его счет.

На условиях комиссионера банк действует и в операциях по домициляции векселей.

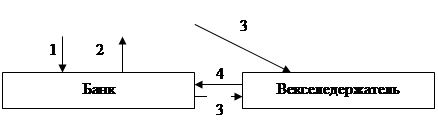

Домициляция векселей - это назначение плательщиком по векселю какого-либо третьего лица. Как правило, плательщиком назначается банк. При этом банк в отличие от операции "инкассо" является не получателем, а плательщиком. Банк берет на себя обязательство оплатить вексель в установленный срок при условии, что на счете плательщика имеются необходимые для оплаты средства. Взаимоотношения сторон при домициляции векселей представлены на рисунке 1.8.

|

Рисунок 1.8. Домициляция векселей

1- плательщик обращается в банк по поводу оплаты векселя;

2- банк дает согласие на оплату векселя;

3- плательщик извещает векселедержателя о месте оплаты;

4- векселедержатель предъявляет вексель в банк;

5- банк зачисляет деньги на счет векселедержателя или перечисляет деньги в банк векселедержателя.

4) Посреднические операции коммерческого банка с ценными бумагами.

Выступая в качестве посредников в операциях с ценными бумагами, коммерческие банки выполняют комплекс услуг. Среди них:

-привлечение средств на развитие производства (андеррайтинг - подписка, первичное размещение акций компаний-эмитентов, а перед этим анализ, опенка и установление предварительной цены выпускаемой ценной бумаги);

-сделки по слиянию, поглощению и реструктуризации предприятий;

-формирование и управление инвестиционными портфелями клиентов;

-работа с клиентами-инвесторами по предоставлению информации о текущей ситуации на рынке для принятия грамотного инвестиционного решения;

-брокерские и дилерские операции, депозитные операции.

-Банк может выступать в качестве консультанта клиента, в частности относительно вторичных эмиссий акций (частные и публичные размещения), выпуска корпоративных облигаций, реструктуризации активов, а также в качестве депозитария. [8, 412 с.]

-Банк должен предоставлять клиентам информационное, правовое, аналитическое обслуживание.

Все эти операции направлены на увеличение доходной части банка, повышение финансовой устойчивости и понижение общего риска банка.

Таким образом, коммерческие банки в России могут выполнять все виды деятельности и все виды операций на рынке ценных бумаг, разрешенные действующим законодательством.

ГЛАВА 2. ОПЕРАЦИИ СБЕРБАНКА НА ПЕРВИЧНОМ И ВТОРИЧНОМ РЫНКАХ ЦЕННЫХ БУМАГ

2.1 Характеристика деятельности ОАО "Сбербанк"

Сбербанк России является крупнейшим банком Российской Федерации и СНГ. Акционерный коммерческий Сберегательный банк Российской Федерации (Сбербанк России ОАО) создан в форме акционерного общества. Учредитель и основной акционер Банка — Центральный банк Российской Федерации (Банк России). По состоянию на 8 мая 2009 г., ему принадлежит 60,25 % голосующих акций и 57,58% в уставном капитале Банка. Остальными акционерами Сбербанка России являются более 273 тысяч юридических и физических лиц. Высокая доля иностранных инвесторов в структуре капитала Сбербанка России (более 24%) свидетельствует о его инвестиционной привлекательности.

Сбербанк России обладает уникальной филиальной сетью: в настоящее время в нее входят 17 территориальных банков и более 20 000 подразделений по всей стране. Дочерние банки Сбербанка России работают в Республике Казахстан и на Украине. Сбербанк нацелен занять 5% долю на рынке банковских услуг этих стран. В соответствии с новой стратегией, Сбербанк России планирует расширить свое международное присутствие, выйдя на рынки Китая и Индии. В целом планируется увеличить долю чистой прибыли, полученной за пределами России, до 5% к 2014 г.

Активы Сбербанка составляют четверть банковской системы страны, а доля в банковском капитале находится на уровне 30%. По данным журнала The Banker (1 июля 2009 г.), Сбербанк занимал 38 место по размеру основного капитала (капитала 1-го уровня) среди крупнейших банков мира.

Уставный капитал Банка составляет 67.760.844.000 рублей и разделен следующим образом:

-обыкновенные акции - 21.586.948 000 штук номинальной стоимостью 3,0 рубля;

-привилегированные акции - 1.000.000.000 штук номинальной стоимостью 3,0 рубля.

Сбербанк России осуществляет деятельность по управлению ценными бумагами на основании лицензии профессионального участника рынка ценных бумаг № 077-03099-001000 от 27.11.2000г., выданной Федеральной комиссией по рынку ценных бумаг.

Рассматривая международный вектор как важнейшую составляющую стратегии своего развития, Сбербанк России осуществляет казначейские операции на международном рынке и операции торгового финансирования, поддерживает корреспондентские отношения с более чем 220 ведущими банками мира и участвует в деятельности ряда авторитетных международных организаций, представляющих интересы мирового банковского сообщества. Постоянно расширяя партнерскую сеть, банк делает основной акцент на развитии долгосрочных и взаимовыгодных деловых взаимоотношений с надежными и опытными компаниями.

Управление Сбербанком России основывается на принципе корпоративности в соответствии с Кодексом корпоративного управления, утвержденным годовым Общим собранием акционеров Банка в июне 2002 года.

По итогам 2009 года, Сбербанк сообщил о следующих результатах финансовой деятельности:

Несмотря на непростую ситуацию в экономике по итогам 2009 года банк добился существенного роста доходов от операционной деятельности при одновременном сокращении операционных расходов. Операционный доход до создания резервов увеличился по сравнению с 2008 годом на 30,2% и достиг 647,2 млрд. руб. Основой роста доходов банка стало увеличение чистого процентного дохода на 36,4% до 456,8 млрд руб.

Процентные доходы возросли за год на 33,5% до 768,4 млрд. руб., при этом темп их роста опережал темп роста процентных расходов. Рост процентных доходов обеспечен в основном увеличением доходов от кредитования юридических лиц (+42,1%), в то время как доходы по кредитам физическим лицам возросли незначительно (+4,4%) в результате сужения рынка потребительского кредитования.