Операции коммерческих банков на первичном и вторичном рынках ценных бумаг

На рынке ценных бумаг, как и на товарных рынках, действуют конкретные продавцы и покупатели со своими определенными целями. Однако это единственное сходство товарных рынков и рынков ценных бумаг.

В отличие от товарных рынков, на которых товары производятся и продаются в соответствии со стратегиями и маркетинговыми приоритетами компаний-производителей, на рынке ценных бумаг такие бумаги появ

ляются только в тех случаях, когда это вызвано необходимостью инвестиционного процесса. [4, 69 с.]

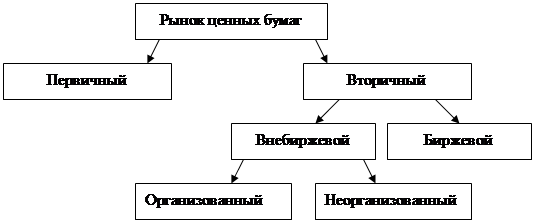

В зависимости от времени и способа поступления ценных бумаг на рынок последний можно разделить на первичный и вторичный.

Рынок ценных бумаг неоднороден и в зависимости от эмиссии ценных бумаг подразделяется на первичный, где происходит реализация новых видов ценных бумаг, и вторичный рынок, на котором осуществляется перепродажа ценных бумаг. [18, 70 с.]

В зависимости от места проведения сделок с ценными бумагами различают биржевой, где торговля ценными бумагами происходит на фондовых биржах, и внебиржевой рынок, который не имеет определенного места торговли ценными бумагами и подразделяется на организованный и неорганизованный рынки.

Все эти разновидности рынка ценных бумаг представляют собой весьма необходимый и важный элемент рыночной экономики, и особенно её кредитно-финансовой надстройки.

Структура рынка ценных бумаг представлена на рисунке 1.2.

Рисунок 1.2. Структура рынка ценных бумаг

Указанные рынки, составляющие структуру рынка ценных бумаг, противостоя друг другу, взаимно дополняют друг друга. Данное противоречие обусловлено тем, что, выполняя общую функцию по торговле и обращению ценных бумаг и мобилизации капитала, они руководствуются специфическими методами отбора и реализации ценных бумаг.

Так, первичный рынок представлен преимущественно облигациями, в то время как на бирже основным объектом торгов выступают акции. Если на первичном рынке осуществляется непосредственное инвестирование экономики путем мобилизации капитала, то посредством вторичного рынка происходит лишь перераспределение собственности и проведение спекулятивных операций.

Таким образом, первичный рынок - это рынок первых и повторных эмиссий ценных бумаг, на котором осуществляется их первоначальное размещение среди инвесторов. На первичный рынок приходят все ценные бумаги, которые в дальнейшем частично остаются в руках инвесторов, но большей частью уходят на вторичный рынок, где передаются из рук в руки. [18, 72 с.]

Необходимо различать понятия "эмиссия", "выпуск и размещение ценных бумаг". На практике очень часто используют два термина - эмиссия и выпуск.

Эмиссия ценных бумаг- это установленная законодательством последовательность действий эмитента по размещению ценных бумаг. Она включает определение размеров выпуска, подготовку и публикацию проспекта эмиссии, регистрацию выпуска, печать бланков ценных бумаг, публикацию объявления о выпуске.

Выпуск ценных бумагозначает совокупность ценных бумаг одного эмитента (АО), которые предоставляют одинаковый объем прав владельцам и которые имеют одинаковые условия эмиссии (первичного размещения). Все бумаги одного выпуска должны иметь один государственный регистрационный номер.

Размещение эмиссионных ценных бумаг (андеррайтинг)- это отчуждение их первым владельцам путем заключения гражданско-правовых сделок. Предусмотрены следующие формы размещения ценных бумаг: открытая подписка для всех желающих, закрытая подписка только для членов акционерного общества, аукцион, инвестиционный конкурс, коммерческий конкурс, распределение среди акционеров, конвертация.

Основные субъекты первичного рынка - эмитенты и инвесторы. Активными участниками этого рынка являются инвестиционные фонды и финансовые компании, а также различные посредники: фирмы, представительства, агентства, филиалы, занимающиеся куплей-продажей корпоративных ценных бумаг. Активно работают на первичном рынке коммерческие банки. [6, 80 с.]

Вторичный рынок - это рынок, на котором обращаются ранее эмитированные ценные бумаги. Основная часть ценных бумаг, приобретенных на первичном рынке, возвращается на рынок, так как была приобретена не в целях инвестирования, а для получения курсовой разницы. Эти ценные бумаги продаются уже на вторичном рынке.

Дальнейшая жизнь этих ценных бумаг непосредственно связана с функционированием вторичного рынка, где происходит постоянная смена собственников ценных бумаг. В силу этого вторичный рынок поглощает большие объемы ценных бумаг, и оборот вторичного рынка значительно преобладает над первичным, так как одна и та же бумага может покупаться и продаваться много раз.

Основными участниками вторичного рынка являются государство, акционерные общества, профессионалы рынка ценных бумаг, инвестиционные фонды и компании, коммерческие банки, прочие хозяйствующие субъекты и граждане. [6, 87 с.]

Таким образом, отличие вторичного рынка ценных бумаг от первичного заключается не только в том, что вторичный рынок следует за первичным, и ценные бумаги не могут появиться на вторичном рынке, минуя первичный.

На первичном и вторичном рынках происходят разные по своей сущности процессы. На первичном рынке капиталы инвесторов путем купли-продажи ценных бумаг попадают в руки эмитента. На вторичном же рынке происходит переход ценных бумаг от одних инвесторов к другим, а деньги за проданные ценные бумаги поступают бывшим владельцам ценных бумаг. [11, 15 с.]

То есть операции на вторичном рынке происходят без участия эмитента и не оказывают непосредственного влияния на положение дел эмитента. Эмитенту в принципе безразлично в чьих руках находятся выпушенные им ценные бумаги, важным для эмитента является лишь объем обязательств по ценным бумагам.

1.2 Коммерческие банки как участники рынка ценных бумаг

С появлением и распространением в России ценных бумаг уже с начала 90-х годов активными участниками рынка ценных бумаг становятся коммерческие банки.

В зависимости от национального законодательства той или иной страны, исторических традиций и особенностей формирования национальных фондовых рынков банки могут играть на них различную роль. [16, 219 с.]

Мировая практика знает два подхода к проблеме сочетания обычной банковской деятельности с деятельностью на рынке ценных бумаг.

Согласно одному из подходов, банкам должно быть запрещено заниматься некоторыми видами профессиональной деятельности на рынке ценных бумаг (брокерской, дилерской, организатора рынка), а также должны быть существенно ограничены отдельные виды непрофессиональной деятельности в качестве инвесторов (вложения в негосударственные ценные бумаги, кроме дочерних банковских и финансовых компаний).

Второй подход представляет собой разрешение банкам сочетал обычные банковские операции с большинством операций на рынке ценных бумаг. Согласно этому подходу, ограничение риска банковских инвестиционных операций должно осуществляться не "хирургическими" методами прямого разделения функций, а путем введения специальных "встроенных" ограничителей и надлежащего государственного контроля за банковской деятельностью, а также повышенного внимания к проблеме конфликта интересов при операциях на финансовых рынках.

Другие рефераты на тему «Банковское, биржевое дело и страхование»:

- Система здравоохранения в странах мира. Инвалидность - методика изучения. Злокачественные новообразования

- Анализ структуры и пути улучшения портфеля ипотечных кредитов

- Совершенствование системы ипотечного жилищного кредитования

- Основы организации ипотечного жилищного кредитования в банке

- Место коммерческого банка в финансово-кредитной системе