Реформы Елены Глинской и кредитование в современной России

Рис2. Услуги кредитования физ. лиц Сбербанком РФ

Крупные коммерческие банки, как правило, выдают ипотечные, потребительские и всё чаще кредиты на покупку транспортных средств. Перспективным и в связи с реформой образования очень быстроразвивающимся является кредитование на получение образовательных услуг. Все вышеозначенные услуги рынка частного кредитования будут подробно рассмотрены в с

оответствующих главах ниже.

3. Потребительский кредит

Наиболее популярной услугой в последнее время на российском рынке становится потребительский кредит. Потребительский кредит - это продажа торговыми предприятиями потребительских товаров с отсрочкой платежа или предоставление банками ссуд на покупку потребительских товаров, а также на оплату различного рода расходов личного характера (плата за обучение, медицинское обслуживание и т.п.). Главный отличительный признак потребительского кредита – целевая форма кредитования физических лиц. Стоит сказать, что многими банками потребительский кредит рассматривается исключительно, как продажа магазинами - партнерами банка товаров с отсрочкой платежа. Это не правильно, так как потребительский кредит может предоставляться как в товарной форме: товар приобретается в кредит или в рассрочку в розничной торговле, так и в денежной: денежную ссуду получают в банке и используют в потребительских целях.

С помощью такого кредита реализуются товары длительного использования (автомобили, мебель, бытовая техника). Как правило, российский банки выделяют отдельно кредиты на покупку транспортных средств, ввиду специфических характеристик этого товара и особых правил его приобретения.

Кроме того, отдельно выделяются ссуды на оплату обучения, отдыха, медицинских и прочих услуг, так как для российского рынка частного кредитования это услуги новые и поэтому многие банки не рискуют пока их оказывать в массовом порядке.

Срок потребительского кредита обычно составляет от одного года до трех лет, процент – от 10 до 25%. Население промышленно развитых стран тратит от 10 до 20% своих ежегодных доходов на покрытие потребительского кредита. В случае неуплаты по нему, имущество изымается кредиторами.

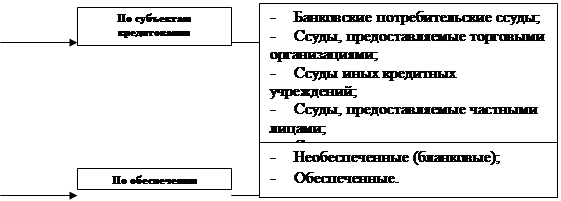

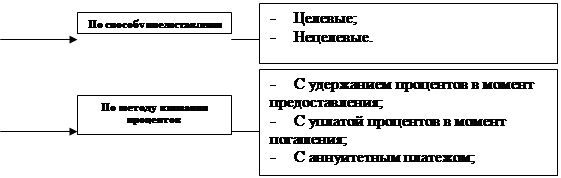

Для удобства рассмотрения классифицируем потребительские ссуды. Классификация может быть проведена по ряду признаков (см. рис.3): по типу заёмщика, видам обеспечения, срокам погашения, методам погашения, целевому направлению использования, объёму и т.д.

|

![]()

![]()

|

| ||||

| ||||

| ||||

| ||||

| ||||

Итак, потребительский кредит может предоставляться на неотложные нужды, то есть при его получении заёмщик не указывает, на что будут потрачены полученные средства. Банки не очень охотно дают подобные кредиты, ведь конечные цели кредитования не ясны. Такой кредит может предоставить Сбербанк под 12% годовых при взятии ссуды в долларах США или Евро ( в рублях - от 16 до 19%) на срок до 5 лет. В качестве обеспечения банк принимает поручительства юридических и физических лиц, залог имущества, залог мерных слитков золота и ценных бумаг и т.п. Похожие условия и в других коммерческих банках. Часто необходимым условием является страхование жизни и трудоспособности заёмщика. Многие банки идут на риск - предлагая необеспеченные ссуды. Например, широко разрекламированная программа Ситибанка: кредит выдаётся на любые цели на сумму от 27000 до 750000 рублей без залога и поручительства. При предоставлении кредита решающую роль будет играть размер ежемесячного дохода физического лица.

Легче получить кредит, указав точно направление его использования: покупка, ремонт или строительство жилья, садовых домиков, автомобилей, других товаров длительного пользования.

Ясно, что кредитором может выступать не только банк, но и специальные учреждения потребительского кредита, магазины, сберкассы и другие предприятия. Во Франции около 1/4 всего потребительского кредита предоставляется банками и 3/4 - специализированными кредитными учреждениями. Но поскольку последние получают необходимые им средства в большей мере за счёт банковских ссуд, то фактически 9/10 всей суммы потребительского кредита предоставляется банками.

Немного о потребительском кредитовании без участия банка (схема: Магазин → Кредит → Покупатель). Законодательная база, созданная в РФ, облегчает оформление потребительского кредита торговыми предприятиями. Нужно лишь предоставить покупателю рассрочку платежа. Для этого в дополнение к стандартному договору купли-продажи обычно заключают договор коммерческого кредита (ст. 823 ГК).

Суть этого договора такова. Покупатель получает право расплатиться за приобретенный товар не сразу, а через определенный срок. За это покупатель обязан заплатить установленные в договоре проценты. Их размер зависит от суммы покупки и длительности рассрочки.

В договоре коммерческого кредита можно предусмотреть обеспечение (залог, поручительство, гарантию). Обычно это делают, если речь идет о весьма дорогостоящих покупках. Как правило, в залоге находится и продаваемый в рассрочку товар – пока покупатель не оплатит его полностью. Если этого так и не произойдет, магазин вправе требовать вернуть товар (п. 3 ст. 488 ГК). А чтобы покупатели не нарушали сроки оплаты, имеет смысл предусмотреть штрафные санкции – в виде процентов за каждый день просрочки (п. 4 ст. 488 ГК).