Налоговая система, налог на прибыль

Амортизируемое имущество принимается на учет по первоначальной (восстановительной) стоимости.

На расходы можно единовременно списать 10% от стоимости нового основного средства (амортизационная премия), а также 10% расходов по достройке, дооборудованию, реконструкции, модернизации, техническому перевооружению и частичной ликвидации основных средств. Списание происходит в месяце

, следующем за месяцем ввода объекта в эксплуатацию. При этом срок, в течение которого амортизируется стоимость ОС за вычетом премии, равен сроку полезного использования. При расчете ежемесячной амортизации величина премии в первоначальной стоимости не учитывается.

Пример. Предприятие в январе 2008 г. приобрело и ввело в эксплуатацию башенный подъемный кран стоимостью 5000 тыс. руб. (без НДС). Срок полезного использования крана 15 лет (или 180 мес.). После списания амортизационной премии стоимость крана составит 4500 тыс. руб. (5000 – 500).

Норма амортизации составит 0,5556% (1/ 180 мес. * 100).

Размер ежемесячной амортизации равен 25 тыс. руб. (4500 * 0,5556%).

ОС и НМА включаются в состав амортизируемого имущества с 1-го числа месяца, следующего за месяцем, в котором они были введены в эксплуатацию (переданы в производство).

Организации начисляют амортизацию одним из методов:

· линейным методом;

· нелинейным методом.

Организация применяет линейный метод к зданиям, сооружениям, передаточным устройствам, входящим в 8-10 амортизационные группы, независимо от сроков ввода в эксплуатацию этих объектов. К остальным ОС можно применять любой из 2-х методов.

Выбранный метод не может быть изменен в течение всего периода начисления амортизации по объекту.

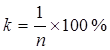

При применении линейного метода норма амортизации определяется по формуле:

где К – норма амортизации в процентах к первоначальной (восстановительной) стоимости;

n – срок полезного использования объекта, выраженный в месяцах.

Сумма начисленной за месяц амортизации определяется как произведение его первоначальной (восстановительной) стоимости и нормы амортизации.

Пример. Предприятие приобрело кассовый аппарат стоимостью 15000 руб. (без НДС), срок ПИ – 6 лет (72 мес.). Амортизация начисляется линейным методом.

К = 1/ 72 * 100% = 1,39%. А = 15000 * 1,39% / 100% = 208,5 руб.

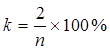

При применении нелинейного метода норма амортизации определяется по формуле:

где К – норма амортизации в процентах к остаточной стоимости;

n – срок полезного использования объекта, выраженный в месяцах.

Сумма начисленной за месяц амортизации определяется как произведение остаточной стоимости и нормы амортизации.

При этом с месяца, следующего за месяцем, в котором остаточная стоимость объекта достигнет 20% от первоначальной (восстановительной) стоимости, амортизация по нему осуществляется в следующем порядке:

1) остаточная стоимость в целях начисления амортизации фиксируется как его базовая стоимость для дальнейших расчетов;

2) сумма начисленной за 1 месяц амортизации определяется путем деления базовой стоимости объекта на количество месяцев, оставшихся до истечения срока ПИ объекта.

Этот метод может применяться в отношении любых объектов, кроме зданий, сооружений, входящих в 8–10 амортизационные группы.

Пример. Предприятие приобрело специальный инструмент стоимостью 20000 руб. (без НДС) сроком ПИ – 20 мес. Амортизация начисляется нелинейным методом.

Норма амортизации = 2/ 20 мес. * 100% = 10%.

Таблица 3.1

|

Месяц |

Остаточная стоимость |

Соотношение остаточной и первоначальной стоимости, % |

Порядок расчета |

Сумма амортизации |

|

1 |

20000 |

100 |

20000*10%/ 100% |

2000 |

|

2 |

18000 |

90 |

18000 *10%/ 100% |

1800 |

|

3 |

16200 |

81 |

16200 *10% |

1620 |

|

4 |

14580 |

72,9 |

14580 *10% |

1458 и т.д. |

|

16 |

4117,81 |

20,59 |

4117,81 * 10% |

411,78 |

Начиная с 17 месяца сумма амортизации ежемесячной равна:

4117,81 / 4 мес. = 1029,45 руб.

По легковым автомобилям и пассажирским микроавтобусам (в т.ч. полученным по лизингу), имеющим первоначальную стоимость соответственно более 600 тыс. руб. и 800 тыс. руб. без учета НДС, основная норма амортизации применяется со специальным коэффициентом 0,5.

Если приобретен объект ОС, бывший в употреблении, то норма амортизации (при линейном методе) определяется с учетом срока ПИ, уменьшенного на количество лет эксплуатации.

Предприятия имеют право производить начисление амортизации ОС с использованием повышенных или пониженных коэффициентов. Повышенные коэффициенты могут быть применены в отношении:

- ОС, эксплуатируемых в условиях агрессивной среды и/ или повышенной сменности (1<k< 2);

- ОС, являющихся предметом договора финансового лизинга, (1<k<3).

Это правило не распространяется на ОС 1-3 амортизационных групп, если амортизация по ним начисляется нелинейным методом. Также повышающие коэффициенты могут использовать организации, занимающиеся научно-технической деятельностью (с 2008 г.).

Пониженные коэффициенты могут устанавливаться в отношении любого амортизируемого имущества, перечень которого утвержден руководителем ПП (0 <k< 1).

7. Прочие расходы

К прочим расходам относятся:

1) расходы на ремонт ОС (признаются для целей налогообложения в том отчетном периоде, в котором они были осуществлены, в размере фактических затрат), целесообразно создавать резерв;

2) суммы налогов и сборов, начисленные в установленном законодательстве порядке;

3) на освоение природных ресурсов;

4) расходы на сертификацию продукцию;

5) суммы комиссионных сборов;

Другие рефераты на тему «Финансы, деньги и налоги»:

Поиск рефератов

Последние рефераты раздела

- Оценка и прогнозирование инвестиционного рынка

- Анализ финансового состояния предприятия

- Анализ современного рынка электронных денег в России

- Актуальные проблемы внешнего долга

- Анализ государственных финансов Удмуртской республики 2006-2009 гг.

- Анализ ликвидности баланса и платежеспособности предприятия

- Анализ и распределение финансовых средств