Налогообложение имущества физических лиц

Обязанность по уплате налога прекращается в связи с уплатой налога, возникновением обстоятельств, с которыми налоговое законодательство связывает прекращение обязанности по уплате налога, со смертью налогоплательщика или с признанием его умершим в порядке, установленном гражданским законодательством Российской Федерации. В соответствии с общей нормой, предусмотренной Налоговым кодексом РФ, задо

лженность (т.е. сумма налога, не внесенная плательщиком в установленный налоговыми органами срок) по поимущественным налогам умершего лица, признанного умершим, погашается в пределах стоимости наследственного имущества.

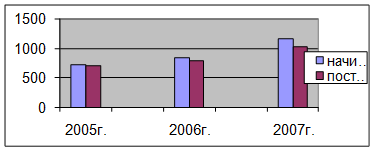

Начисление налога на имущество физических лиц и их поступление представлено в таблице за 3 года. Из таблицы видна положительная динамика . Увеличение поступления налога на имущество физических лиц в 2007г. по сравнению с предыдущим годом составляет 248 тыс.руб. или 131,7%. Налог на имущество физических лиц ,как его начисление так и поступление стабильно растет , что положительно сказывается на экономике муниципальных образований .

Таблица 2 Начисление и уплата налога на имущество за 32005-2007гг.

|

Налог |

2005год |

2006 год |

2007 год | ||||||

|

Начислено |

Уплачено |

% выпол |

Начислено |

Уплачено |

% выпол |

Начислено |

Уплачено |

% выпол | |

|

Налог на имущество физ.лиц |

720 |

710 |

98,6 |

844 |

783 |

92,8 |

1162 |

1031 |

88,7 |

Рост начисления и поступления налога на имущество физических лиц наглядно представлен на рисунке 1.

Рис.1. Динамика начисления и поступления налога на имущество физических лиц.

Недопоступление налогов малозначительно и тем не менее налоговым органам приходится направлять требования налогоплательщикам об уплате налогов, а в дальнейшем обращаться в суд, как правило после этого должники гасят возникшую недоимку по налогу и начисленные пени.

Транспортный налог - обязательный, индивидуально безвозмездный платеж, который устанавливается НК РФ и законами субъектов РФ о налоге, вводится в действие в соответствии с НК РФ законами субъектов РФ о налоге и взимается с лиц, на которых зарегистрированы транспортные средства, признаваемые объектом налогообложения , обязателен к уплате на территории соответствующего субъекта Российской Федерации.

Вводя налог, законодательные (представительные) органы субъекта Российской Федерации определяют ставку налога в пределах, установленных настоящим Кодексом, порядок и сроки его уплаты.

При установлении налога законами субъектов Российской Федерации могут также предусматриваться налоговые льготы и основания для их использования налогоплательщиком.

По транспортным средствам, зарегистрированным на физических лиц, приобретенным и переданным ими на основании доверенности на право владения и распоряжения транспортным средством до момента официального опубликования настоящего Федерального закона, налогоплательщиком является лицо, указанное в такой доверенности. При этом лица, на которых зарегистрированы указанные транспортные средства, уведомляют налоговый орган по месту своего жительства о передаче на основании доверенности указанных транспортных средств.

Налоговым периодом признается календарный год.

Отчетными периодами для налогоплательщиков, являющихся организациями, признаются первый квартал, второй квартал, третий квартал.

При установлении налога законодательные (представительные) органы субъектов Российской Федерации вправе не устанавливать отчетные периоды.

Органы, осуществляющие государственную регистрацию транспортных средств, обязаны сообщать в налоговые органы по месту своего нахождения о транспортных средствах, зарегистрированных или снятых с регистрации в этих органах, а также о лицах, на которых зарегистрированы транспортные средства, в течение 10 дней после их регистрации или снятия с регистрации.

В соответствии со статьей 356 Налогового кодекса Российской Федерации с 1 января 2003 года на территории Курганской области введен транспортный налог.

В соответствии со статьей 359 Кодекса налоговая база в отношении транспортных средств, имеющих двигатели, определяется как мощность указанного двигателя, выраженная во внесистемных единицах мощности - лошадиных силах.

Мощность двигателя определяется исходя из технической документации на соответствующее транспортное средство и указывается в регистрационных документах.

Налоговые ставки по транспортному налогу устанавливаются законами субъектов Российской Федерации.

При этом субъекты Российской Федерации вправе проводить собственную дифференциацию налоговых ставок в зависимости от мощности двигателя, валовой вместимости, категории транспортных средств, а также года выпуска транспортных средств (срока полезного использования - срока эксплуатации).

В случае установления в законе субъекта Российской Федерации налоговой ставки в размерах, превышающих указанные пределы или меньших указанных пределов, применяется налоговая ставка в размере, предельно допустимом Кодексом.

При установлении налоговых ставок в зависимости от года выпуска транспортных средств (срока полезного использования) необходимо иметь в виду, что количество лет, прошедших с года выпуска транспортного средства, определяется по состоянию на 1 января текущего года в календарных годах начиная с года, следующего за годом выпуска транспортного средства.

Освобождены от уплаты налога следующие категории налогоплательщиков:

1) Герои Советского Союза, Герои Российской Федерации, Герои Социалистического Труда, полные кавалеры ордена Славы, полные кавалеры ордена Трудовой Славы - за одно транспортное средство с мощностью двигателя до 100 л.с. включительно по выбору (заявлению) налогоплательщика;

2. Налоговые ставки устанавливаются в размере 50 процентов от соответствующих налоговых ставок для следующих категорий налогоплательщиков:

1) участников и инвалидов Великой Отечественной войны, инвалидов боевых действий, военнослужащих и лиц рядового и начальствующего состава органов внутренних дел, ставших инвалидами вследствие ранения, контузии, увечья, полученных при исполнении обязанностей военной службы (служебных обязанностей), - за одно транспортное средство с мощностью двигателя до 100 л.с. включительно по выбору (заявлению) налогоплательщика;

2) инвалидов I и II группы - за одно транспортное средство с мощностью двигателя до 100 л.с. включительно по выбору (заявлению) налогоплательщика;

Другие рефераты на тему «Финансы, деньги и налоги»:

Поиск рефератов

Последние рефераты раздела

- Оценка и прогнозирование инвестиционного рынка

- Анализ финансового состояния предприятия

- Анализ современного рынка электронных денег в России

- Актуальные проблемы внешнего долга

- Анализ государственных финансов Удмуртской республики 2006-2009 гг.

- Анализ ликвидности баланса и платежеспособности предприятия

- Анализ и распределение финансовых средств