Оптимальный портфель ценных бумаг

Российский фондовый рынок представляет собой один из развивающихся рынков. Он характерен наличием значительного числа акционерных обществ, большинство из которых не состоят в листинге ни одной из торговых площадок, но, тем не менее, представляют интерес для прямых инвестиций.

Отсутствие достаточной ликвидности является основной проблемой при портфельном инвестировании на российском финансов

ом рынке. Хотя значительное число компаний являются прибыльными, финансово устойчивыми и демонстрируют рост от 20 до 30% в год, тем не менее, они торгуются на рынке со значительным дисконтом относительно подобных компаний даже в развивающихся странах. [5]

Российский рынок по-прежнему характеризуется негативными особенностями, препятствующих применению принципов портфельного инвестирования, что в определенной степени сдерживает интерес субъектов рынка к этим вопросам.

Прежде всего, следует отметить невозможность ведения нормальных статистических рядов по большинству финансовых инструментов, то есть отсутствие исторической статистической базы, что приводит к невозможности применения в современных российских условиях классических западных методик, да и вообще любых строго количественных методов анализа и прогнозирования.

Следующая проблема общего характера – это проблема внутренней организации тех структур, которые занимаются портфельным менеджментом. Даже во многих достаточно крупных банках до сих пор не решена проблема текущего отслеживания собственного портфеля. В таких условиях нельзя говорить о каком-либо более или менее долгосрочном планировании развития банка в целом.

Хотя нельзя не отметить, что в последнее время во многих банках создаются отделы и даже управления портфельного инвестирования, однако нормой жизни это еще не стало, и в результате отдельные подразделения банков не осознают общую концепцию, что приводит к нежеланию, а в ряде случаев и к потере возможности эффективно управлять как портфелем активов, так и клиентским портфелем. [1]

2.3 Построение оптимального портфеля из некоторых российских ценных бумаг

В настоящее время в России бурно развивается рынок ценных бумаг: появляются новые фондовые рынки, выставляются на торги новые ценные бумаги, с каждым годом увеличивается объем операций с ценными бумагами. Итак, поставим задачу построения математической модели определения оптимальной структуры портфеля ценных бумаг. В каких пропорциях (долях) хi инвестор должен распределить вкладываемую сумму между доступным набором фондовых активов, если он пожелает иметь среднюю доходность от вложенных средств в размере не менее d процентов в месяц при минимально возможном в этом случае риске? Необходимо выбрать такую структуру инвестиционного портфеля, которая минимизировала бы величину его стандартного отклонения или его дисперсии при выбранном уровне доходности.

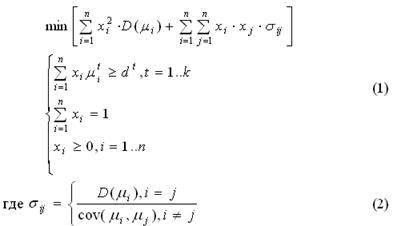

В общем виде математическая модель нахождения оптимальной структуры портфеля акций выглядит следующим образом:

![]() – доля i бумаги в оптимальном портфеле

– доля i бумаги в оптимальном портфеле

![]() – номинальная доходность i-ой ценной бумаги

– номинальная доходность i-ой ценной бумаги

![]() – дисперсия доходности i-ой ценной бумаги

– дисперсия доходности i-ой ценной бумаги

![]() – запланированная инвестором доходность.

– запланированная инвестором доходность.

Целевая функция представляет собой дисперсию инвестиционного портфеля, состоящего из n видов ценных бумаг. Первое ограничение – это математическая форма записи доходности реального инвестиционного портфеля. Второе ограничение отражает тот факт, что при полном инвестировании сумма всех долей будет составлять единицу.

Численная реализация модели:

Произведем расчет конкретной структуры инвестиционного портфеля с заданной ожидаемой доходностью, содержащего 8 видов акций и один вид ГКО – 21165, всего n = 9. Предположим, что этими акциями являются ценные бумаги: обыкновенные акции (о.а.) РАО “ЕЭС России” (EESR); о.а. ОАО “Лукойл” (LKOH); о.а. ОАО “Ростелеком” (RTKM); о.а. Сбербанк России (SBER); а.о. ОАО “НК “ЮКОС” (UYKO); а.о. ОАО “Татнефть” (TATN); а.о. ОАО “Сибнефть” (SIBN); а.о. АО “Свердловэнерго” (SVEN).

Обозначим х1, х2, …, х8 как доли в оптимальном портфеле представленной выше последовательности акций и х9 – ГКО-21165.

Допустим, что инвестор желает получить от этого портфеля гарантированную доходность, например, превышающую среднюю на фондовом рынке. Мерой этой доходности может служить приращение российского фондового индекса ММВБ.

Временной интервал, исходя из которого определялась статистическая информация (котировки ценных бумаг): с 20.01.03 по 20.06.03. По котировкам ценных бумаг определим их доходность (вследствие недостатка информации по дивидендам исследуемых акций, в доходности они не учтены).

Для формирования целевой функции используются показатели доходности ценных бумаг за исследуемый период с 1 вложенного рубля, т.е. покупка ценной бумаги в начале периода и продажа в конце (корректировка на инфляцию не учтена).

Для построения ограничений используются доходности ценных бумаг, рассчитанные за более короткий интервал времени, чем исследуемый период, с целью получения инвестором запланированной доходности в течение всего периода, т.е. в каждом из интервалов. Итак в нашем примере интервал выбран в течение 3-х декад, а количество периодов равно пяти (t=1 5).

Поиск решения определялся с помощью Microsoft Excel. При поиске решения используется алгоритм нелинейной оптимизации Generalized Reduced Gradient (GRG2), разработанный Леоном Ласдоном (Leon Lasdon, University of Texas at Austin) и Аланом Уореном (Allan Waren, Cleveland State University).

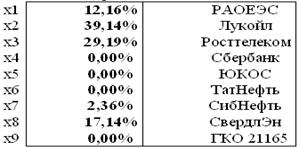

При решении поставленной задачи было найдено оптимальное решение, удовлетворяющее всем ограничениям (см. таблицу 2.1).

Таблица 2.1. Решение задачи оптимизации.

Значение дисперсии портфеля равно ![]() = 0,00069

= 0,00069

Итог: при желании инвестора иметь доходность выше средней на фондовом рынке ММВБ каждый месяц периода инвестирования и при этом вложении нести минимальный риск, ему необходимо распределить вкладываемую сумму следующим образом:

® о.а. РАО “ЕЭС России” (EESR) – 12,16%

® о.а. ОАО “Лукойл” (LKOH) – 39,14%

® о.а. ОАО “Ростелеком” (RTKM) – 29,19%

® а.о. ОАО “Сибнефть” (SIBN) – 2,36%

® а.о. АО “Свердловэнерго” (SVEN) – 17,14% [9]

Заключение

В целом любые модели инвестиционного портфеля являются открытыми системами и соответственно могут дополняться и корректироваться при изменениях условий на финансовом рынке. Модель инвестиционного портфеля позволяет получить аналитический материал, необходимый для принятия оптимального решения в процессе инвестиционной деятельности.

Другие рефераты на тему «Финансы, деньги и налоги»:

Поиск рефератов

Последние рефераты раздела

- Оценка и прогнозирование инвестиционного рынка

- Анализ финансового состояния предприятия

- Анализ современного рынка электронных денег в России

- Актуальные проблемы внешнего долга

- Анализ государственных финансов Удмуртской республики 2006-2009 гг.

- Анализ ликвидности баланса и платежеспособности предприятия

- Анализ и распределение финансовых средств