Анализ финансовых результатов деятельности банка

В основном, увеличение расходов произошло за счет роста операционных расходов, которые составили 61,1% от общей суммы всех расходов банка. В 2008г. они составили 71601 тыс.грн и возросли на 70,1% (на 29502 тыс.грн.) по сравнению с прошлым периодом. Если рассмотреть операционные расходы более детально можно отметить, что основная их часть (62,2%) пришлась на административные затраты. Из этих з

атрат за 2008г. существенно возросли расходы на оперативный лизинг (на 88,4%).

Также увеличились комиссионные расходы (на 16,3%) и процентные расходы (на 2,5%): они составили 3123 тыс.грн. и 42419 тыс.грн. соответственно.

Анализируя расходы банка, кроме структурного анализа, рассчитывают ряд коэффициентов. Если сравнить их с оптимальными значениями, можно сделать точные выводы. Оптимальное значение данных коэффициентов:

расходы по оплате труда в общих активах – 2%;

прочие операционные расходы в общих активах – 1,5%;

операционные расходы в общих активах – 3,5%;

расходы на банковские резервы для покрытия убытков по кредитам в общих активах – 0,5% .

Существует определенная взаимосвязь депозитной политики банка с процентной, так как увеличение процентов является одним из способов привлечения средств. При этом следует помнить, что чем надежнее пассивы, то есть чем больше срок и сумма депозитов, тем более высокий процент может гарантировать вкладчикам банк.

Средняя стоимость каждого депозитного инструмента определяется делением начисленных и оплаченных процентов на средние остатки соответствующего вида депозита.

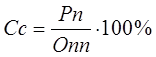

Так средняя оплаченная процентная ставка определяется по формуле:

,

,

где Сс – средняя процентная ставка;

Рп – процентные расходы;

Опп – подпроцентные обязательства.

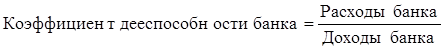

Прогнозным инструментом для оценки стабильной деятельности банка является коэффициент дееспособности. Для жизнедеятельности банка необходимо, чтобы операционные и инвестиционные расходы покрывались за счет доходов от всех операций:

Оптимальное значение этого показателя не должно превышать 0,95, то есть сумма расходов банка должна составлять не более 95% от его доходов.

3 Анализ показателей прибыльности

Рассмотрим процесс формирования прибыли на примере АКБ «Весна» за период 2007-2008гг. (табл.3):

Таблица 3

Формирование прибыли АКБ «Весна»за период 2007-2008гг.

|

Статьи доходов и расходов |

2007 г., |

2008 г., |

Отклонение | |

|

тыс.грн |

тыс.грн. |

тыс.грн. |

темп прироста, % | |

|

Процентные доходы |

61798 |

64776 |

+2978 |

+4,8 |

|

Процентные расходы |

41383 |

42419 |

+1036 |

+2,5 |

|

Итого чистый процентный доход |

20415 |

22357 |

+1942 |

+9,5 |

|

Комиссионные доходы |

34016 |

51033 |

+17017 |

+50,0 |

|

Комиссионные расходы |

2685 |

3123 |

+438 |

+16,3 |

|

Итого чистый комиссионный доход |

31331 |

47910 |

+16579 |

+52,9 |

|

Результат от торговых операций |

-3744 |

3184 |

+6928 |

- |

|

Прочие операционные доходы |

3473 |

2796 |

-677 |

-19,5 |

|

Итого чистый непроцентный доход |

31060 |

53890 |

+22830 |

+73,5 |

|

Всего операционный доход банка |

51475 |

76247 |

+24772 |

+48,1 |

|

Общебанковские расходы |

42099 |

71601 |

+29502 |

+70,1 |

|

Операционная прибыль банка |

9376 |

4646 |

-4730 |

-50,4 |

|

Начисление (изменение) резервных фондов |

-1136 |

5866 |

+7002 |

- |

|

Прибыль до налогообложения |

8240 |

10512 |

+2272 |

+27,6 |

|

Налог на прибыль |

359 |

1783 |

+1424 |

4 раза |

|

Чистая прибыль |

7881 |

8729 |

+848 |

+10,8 |

Прибыль банка состоит из:

прибыли от основной деятельности, которая определяется как разность между банковскими доходами и расходами (на конец отчетного периода она составила 22357 тыс.грн.);

валовой прибыли, в которую, кроме прибыли от основной деятельности, входят небанковские операционные доходы и расходы, отчисления в резервы, непредвиденные доходы и расходы (на конец отчетного периода она составила 76247 тыс.грн.);

Другие рефераты на тему «Безопасность жизнедеятельности и охрана труда»:

Поиск рефератов

Последние рефераты раздела

- О средствах защиты органов дыхания от промышленных аэрозолей

- Обзор результатов производственных испытаний средств индивидуальной защиты органов дыхания (СИЗОД)

- О средствах индивидуальной защиты от пыли

- И маски любят счёт

- Правильное использование противогазов в профилактике профзаболеваний

- Снижение вредного воздействия загрязнённого воздуха на рабочих с помощью СИЗ органов дыхания

- О средствах индивидуальной защиты органов дыхания работающих