Оценка автозаправочной станции №443

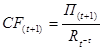

![]() (1.6)

(1.6)

где А – оптимистичная прогнозная оценка;

М – наиболее вероятная оценка;

Б – пессимистичная оценка.

Технология выполнения прогноза может быть различной, она зависит от обеспеченности ретроспективной информацией. Наиболее целесообразно формирование математических моделей и их реализации с помощью компьютерной

техники и технологии. Однако математическое моделирование требует значительного превышения объема информации о состоянии объекта оценки в прошлом, что не всегда осуществимо.

Достаточно достоверные прогнозные оценки можно получить, используя данные о темпах роста и прироста интересующих параметров в прошлом. В этом случае не требуется большого объема ретроспективной информации.

Изменение постоянных и переменных издержек прогнозируют раздельно из-за различных темпов их роста. Амортизационные отчисления определяют исходя из наличия основного капитала и возможных капитальных вложений. На основе планов получения долгосрочных кредитов рассчитывают платежи за кредит. Определяют сумму налогов, которую будет выплачивать предприятие.

Прогнозные величины чистого дохода на каждый отрезок прогнозного периода получают вычетом из возможных доходов постоянных и переменных издержек, амортизационных расходов, процентов и налогов.

В зависимости от модели денежного потока определяют величину ставки дисконта. Для собственного капитала обычно применяют ставку дисконта, соответствующую ожидаемой владельцами отдаче на вложенный капитал. В этом случае требуемая ставка дохода (дисконта) R на собственный капитал:

![]() (1.7)

(1.7)

где ![]() безрисковая ставка дохода;

безрисковая ставка дохода;

![]() коэффициент бета – мера систематического риска, вызываемого макроэкономическими и политическими факторами в стране, формула (1.1);

коэффициент бета – мера систематического риска, вызываемого макроэкономическими и политическими факторами в стране, формула (1.1);

![]() среднерыночная ставка дохода;

среднерыночная ставка дохода;

![]() рыночная премия соответственно для малых предприятий и за риск, характерный для отдельного предприятия;

рыночная премия соответственно для малых предприятий и за риск, характерный для отдельного предприятия;

С – страновой риск.

В качестве безрисковой ставки дохода часто принимают ставки по вложениям с наименьшим уровнем риска: государственным долговым обязательствам, валютным депозитам в наиболее надежных банках.

Среднерыночную ставку дохода (![]() ) определяют по ретроспективным данным функционирования рынка ценных бумаг.

) определяют по ретроспективным данным функционирования рынка ценных бумаг.

Рыночные премии ![]() представляют собой разность между ставками дохода предприятия в прошлом и безрисковой ставкой дохода в настоящее время. Для крупных предприятий среднегодовая рыночная премия составляет 5-7%. Поскольку для малых предприятий риск инвестирования заметно больше, то для них прибавляют дополнительную премию, которая по величине примерно равна 5,3%.

представляют собой разность между ставками дохода предприятия в прошлом и безрисковой ставкой дохода в настоящее время. Для крупных предприятий среднегодовая рыночная премия составляет 5-7%. Поскольку для малых предприятий риск инвестирования заметно больше, то для них прибавляют дополнительную премию, которая по величине примерно равна 5,3%.

Страновой риск (С) характерен для иностранных инвесторов. Он учитывает возможность экспроприации или национализации собственности, ограничительные меры государства по ценообразованию, по конвертации валюты, по налогообложению и т.д. При вложениях в Россию как в страну со средним уровнем риска страновой риск принимается равным 7%.

Расчет текущей стоимости и денежного потока за прогнозный период выполняют известным способом дисконтирования, т.е.:

![]() (

(![]() ), (1.8)

), (1.8)

где ![]() величина денежного потока и ставки дисконта в периоде

величина денежного потока и ставки дисконта в периоде ![]() прогнозируемого времени.

прогнозируемого времени.

Если ожидается, что в послепрогнозный период объект по прежнему будет приносить прибыль, то величину денежного потока чаще всего оценивают по модели Гордона. По этому методу ожидаемую прибыль преобразуют в стоимость при помощи коэффициента капитализации по формуле:

, (1.9)

, (1.9)

где ![]() денежный поток за первый год постпрогнозного периода;

денежный поток за первый год постпрогнозного периода;

![]() прибыль, ожидаемая за первый год постпрогнозного периода;

прибыль, ожидаемая за первый год постпрогнозного периода;

![]() долгосрочные темпы прироста денежного потока.

долгосрочные темпы прироста денежного потока.

Таким образом, при отсутствии роста денежного потока (t=0) коэффициент капитализации становится равным ставке дисконта. Модель Гордона предполагает, что величины износа и капиталовложение в остаточный период остаются равными.

Полученную величину денежного потока в постпрогнозный период дисконтируют по той же ставке дисконта, что и в прогнозный период.

Для получения окончательной величины рыночной стоимости объекта в суммированные текущие стоимости его денежных потоков необходимо внести итоговые поправки /21, с.81/. Среди них наиболее важными являются две: на величину стоимости нефункционирующих активов и на изменение величины собственного оборотного капитала. Во всех предыдущих расчетах денежные потоков учитывались только те активы объекта, которые принимали участие в производстве доходов. Вместе с тем у любого предприятия почти всегда есть активы, не задействованные в производстве, но имеющие определенную стоимость (производственные помещения, оборудование, транспортные средства и т.д.). Эти активы могут и должны быть реализованы. Поэтому необходимо определять их рыночную стоимость и добавить ее к полученной ранее стоимости.

Стоимость собственного оборотного капитала, которой фактически располагает объект, как правило, не совпадает с ее величиной, которая требовалась при дисконтировании денежного потока (для обеспечения уровня производства и реализации). Поэтому избыток собственного оборотного капитала должен быть добавлен к текущей стоимости денежного потока; и наоборот, если объект испытывает недостаток собственных оборотных средств, - вычтен.

Базовой основой метода капитализации прибыли является предположение, что прибыль, получаемая объектом, известна. В любом случае определяют величину ежегодной прибыли, соответствующую ей ставку капитализации и рыночную цену предприятия.

Под капитализацией понимается процесс получения прибыли на вложенные ранее капиталы.

Технологически метод капитализации прибыли в оценочной деятельности основан на чисто математической процедуре нахождения размера целого по известной величине отдельной его части в структуре капитала. Базовой основой метода служит предположение, что прибыль, получаемая оцениваемым объектом, известна и темпы ее роста будут умеренными и предсказуемыми. В это случае рыночная стоимость объекта оценки ![]() составит:

составит:

Другие рефераты на тему «Транспорт»:

Поиск рефератов

Последние рефераты раздела

- Проект пассажирского вагонного депо с разработкой контрольного пункта автосцепки

- Проектирование автомобильных дорог

- Проектирование автотранспортного предприятия МАЗ

- Производственно-техническая база предприятий автомобильного транспорта

- Расчет подъемного механизма самосвала

- Системы автоблокировки

- Совершенствование организации движения и снижение аварийности общественного транспорта в городе Витебск