Становление и развитие кредитных организаций в Республике Казахстан

Таблица 8 – Вклады клиентов (млрд.тенге)

|

Вклады клиентов |

01.01.06 г. |

01.01.07 |

Прирост, в % | |||

|

вс его |

в т.ч. в ин.валюте |

всего |

в т.ч. в ин.валюте |

всего |

в т.ч. в ин.валюте | |

|

Всего вкладов, в т.ч.: |

2523,1 |

1584,3 |

4714,9 |

2740,2 |

86,9 |

73,0 |

|

Вклады юридических лиц, в т.ч.: |

1926,2 |

1299,8 |

3680,7 |

2395,8 |

91,1 |

84,3 |

|

Текущие и карт-счета клиентов, включая вклады дочерних организаций, специального назначения |

1319,5 |

993,7 |

2334,4 |

1755,7 |

76,9 |

76,9 |

|

Вклады до востребования |

7,3 |

2,8 |

6,4 |

0,8 |

-12,3 |

-71,4 |

|

Срочные вклады |

597,0 |

301,7 |

1336,6 |

637,4 |

123,9 |

111,3 |

|

Условные |

2,4 |

1,6 |

3,3 |

1,9 |

37,5 |

18,8 |

|

Вклады физических лиц, в т.ч.: |

596,9 |

284,5 |

1034,2 |

344,4 |

73,3 |

21,1 |

|

Текущие и карт-счета клиентов |

83,7 |

24,8 |

132,6 |

29,6 |

58,4 |

19,4 |

|

Вклады до востребования |

19,7 |

9,1 |

30,6 |

12,3 |

55,3 |

35,2 |

|

Срочные вклады |

492,7 |

250,3 |

870,0 |

302,0 |

76,6 |

20,7 |

|

Условные |

0,8 |

0,3 |

1,0 |

0,5 |

25,0 |

66,7 |

|

Примечание – составлено автором по данным Агентства по регулированию и надзору за финансовыми рынками и финансовыми организациями | ||||||

В структуре обязательств наибольшую долю занимают обязательства перед клиентами 59,1%. По сравнению с началом года увеличились займы, полученные от других банков и организаций, осуществляющих отдельные виды банковских операций, и операции "РЕПО" с ценными бумагами на 145,2% и 224,2%, соответственно [16].

В таблице 8 за анализируемый период ситуация по вкладам клиентов претерпела определенные изменения в количественном выражении. Вклады клиентов в течение 2006 года увеличились на 2 191,8 млрд. тенге или на 86,9% и составили на 1 января 2007 года 4 714,9 млрд. тенге. С начала 2006 года вклады физических лиц выросли на 73,3% или на 437,3 млрд. тенге.

В свою очередь, вклады юридических лиц увеличились на 91,1%, в том числе срочные вклады - на 123,9% или на 739,6 млрд. тенге, текущие и карт-счета клиентов - на 76,9% или на 1 014,9 млрд. тенге, сумма средств по вкладам до востребования уменьшилась на 12,3%.

Ресурсная база банков значительно расширилась за счет притока депозитов населения и предприятий. Депозиты остаются почти единственным источником "длинных" денег, которые банкам удается привлекать внутри Казахстана. Поэтому финансисты продолжают очень активно привлекать вкладчиков, улучшая условия.

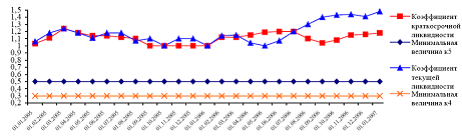

В 2006 году уровень ликвидности банковской системы сохранялся на избыточном уровне. Сводный коэффициент текущей ликвидности по состоянию на 1 января 2007 года составил 1,48 при минимальной норме для отдельного банка 0,3, коэффициент краткосрочной ликвидности – 1,18 при минимальной величине – 0,5. Динамику изменения ликвидности банковского сектора можно увидеть на рисунке 6.

Рисунок 6 – Динамика уровня ликвидности банковского сектора

Примечание - составлено автором на основе отчетных данных АФН

Как уже отмечалось, темпы роста депозитов населения в банках второго уровня растут быстрыми темпами, способствуя тем самым пополнению ресурсной базы банков и роста их кредитного потенциала за счет притока внутренних сбережений. Поскольку рост привлекаемых депозитов отстает от роста кредитования, банки ориентируются на финансирование активов за счет выпуска долговых обязательств на внешних рынках капитала, а также привлечения внешнего капитала в виде кредитов и синдицированных займов. Такой способ привлечения ресурсов в настоящее время выгоден для банков ввиду низких процентов и длинных сроков погашения.

Таблица 9 – Доходность банковского сектора (млрд.тенге)

|

Доходность банковского сектора |

01.01.06 |

01.01.07 |

Изменение (+;-), в% |

|

Доходы, связанные с получением вознаграждения |

342,3 |

620,1 |

81,2 |

|

Расходы, связанные с выплатой вознаграждения |

180,5 |

337,2 |

86,8 |

|

Чистый доход, связанный с получением вознаграждения |

161,8 |

282,9 |

74,8 |

|

Доходы, не связанные с получением вознаграждения |

159,6 |

87,3 |

80,0 |

|

Расходы, не связанные с выплатой вознаграждения |

238,3 |

442,5 |

85,7 |

|

Чистый доход (убыток), не связанный с получением вознаграждения |

-78,7 |

-155,2 |

97,2 |

|

Непредвиденные статьи |

-0,5 |

-0,2 |

60,0 |

|

Чистый доход до уплаты подоходного налога |

82,6 |

127,5 |

54,4 |

|

Расходы по выплате подоходного налога |

9,5 |

25,6 |

169,5 |

|

Чистый доход после уплаты подоходного налога |

73,1 |

101,9 |

39,4 |

|

Примечание – составлено по данным АФН | |||