Комерческие банки и их развитие

Собственный капитал банка это единственный капитал, без которого вряд ли можно начать дело в любой сфере бизнеса. Значение собственного капитала банка значительно выше его удельного веса в общем котле пассивов. Он – не только стержень, на который опирается деятельность банка с первого дня его существования, но и его «последняя линия обороны» в случае неблагоприятного стечения обстоятельс

тв.

Капитал банка состоит из акционерного капитала и резервов. Акционерный капитал включает: простые акции, привилегированные акции, избыточный капитал (разница между суммой курсовой цены акции и их номиналом) и не распределенную прибыль. Порядок выпуска акций коммерческих банков РФ регламентируется Центральным банком РФ. При создании акционерного банка все акции (первый выпуск) должны быть распределены между учредителями этого банка. Сумма реализованных учредительских акций отражается на балансовом счете 010 «Уставной фонд».

В Ноябре 2008 года Центральным Банком Российской Федерации зарегистрирован очередной дополнительный выпуск акций ОАО «АФ Банк». Объем эмиссии составил один миллиард рублей.

Именно на такую сумму увеличился уставной капитал банка. Теперь он составляет 1 183 361 476 рублей. Собственный капитал банка превысил 1 миллиард 415 миллионов рублей. Много это или мало? Чтобы легче было оценить это событие, скажем лишь одно: на сегодняшний день ОАО «АФ Банк» стал абсолютным лидером среди всех Республиканских банков по объему собственного капитала.

Это подтверждается и результатами текущей деятельности банка. Кредитный портфель ОАО «АФ Банк» за 10 месяцев текущего года увеличился на 774 млн. рублей и составил 2 081,6 млн. рублей. По состоянию на 01.11.08 г. доля кредитного портфеля корпоративных клиентов составила 50%, портфеля кредитов физических лиц 50%.

Депозиты физических лиц достигли 526,2 млн. рублей, что в 5,4 раз превышает показатели на начало года.

Увеличение капитала позволит банку расти значительно быстрее. Рейтинговое агентство «Эксперт РА» – одно из самых авторитетных в России признает, что практика управления рисками в «АФ Банке» соответствует современным стандартам качества управления и позволяет обеспечивать устойчивое развитие банка в нормальных условиях, а также высокую степень защищенности от непрогнозируемых внешних шоков.

Резервный фонд банка образуется за счет отчислений от прибыли. Размер этих фондов и размер обязательных отчислений определяется Уставом банка.

Резервы включают: резерв на случай непредвиденных обстоятельств, резерв на выплату дивидендов, резерв на покрытие потерь от непогашенных ссуд или лизинговых операций.

Нераспределенная прибыль – это часть прибыли, оставшаяся после выплаты дивидендов и отчислений в резервный фонд. За счет этой прибыли образуются пассивы банка, включающие фонды, направляемые на развитие банка и другие цели, – специальные фонды.

Привлеченные средства занимают преобладающее место в структуре банковских ресурсов. В мировой банковской практике все привлеченные средства по способу их аккумуляции делят на депозиты и прочие привлеченные средства. Основную часть привлеченных средств коммерческих банков составляют депозиты.

Современная банковская практика характеризуется большим разнообразием вкладов (депозитов) и соответственно депозитных счетов:

• депозиты до востребования,

• срочные депозиты,

• сберегательные вклады,

• вклады в ценные бумаги.

Прочие привлеченные средства – это ресурсы, которые банк получает в виде займов, или путем продажи на денежном рынке собственных долговых обязательств. Они отличаются от депозитов тем, что приобретаются на рынке на конкурсной основе. Инициатива их привлечения принадлежит самому банку. Пользуются ими преимущественно крупные банки. Обычно это значительные суммы, в силу чего соответствующие операции считаются оптовыми.

В современных условиях основные источники средств коммерческого банка – это:

· Депозиты организаций

· Межбанковские депозиты.

Анализ динамики межбанковских депозитов показывает изменение степени активности банка в развитии операций с банками-корреспондентами.

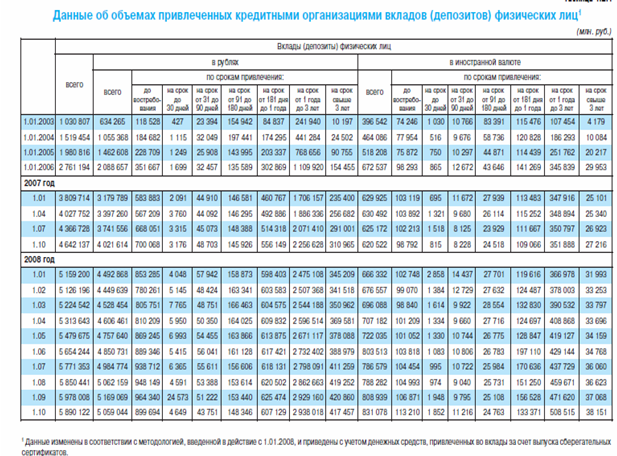

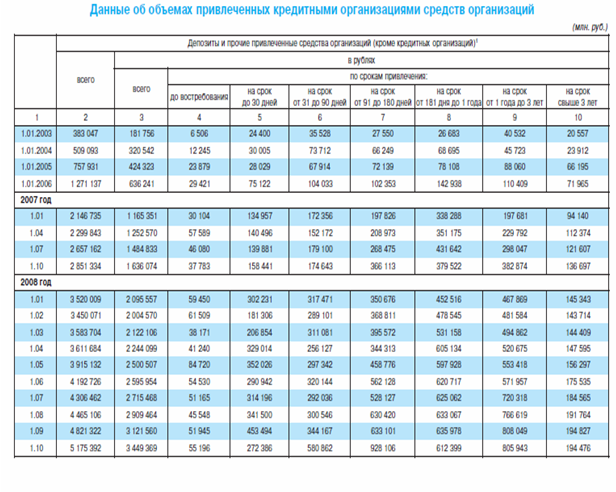

Растущая зависимость от крупных межбанковских кредитов не может быть охарактеризована положительно, так как диверсификация привлекаемых ресурсов укрепляет ликвидность банка, а межбанковский кредит не способствует диверсификации. Итог по пассивным операциям за два последних года (источник: Банковская Бюлютень 2008 г.)

Таблица 3

Таблица 4

|

Активные операции – это операции по размещению собственных и привлеченных средств КБ.

Собрав свободные ресурсы с предприятий и населения, коммерческий банки «размещают» их, т.е. передают в ссуду за определенный процент. Естественно, что ссудный процент выше процента, уплачиваемого банком по депозитам. В классической схеме работы банка можно было бы сказать, что разница между суммой процентов, получаемых банком по ссудам, и суммой процентов, уплачиваемых по депозитам, составляет доход банка. А разница между доходом банка и его расходами по управлению – прибыль банка.

Но это – упрощенная схема, т. к. помимо ссуд сегодня банки предоставляют клиентам десятки других услуг, за которые также получают плату: доходы от операций с ценными бумагами, плата за управление имуществом по доверенности (трастовые операции), за проведение комиссионно – посреднических операций, финансовых ревизий корпораций, за консультационные услуги и т.п.

Активные операции коммерческого банка можно разделить на

ü ссудные (учетно-ссудные);

ü расчетные;

ü кассовые;

ü инвестиционные и фондовые;

ü валютные

ü гарантийные.

ССУДНЫЕ ОПЕРАЦИИ – операции по предоставлению (выдаче) средств заемщику на началах срочности, возвратности и платности. Ссудные операции, связанные с покупкой (учетом) векселей либо принятием векселей в залог, представляют собой учетные (учетно-ссудные) операции.

В Законе «О банках и банковской деятельности» предусмотрено, что кредитная организация может предоставлять кредиты под залог движимого и недвижимого имущества, государственных и иных ценных бумаг, гарантии и иные обязательства в соответствии с федеральными законами.

В последнее время в России многие банки модернизируют свою кредитную политику так Промсвязьбанк подвел итоги пилотного запуска продукта для малого бизнеса «Кредит-оборудование» Промсвязьбанк завершил пилотный этап запуска нового кредитного продукта для малого и среднего бизнеса «Кредит-оборудование». Программа «Кредит-оборудование» стартовала в середине августа этого года в Москве и Подмосковье, Санкт-Петербурге, Барнауле, Владимире, Иркутске и Новосибирске. За это время было выдано свыше 22 млн рублей, значительное количество заявок находится в работе.[12] РАСЧЁТНЫЙ ОПЕРАЦИИ – операции по зачислению и списанию средств со счетов клиентов, в том числе для оплаты их обязательств перед контрагентами. Коммерческие банки производят расчеты по правилам, формам и стандартам, установленным Банком России, при отсутствии правил проведения отдельных видов расчетов – по договоренности между собой, при выполнении международных расчетов – в порядке, установленном федеральными законами и правилами, принятыми в международной банковской практике.