Экономическое обоснование мероприятий по снижению себестоимости грузовых перевозок

Таблица 25

Расчет тарифа на перевозку груза (рублей на 1 час работы)

|

Наименование показателя |

«ГАЗель» |

Mercedes Benz Sprinter |

MAN-TGL |

Тариф на перевозку, руб/час |

450,0 |

500,0 |

450,0 |

В финансовых решениях, связанных с оценкой и принятием или отклонением инвестиционных проектов, превалируют соображения стратегического характера. Подобным проектам характерны следующие особенности:

1.значительные объемы затрат и ожидаемых выгод;

2.соответствующие затраты и выгоды «растянуты» во времени, т.е. они охватывают продолжительный период, и потому при их оценке должен учитываться фактор времени;

3.как правило, в крупном инвестиционном проекте должны приниматься во внимание выгоды не только экономические, но и социальные, причем соотношение между ними зависит от сути собственно инвестиционного проекта;

4.любой инвестиционный проект, как правило, имеет существенное значение для организации в целом;

5.необходим учет риска.

Поэтому критерии, используемые для финансовой оценки подобных решений, должны по возможности отражать указанные особенности.

Динамические методы инвестиционных расчетов используются для обоснования инвестиционных расчетов по долгосрочным проектам с меняющимися во времени доходами и расходами. В основе их применения лежат определенные условия и предпосылки, выполнение которых обеспечивает как возможность применения самих расчетов, так и возможность получения достоверных результатов. Среди этих условий выделим следующие:

1.Рассматривается долгосрочный инвестиционный проект, имеющий жизненный цикл несколько лет (или периодов, если в качестве единицы периода выбран срок менее одного года).

2.Любой инвестиционный проект представляет собой платежный ряд, элементами которого являются сальдо доходов и расходов инвестора (чистые денежные потоки) за каждый период времени NCF (net cash flow):

![]() ,

,

где: COFt (cash output flow) – денежные поступления по проекту за период времени t;

CIF( (cash input flow) – выплаты (оттоки денежных средств по проекту) в период времени t.

Эти денежные потоки относятся к началу или концу каждого периода реализации проекта.

Платежный ряд каждого проекта инвестирования начинается с отрицательного элемента, поскольку осуществление инвестиции начинается с денежных затрат, а проекта финансирования – с положительного элемента, поскольку осуществление финансирования означает наличие собственных средств или их поступление из внешних источников. Эти первые элементы обычно относятся к нулевому моменту времени.

3.Существует развитый рынок капитала, обеспечивающий возможность получения внешнего финансирования инвестиционных проектов и дополнительного инвестирования временно свободных денежных средств.

4.Будущие доходы и расходы инвестора по данному проекту предполагаются точно известными, то есть речь идет о гарантированном вложении капитала и отсутствии неопределенности исходной информации.

5.В процессе осуществления динамических инвестиционных расчетов учитываются только экономические факторы, определяющие будущие результаты инвестиционной деятельности. Политические, правовые, социальные и др. факторы не учитываются.

Среди основных динамических методов инвестиционных расчетов можно выделить:

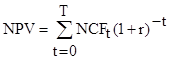

(2 Метод чистой дисконтированной стоимости (NPV – net present value of cash flows) представляет собой сумму дисконтированных по годам денежных потоков за все периоды реализации проекта:

,

,

где: r – процентная ставка, использующаяся для данного инвестиционного проекта;

Т – период реализации проекта.

Чистая дисконтированная стоимость показывает настоящую стоимость разновременных результатов от реализации конкретного проекта. Правило отбора проектов по критерию чистой дисконтированной стоимости гласит: проект является приемлемым для инвестора, если его чистая дисконтированная стоимость больше пуля. Положительная величина чистой дисконтированной стоимости свидетельствует не только о полном возмещении затрат на инвестиционный проект при прогнозируемом уровне доходности капитала, но и о получении дополнительного дохода, то есть об увеличении активов предприятия вследствие принятия проекта.

Метод чистой дисконтированной (текущей) стоимости состоит в следующем:

- определяется текущая стоимость затрат, т.е. решается вопрос, сколько инвестиций нужно зарезервировать для проекта;

- рассчитывается текущая стоимость будущих денежных поступлений от проекта, для чего доходы за каждый год приводятся к текущей дате. Результаты расчетов показывают, сколько средств нужно было вложить сейчас для получения запланированных доходов, если бы ставка доходов была равна ставке процентов в банке или подобного проекта с гарантированной прибылью. Подытожив текущую стоимость доходов за все годы, получим общую текущую стоимость доходов от проекта;

- текущая стоимость затрат сравнивается с текущей стоимостью доходов. Разность между ними составляет чистую текущую стоимость (прибыльность) проекта.

Коэффициент дисконтирования примем равным 12% в год. Проект рассчитан 5 лет эксплуатации. Ежегодный рост тарифов составляет 8%.

Определим чистый денежный поток при приобретении автомобилей и рассчитаем значение чистой текущей стоимости (таблица 26).

Таблица 26

Формирование чистого денежного потока

при приобретении автомобилей

|

Показатель |

2010 год |

2011 год |

2012 год |

2013 год |

2014 год |

|

Приток денежных средств, тыс. руб. |

4176,0 |

4176,0 |

4176,0 |

4176,0 |

4176,0 |

|

Mercedes Benz Sprinter (2 шт.) |

2880,0 |

2880,0 |

2880,0 |

2880,0 |

2880,0 |

|

MAN-TGL (1 шт.) |

1296,0 |

1296,0 |

1296,0 |

1296,0 |

1296,0 |

|

Капитальные вложения, тыс. руб. |

4300,0 | ||||

|

Расходы по перевозке, тыс. руб. |

1987,6 |

1987,6 |

1987,6 |

2385,1 |

2385,1 |

|

Mercedes Benz Sprinter |

1386,9 |

1386,9 |

1386,9 |

1664,3 |

1664,3 |

|

MAN-TGL |

600,7 |

600,7 |

600,7 |

720,8 |

720,8 |

|

Налоговые платежи, тыс. руб. |

503,7 |

494,6 |

479,4 |

384,8 |

369,7 |

|

Транспортный налог, тыс. руб. |

14,4 |

14,4 |

14,4 |

14,4 |

14,4 |

|

Налог на имущество, тыс. руб. |

75,7 |

56,7 |

37,8 |

18,9 |

- |

|

Налог на прибыль, тыс. руб. |

413,6 |

423,5 |

427,2 |

351,5 |

355,3 |

|

Отток денежных средств, тыс. руб |

2491,3 |

2482,2 |

2467,0 |

2769,9 |

2754,8 |

|

Всего чистый денежный поток, тыс. руб. |

1684,7 |

1693,8 |

1709,0 |

1406,1 |

1421,2 |

|

NPV, тыс. руб |

-2795,5 |

-1445,2 |

-228,7 |

664,9 |

1471,4 |

Другие рефераты на тему «Транспорт»:

Поиск рефератов

Последние рефераты раздела

- Проект пассажирского вагонного депо с разработкой контрольного пункта автосцепки

- Проектирование автомобильных дорог

- Проектирование автотранспортного предприятия МАЗ

- Производственно-техническая база предприятий автомобильного транспорта

- Расчет подъемного механизма самосвала

- Системы автоблокировки

- Совершенствование организации движения и снижение аварийности общественного транспорта в городе Витебск