Валютный рынок РФ

Интерес участников рынка к операциям обратного модифицированного РЕПО (ОМР) в IV квартале 2004 г. резко снизился, в частности, в связи с наличием на денежном рынке альтернативных более привлекательных инструментов размещения свободных денежных средств (включая ОБР). Если в июле-сентябре объем продаж в рамках операций обратного модифицированного РЕПО составил 31,3 млрд. руб., то в IV квартале он

не превысил 0,15 млрд. рублей. Задолженность Банка России по ОМР за октябрь-декабрь 2004 г. сократилась с 68,0 до 2,5 млрд. руб., что было связано с выкупом соответствующих государственных ценных бумаг.

В IV квартале 2004 г. конверсионные сделки рубль/доллар США осуществлялись Банком России как на биржевом, так и на внебиржевом сегментах межбанковского валютного рынка. По итогам проведения операций с кредитными организациями - контрагентами Банка России на внебиржевом сегменте объем нетто-покупки иностранной валюты за IV квартал 2004 г. составил 12,6 млрд. долл. США. На биржевом сегменте внутреннего валютного рынка объем нетто-покупки иностранной валюты увеличился с 4,7 млрд. долл. США в III квартале до 17,5 млрд. долл., а по всему внутреннему валютному рынку - с 6,9 до 30,1 млрд. долларов США. В целом объем операций Банка России за IV квартал существенно вырос и составил 39,9 млрд. долл. США (в III квартале - 6,9 млрд. долл. США). Из внешних и внутренних экономических факторов, под влиянием которых формировалась ситуация на внутреннем валютном рынке в феврале 2005 года, наиболее значимыми были динамика курса доллара США на мировых финансовых рынках и приток в страну значительных объемов экспортной выручки.

В динамике курса американской валюты к рублю в рассматриваемый период можно выделить два этапа. В первой декаде февраля 2005 года на внутреннем валютном рынке наблюдались разнонаправленные колебания курса доллара США к рублю при отсутствии явно выраженной тенденции к его росту или снижению. Однако ослабление доллара США к ведущим мировым валютам на фоне публикации 10 февраля негативных данных о состоянии экономики США, а 22 февраля - заявления Банка Кореи о планируемом изменении структуры валютных резервов привело к масштабному открытию коротких позиций на внутреннем валютном рынке и последующему снижению курса американской валюты к рублю.

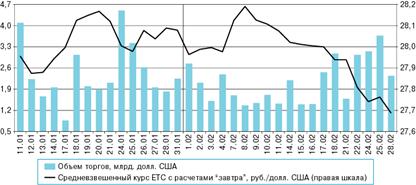

Рисунок 1. Динамика курса доллара США

В рассматриваемый период Банк России в целях сглаживания резких колебаний валютного курса перешел к операционному ориентиру, основанному на использовании корзины из евро и доллара США вместо применявшейся до этого привязки рубля к одной валюте - доллару США. В результате волатильность динамики курса евро к рублю в феврале уменьшилась по сравнению с декабрем на 15% (в указанные месяцы значения волатильности курса евро к доллару США были сопоставимыми), в то время как волатильность изменения курса доллара США к рублю выросла всего на 4%.

Для сглаживания резких колебаний рублевой стоимости корзины и обеспечения сбалансированности спроса и предложения валюты Банк России осуществлял в феврале масштабные интервенции на внутреннем валютном рынке. Объем покупки иностранной валюты Банком России составил в рассматриваемый период около 10 млрд. долл. США, при этом больше 90% от объема интервенций пришлось на вторую половину февраля. В результате проведения Банком России операций на внутреннем валютном рынке золотовалютные резервы Российской Федерации возросли за рассматриваемый период на 7,4% - до 134,2 млрд. долл. США.

По состоянию на 1 февраля и 1 марта 2004 г. курс американской валюты к рублю составил соответственно 28,11 и 27,70 руб./долл. (снижение на 1,5%), курс евро к рублю был равен 36,59 и 36,72 руб./евро (повышение на 0,4%). По предварительной оценке, среднемесячный реальный эффективный курс рубля вырос относительно декабря 2004 г. на 4,3%, среднемесячный реальный курс рубля к доллару США увеличился на 3,2%, к евро - на 6,9%.

Рисунок 2. Совокупный объем торгов на ММВБ

Активность участников внутреннего валютного рынка в рассматриваемый период снизилась. Средний дневной оборот Единой торговой сессии ММВБ по инструменту рубль/доллар США сократился во всех сегментах. Наиболее значительным (на 18%) было уменьшение среднедневного объема торгов с расчетами “сегодня” - до 643 млн. долл. США, среднедневной объем торгов с расчетами “завтра” сократился на 11% и составил 1112 млн. долл. США. Вместе с тем по мере усиления тенденции к укреплению рубля объем торгов увеличивался, в основном за счет интервенций Банка России.

Таким образом, общий средний дневной оборот межбанковских кассовых конверсионных операций сократился на 7,3% - до 26,6 млрд. долл. США (с 28,7 млрд. долл. США в январе). Структура оборота не изменилась - в ней по-прежнему доминируют конверсионные операции доллар США/рубль.

Заключение

Таким образом, традиционными ориентирами действий государственных органов по управлению валютным рынком выступают: уровень и динамика курса национальной денежной единицы; структура и сальдо внешнеторгового баланса; состояние основных сегментов финансового рынка, прежде всего движение капиталов; борьба с отмыванием денег, неуплатой налогов и т. д. Но каждый из вышеупомянутых ориентиров, как правило, не используется как самоцель.

Обменный курс валюты является тем ключевым фактором, который связывает экономику страны с остальным миром. Различают два вида обменных курсов: номинальный и реальный. Номинальный обменный курс это относительная цена валют двух стран. Реальная относительная цена товаров, произведенных в двух странах.

В практике используемых странами рыночной экономики систем валютного регулирования можно найти самые разнообразные сочетания различных инструментов и целей воздействия на рынок.

Схемы действий государственных органов находятся в диапазоне между двумя крайними режимами: система фиксированных валютного курсов и режим свободного флоатинга.

Режим фиксированных валютных курсов. Основная идея такого регулирования заключается в проведении политики курсообразования, не допускающей отклонение от заранее выбранных приоритетов, которая обеспечивается ограничениями по операциям физических и юридических лиц, т. е. государство жестко фиксирует обменные курсы валют. В данном случае Центральный банк должен располагать адекватными резервами иностранной валюты для смягчения колебаний на валютном рынке.

Режим свободного флоатинга. Здесь государство может полностью оставаться вне пределов валютного рынка, полагается на эффективность рыночных механизмов перераспределения финансовых ресурсов, снимая прямые ограничения. Центральные банки управляют в основном конъюктурными колебаниями спроса и предложения, полагая, что свобода рыночных отношений выводит курс на оптимальный уровень.

Рынок иностранных валют – это рынок, где различные иностранные валюты обмениваются друг на друга. Это конкретные рынки, характеризующиеся большим числом покупателей и продавцов, торгующих долларами, рублями, марками, иенами. Это обычные рынки с чистой конкуренцией, отсутствием монополий. С другой стороны, цена, или обменный курс национальной валюты – это не обычная цена, поскольку она связывает все внутренние цены со всеми иностранными. Изменение курса валют может повлечь за собой очень важные последствия для уровней производства, внутренних и экспортных цен, занятости. Так, например, повышении курса национальной валюты по сравнению с заграничной ведёт к ослаблению национальной экономики и стимулирует зарубежную, и наоборот. Но при этом очень важно выбрать правильную тактику “игры” на международном валютном рынке; в справедливости этого утверждения легко убедиться на примере финансового кризиса в России в конце 90-х годов XX века.