Бюджетно-налоговая политика в Республике Беларусь

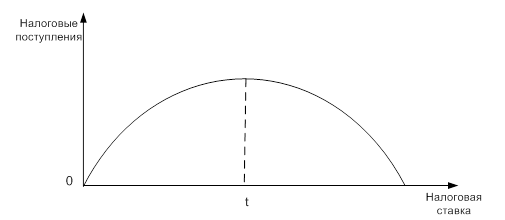

Рисунок 2. Кривая Лаффера

Кривая Лаффера не устанавливала количественных критериев, они были разработаны позднее. Определено, что все налоговые изъятия из прибыли не должны превышать ее половины, так как в противном случае нарушается действие производственно - стимулирующей функции налога, и он начинает оказывать дестаби

лизирующее влияние на экономическую деятельность. Оптимальным считается налоговое изъятие 1/3 прибыли, или 30-40% ее величины.

Таким образом, неокейнсианцы строят механизм налогового регулирования на основе изменений уровня налогов (их снижения как средства проведения антициклической политики, повышения в годы оживления с целью сдерживания деловой активности), а неоклассики - на основе широкомасштабного и целенаправленного снижения общего уровня налогов для поддержания высокого уровня сбережений и инвестиций, а также расширения общих налоговых поступлений. [13, c.290-291]

1.2 Эффективность фискальной политики, ее измерение.

Для определения эффективности фискальной политики используются различные показатели.

Уровень (норма) налогообложения выступает общим количественным показателем деятельности государства в сфере налогообложения.

Он исчисляется как отношение суммы налоговых поступлений к величине ВВП или национального дохода. Данный показатель не является нормативным и различается в зависимости от специфики государства. Но при его увязке с уровнем душевого дохода норму налогообложения можно использовать для оценки меры жесткости налоговой политики. Так, по результатам корреляционно-регресионного анализа данных по 82 странам в государствах с уровнем дохода на душу населения менее 1000 долларов США ‹‹теоретический›› уровень налогового давления должен составлять не более 30% к ВВП.

Практическая значимость оценки налогового потенциала, перспектив роста уровня налогообложения состоит в том, что она является одним из показателей возможности увеличения объема мобилизуемых внутренних финансовых ресурсов, критерием для определения платежеспособности государства.

Кроме того, для определения уровня налоговой нагрузки на микро и макроуровне используются следующие показатели:

Предельная налоговая ставка (отношение абсолютных изменений суммы доходов, поступивших в бюджет, и абсолютного изменения ВВП);

Эластичность совокупных налоговых поступлений по доходу (коэффициент эластичности показывающий степень оживления доходов);

Налоговый мультипликатор и индекс концентрации, отражающие степень контроля государства;

Уровень централизации финансовых ресурсов. [13, c.291]

Бюджетно-налоговый механизм. Средством достижения целей фискальной политики является бюджетно-налоговый механизм, который включает совокупность различных организационно-правовых форм и методов, используемых государством для реализации стабилизационной политики, а также ее институциональное оформление.

Правительства в зависимости от экономических условий и этапа развития национальной экономики выбирают формы бюджетно-налогового воздействия, которые подразделяются на прямые и косвенные.

Прямая форма регулирования основывается на сочетании бюджетных и налоговых регуляторов, с помощью которых государство может воздействовать на финансовые возможности производителей, размеры платежеспособного спроса, инвестиции, расходы предприятий, инфляционные процессы, бюджетный дефицит, государственный долг и др.

Среди косвенных форм регулирования – налоги и налоговые льготы, взносы в фонды социального страхования, государственные займы и др.

Правительства с целью реализации стабилизационной политики, оказания стимулирующего или сдерживающего воздействия на экономику используют многообразные методы бюджетного регулирования:

Налоги и налоговые льготы;

Прямое бюджетное финансирование общегосударственных программ (природоохранных, инвестиционных, приватизации, развития топливно-энергетического комплекса, создания новых рабочих мест, финансирования фундаментальных научных исследований и др.);

Субсидирование некоторых отраслей, предприятий, хозяйств для выравнивания экономических условий хозяйствования;

Субсидирование льгот (льготные тарифы на электроэнергию и воду для отдельных районов и др.)

Выдачу беспроцентных и льготных кредитов в виде займов под низкий процент, долгосрочных займов, дотаций по кредитам, а также гарантий банковских ссуд для фермерских хозяйств, венчурных фирм, предприятий, проводящих конверсию;

Создание за счет бюджетных ресурсов особых фондов и резервов для предотвращения диспропорций в развитии экономики, поддерживания предприятий и др. (стабилизационные фонды, материальные резервы, фонд непредвиденных расходов);

Предоставление государственных инвестиций отсталым регионам, используемым для размещения предприятий национализированных отраслей, строительства производственных зданий широкого назначения;

Введение надбавок за каждое вновь созданное рабочее место с целью поощрения создания новых высокотехнологичных производств, а также надбавок к инвестициям для поощрения вложений в остальные регионы;

Социальное регулирование для обеспечения социальных гарантий через распределение бюджетной части национального дохода на развитие социальной сферы, создание социально-культурных учреждений, оказание помощи отдельным слоям населения (пособия, пенсии, индексация доходов);

Экологические сборы, используемые на охрану окружающей среды;

Оказание помощи частным предприятиям (технической, в размещении рекламы, реализации продукции, ее экспорте).

Правительства используют также огромный арсенал методов налогового регулирования экономики на микро- макроуровне, среди которых выделяются:

Методы, связанные с видами, ставками, структурой налогов (введение новых или повышение ставок налогов действующих налогов; манипулирование величиной ставок налогов на определенный промежуток времени; изменение структуры налогов; использование прогрессивной системы налогообложения; дифференциация ставок налогов по отраслям и видам производств; использование разнообразных систем подоходного обложения корпораций);

Методы, связанные с льготами и скидками, в том числе поощряющими деловую активность, стимулирующими миграцию капитала, развитие экспортного производства, предпринимательства, научных исследований и др. (льготы и скидки на личные доходы налогоплательщиков; система ускоренной амортизации; инвестиционный налоговый кредит; льготы по отдельным отраслям и компаниям; скидки на прибыль малого бизнеса и убыточных предприятий; вычеты из налоговой базы расходов по научным исследованиям ; льготы при обложении доходов от прироста капитала; льготы, стимулирующие частные инвестиции в акции; льготы предприятиям, создающим рабочие места; льготы иностранным инвесторам в оффшорных зонах, налоговых гаванях и др.);

Методы, связанные с гармонизацией и унификацией национальных налоговых систем (согласование налоговых законодательств, унификация ставок по ведущим видам налогов структур налогообложения, механизмов изъятия налогов, состава налогооблагаемых доходов). [13, c.291-293]

Другие рефераты на тему «Финансы, деньги и налоги»:

- Налоги на потребление и особенности их функционирования в условиях Республики Казахстан

- Валютная система

- Анализ эффективности работы Межрайонной Инспекции Федеральной налоговой службы России № 2 по г. Чита

- Развитие негосударственных пенсионных фондов в России

- Активизация инвестиционной деятельности как приоритетная финансовая политика государства

Поиск рефератов

Последние рефераты раздела

- Оценка и прогнозирование инвестиционного рынка

- Анализ финансового состояния предприятия

- Анализ современного рынка электронных денег в России

- Актуальные проблемы внешнего долга

- Анализ государственных финансов Удмуртской республики 2006-2009 гг.

- Анализ ликвидности баланса и платежеспособности предприятия

- Анализ и распределение финансовых средств