Лизинг как форма финансирования инвестиционных проектов

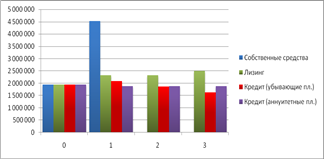

Рисунок 9 Распределение расходов на приобретение оборудования по годам

Однако в приведённых расчетах никак не проявляются те самые особенности лизинга, которые могут сделать его более выгодным чем кредит и собственные средства. Для выявления эффектов от этих преимуществ следует углубиться и изучить финанс

овые потоки, генерируемые в результате использования различных форм финансирования.

Анализ финансовых потоков

Рассматривая и анализируя финансовые потоки мы не будем принимать во внимание расходы на доставку, сборку и монтаж, пуск и эксплуатацию оборудования, а так же те затраты и доходы, которые будут связаны с производством и реализацией производимой на этом оборудовании продукции. Данное исключение можно сделать потому что целью работы является не определение сроков окупаемости проекта или оценки его рентабельности, а сравнение различных источников финансирования для его приобретения, однако прямые эффекты от использования различных источников будут проявляться не мгновенно, в момент выбора источника, а постепенно в процессе эксплуатации оборудования, поскольку срок службы во многом определяет величину этих эффектов.

Итак, рассмотрим финансовые потоки, связанные с приобретением за счет собственных средств. Разделим их на положительные и отрицательные, и сгруппируем по этому признаку. Результат группировки представлен в таблице

Таблица 17. Финансовые потоки при покупке за счёт собственных средств

|

– |

+ |

|

Предоплата |

Амортизация |

|

Оплата остатка стоимости |

Возмещение НДС |

|

Налог на имущество | |

|

Налог на прибыль |

На первый взгляд налог на прибыль кажется здесь неуместным, ведь мы не смотрим какую прибыль приносит работа приобретаемого оборудования, однако наличие здесь этого пункта связано в первую очередь с тем, что собственные средства компании (согласно нашему предположению об их происхождении в начале этого параграфа) были заработаны компанией и соответственно являются частью чистой прибыли, по которой до этого был выплачен налог на доходы. Для некоторого упрощения допустим, что все необходимые средства были накоплены компанией в 0-м году, и все соответствующие налоги так же были выплачены в 0-м году. Т.е. для 1-го,2-го и 3-го годов этот поток равен нулю. Тогда учитываю действующие правила бухгалтерского и налогового учёта можно составить таблицы с указанием ежемесячной величины для каждого финансового потока и вывести на их основе итоговые потоки для каждого месяца. Такая таблица представлена в приложении, здесь же для наглядности полученного материала представим гистограмму ежемесячных потоков для 1-3 года.

Рисунок 10 Ежемесячные финансовые потоки при покупке за счёт собственных средств

Для лучшей наглядности на этом графике ограничен поток 1-го месяца, поскольку он значительно превосходит все другие потоки и сильно искажает масштаб. В первый месяц рассматриваемого здесь периода величина потока составит -3 364 686,44 рубля. На гистограмме хорошо просматривается, что равномерно начисляемая амортизация относимая на затраты создаёт одинаковые ежемесячные положительные потоки, однако налог на имущество ежеквартально создаёт значительный отрицательный поток, перекрывающий величину экономии на налогах за счет амортизации. Но поскольку происходит постепенная амортизация, то величина этого налога снижается, и начиная с 3-го года все потоки становятся положительными.

Суммарная величина всех учитываемых потоков за период с 0-го по 3-й год включительно составит -7 417 208,68 рублей. Если сравнить эту величину с величиной, которую мы получили во время оценки стоимости приобретения оборудования, то можно заметить существенную разницу, вызванную в первую очередь тем, что при оценки стоимости приобретения не учитывался налог на имущество. А так же тот факт, что средства копятся из чистой прибыли и в процессе накопления были выплачены значительные объёмы налога на доходы.

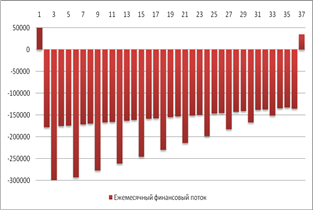

Рассмотрим теперь финансовые потоки, генерируемые при использовании кредита, как источника для финансирования нашего проекта. Согласно изложенной во второй главе модели, и используя рассчитанные ранее величины выплат по кредиту (по схеме убывающих платежей) можно провести расчет ежемесячных финансовых потоков, вывести итоговый поток, а также построить диаграмму распределения потоков во времени. Таблица с рассчитанными ежемесячными потоками для случая использования кредита с равномерно убывающими платежами представлена в приложении, на иллюстрации приведено их графическое представление.

Рисунок 11 Ежемесячные финансовые потоки при покупке за счёт привлечённого кредита

Здесь намеренно ограничен поток в первый месяц первого года, по тем же соображениям, что и в случае с собственными средствами: чтобы не искажать масштаб, применяя, например, не линейную, а экспоненциальную шкалу величины ежемесячного потока.

На этой гистограмме также отчетливо видны месяцы, когда к выплатам по кредиту прибавляется и налог на имущество. Положительный поток на 37-й месяц является результатом того, что все выплаты по кредиту уже внесены, а стоимость приобретённого объекта ещё не полностью перенесена на стоимость производимой продукции посредством амортизации. В литературе имеет хождение термин «эффект хвоста» для описания подобного положительного финансового потока.

Итоговый поток, с учётом предоплаты и выплаченных в процессе накопления на предоплату средств при использовании кредита (т.е. за период включающий годы с 0-го по 3-й включительно) составит -7 812 500,08 рублей.

И теперь для полноты сравнения осталось рассмотреть случай использования лизинга. Согласно условиям лизинг будет выплачиваться аннуитетными платежами в течение всего срока сделки, а по окончании сделки оборудование будет выкуплено по остаточной стоимости. Кроме этого никаких других отрицательных потоков наша модель не предполагает, поскольку мы абстрагировались от расходов на доставку, сборку и монтаж, запуск и эксплуатацию. Объект лизинга находится на балансе лизингодателя, так что налог на имущество выплачивается им. С другой стороны из числа положительных потоков исключается амортизация, поскольку амортизацию так же начисляет лизингодатель. Зато в отличии от кредита лизинговый платеж за вычетом НДС целиком относится на себестоимость (т.е. затраты) производимой продукции. Это даёт достаточно ощутимую экономию на налогах. Итак, таблица с результатами расчета ежемесячных финансовых потоков представлена в приложении, а на иллюстрации изображено графическое представление полученных величин.

Другие рефераты на тему «Финансы, деньги и налоги»:

Поиск рефератов

Последние рефераты раздела

- Оценка и прогнозирование инвестиционного рынка

- Анализ финансового состояния предприятия

- Анализ современного рынка электронных денег в России

- Актуальные проблемы внешнего долга

- Анализ государственных финансов Удмуртской республики 2006-2009 гг.

- Анализ ликвидности баланса и платежеспособности предприятия

- Анализ и распределение финансовых средств