Роль финансового анализа в аудиторской деятельности

Таким образом, можно сказать, что баланс учхоза «Пригородное» обладает промежуточной ликвидностью, т.к. соблюдается только 2 условия из четырех.

Данные таблицы 16 показывают, что текущие платежи намного превышают текущие поступления средств. В связи с этим у хозяйства нет возможности срочно рассчитаться по своим обязательствам. Погашение обязательств в будущем обеспечено активами, о чем с

видетельствуют последние 2 неравенства.

Также используется ряд коэффициентов, характеризующих ликвидность активов (таблица 17).

Таблица 17 – Расчет показателей ликвидности учебно-опытного хозяйства «Пригородное» за 2005–2007 гг.

|

Показатели |

Формула расчета |

2005 г. |

2006 г. |

2007 г. |

Изменения, +(–) |

|

1. Коэффициент текущей (общей) ликвидности |

|

1,69 |

1,62 |

1,57 |

-0,12 |

|

2. Коэффициент быстрой (оперативной) ликвидности |

|

0,04 |

0,03 |

0,02 |

-0,02 |

|

3. Коэффициент срочной (абсолютной) ликвидности |

|

0,0005 |

0,0002 |

0,0024 |

0,0019 |

Показатели ликвидности также указывают на то, что активов предприятия недостаточно для покрытия обязательств. Это проявляется во всех периодах погашения обязательств предприятия, особенно в расчете на определенную дату (срочная ликвидность).

Очень малая часть обязательств (2–4%) может быть погашена за счет денежных средств и дебиторской задолженности. Это свидетельствует о низкой платежеспособности предприятия и наводит на мысль о потенциальном его банкротстве.

3.5 Оценка платежеспособности предприятия

Все показатели ликвидности баланса предприятия, оценка структуры статей баланса характеризуют в определенной степени его платежеспособность.

Под платежеспособностью понимается способность предприятия рассчитываться по своим обязательствам за счет свободных или легко мобилизуемых активов.

Предприятие признается неплатежеспособным при выявлении неудовлетворительной структуры его баланса, т.е. такого состояния, когда за счет имущества не может быть обеспечено своевременное выполнение обязательств перед кредиторами, в связи с недостаточной степенью его ликвидности.

Критериями платежеспособности являются показатели:

1) коэффициент обеспеченности собственными оборотными средствами;

2) коэффициент текущей ликвидности.

Структура баланса признается удовлетворительной, если на конец анализируемого периода соблюдаются 2 условия:

1) коэффициент текущей ликвидности имеет значение больше 2;

2) коэффициент обеспеченности собственными средствами имеет значение больше 0,1

В зависимости от значения этих показателей рассчитывается коэффициент утраты (на срок 3 месяца) или восстановления (на срок 6 месяцев) платежеспособности.

Необходимо оценить структуру баланса рассматриваемого предприятия (таблица 18).

Таблица 18 – Оценка структуры баланса учебно-опытного хозяйства «Пригородное» за 2005–2007 гг.

|

Показатели |

2005 г. |

2006 г. |

2007 г. |

Норма коэффициента |

|

1. Коэффициент текущей ликвидности |

1,69 |

1,62 |

1,57 |

Не менее 2,0 |

|

2. Коэффициент обеспеченности собственными средствами |

0,093 |

0,052 |

0,062 |

Не менее 0,1 |

|

3. Коэффициент восстановления платежеспособности |

0,848 |

0,793 |

0,773 |

Больше 1,0 |

Структура баланса учхоза «Пригородное» признана неудовлетворительной, т.к. нарушены оба условия.

В этом случае необходимо рассчитать коэффициент восстановления платежеспособности, чтобы проверить, сможет ли предприятие восстановить свою платежеспособность в ближайшие 6 месяцев.

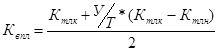

Например, расчет для 2007 года выглядит так:

Коэффициент восстановления платежеспособности меньше своего нормативного значения (< 1). Это означает, что у предприятия отсутствует возможность восстановить свою платежеспособность в ближайшие 6 месяцев. [7]

Также для определения степени вероятности банкротства предприятия используются различные модели зарубежных экономистов (Альтмана, Лиса, Таффлера). В их основе лежит расчет интегрального показателя угрозы банкротства Z по формулам с учетом различных факторов.

Рассчитаем интегральный показатель по модели Альтмана.

Z = 0,717*X1 + 0,847*X2 + 3,107*X3 + 0,42*X4 + 0,995*X5, где

Х1 = (стр. 490 – стр. 190) / стр. 300

Х2 = стр. 470 / стр. 300

Х3 = стр. 140 (ф.2) / стр. 300

Х4 = стр. 490 / (стр. 590 + стр. 690)

Х5 = стр. 010 (ф.2) / стр. 300

Результаты расчета обобщены в таблице 19.

Таблица 19 – Расчет вероятности банкротства по модели Альтмана

|

Показатели |

2005 г. |

2006 г. |

2007 г. |

Норма |

|

Х1 |

-0,0681 |

-0,0773 |

-0,0634 |

x |

|

Х2 |

-0,0121 |

-0,0067 |

0,0243 |

x |

|

Х3 |

0,0014 |

0,0050 |

0,0323 |

x |

|

Х4 |

1,3712 |

1,2948 |

1,3024 |

x |

|

Х5 |

0,4645 |

0,4797 |

0,4894 |

x |

|

Z |

0,983 |

0,976 |

1,110 |

1,23 |

Другие рефераты на тему «Бухгалтерский учет и аудит»:

- Учет расчетов по социальному и индивидуальному подоходному налогу

- Бухгалтерский учет МПЗ в организации

- Проведение аудиторской проверки по результатам исследования документов, отражающих финансово-хозяйственную деятельность ООО «Глобал Строй», ООО «КОИНВЕСТ», ООО «Сахалин Дом», ООО «Анлес», ООО «ЛЭКС КО., ЛТД»

- Учет оплаты труда

- Сущность и структура аудиторского заключения

Поиск рефератов

Последние рефераты раздела

- Несовершенство налоговой системы в России. Уход от налогов на примере ООО «ЛЭКС Ко. ЛТД» под руководством международного афериста Шин Денг Челя

- Проведение аудиторской проверки по результатам исследования документов, отражающих финансово-хозяйственную деятельность ООО «Глобал Строй», ООО «КОИНВЕСТ», ООО «Сахалин Дом», ООО «Анлес», ООО «ЛЭКС КО., ЛТД»

- Анализ финансовой отчетности

- Анализ финансового состояния предприятия и выработка предложений по его дальнейшему улучшению

- Анализ финансово-хозяйственой деятельности предприятия

- Анализ показателей бухгалтерской отчетности

- Анализ себестоимости продукции