Корпоративные облигации

В соответствии с постановлением ФСФР Стандарты эмиссии акций при учреждении акционерных обществ, дополнительных акций, облигаций и их проспектов эмиссии выделяются следующие ключевые этапы эмиссии облигаций, размещаемых путем подписки:

1. Утверждение эмитентом решения о выпуске облигаций.

2. Подготовка проспекта эмиссии.

3. Государственная регистрация выпуска ценных бумаг и проспект

а эмиссии.

4. Изготовление сертификата облигаций.

5. Раскрытие информации о регистрации проспекта эмиссии.

6. Подписка на облигации.

7. Регистрация отчета об итогах выпуска облигаций.

8. Раскрытие информации, содержащейся в отчете об итогах выпуска облигаций.

Размещение акционерным обществом облигаций осуществляется по решению совета директоров (наблюдательного совета) общества, если иное не предусмотрено уставом общества. В обществах с ограниченной ответственностью такое решение может принять только общее собрание участников общества.

Однако существуют определенные ограничения на выпуск акционерным обществом облигаций, которые содержатся в статье 33 Федерального закона “Об акционерных обществах”, пункте 10.3 Стандартов ФСФР. В соответствии с указанными Федеральным законом и нормативным актом акционерное общество не вправе выпускать облигации:

до полной оплаты уставного капитала;

до регистрации отчета об итогах зарегистрированного ранее выпуска облигаций эмитента той же серии;

в случае, если количество объявленных акций акционерного общества определенных категорий и типов меньше количества акций этих категорий и типов, право на приобретение которых предоставляют конвертируемые облигации;

в случае выпуска облигаций без обеспечения ранее третьего года существования общества или при отсутствии надлежащего утверждения двух годовых балансов акционерного общества;

в случае, если суммарная номинальная стоимость всех обращающихся (не погашенных) облигаций превысит размер уставного капитала акционерного общества либо величину обеспечения, предоставленного этому акционерному обществу третьими лицами для цели выпуска облигаций.

В январе-сентябре прошлого года ситуация на внутреннем рынке корпоративных облигаций складывалась под влиянием разнонаправленных факторов.

В январе 2009 г. в условиях ослабления курса рубля к бивалютной корзине и сокращения объема ликвидных рублевых ресурсов кредитных организаций спрос на рублевые облигации был низким. С февраля 2009 г. на рынке корпоративных облигаций наметились признаки улучшения. Стабилизация курса рубля, рост цен на нефть и неоднократное снижение процентных ставок по операциям Банка России способствовали улучшению конъюнктуры рынка корпоративных облигаций.

Однако в этот период устойчивым спросом пользовались в основном бумаги надежных эмитентов, причем некоторые компании смогли повторно разместить на вторичном рынке выпуски, ранее выкупленные ими по оферте. Спрос на корпоративные облигации эмитентов с высоким кредитным рейтингом поддерживался возможностью использования таких бумаг в качестве обеспечения в операциях рефинансирования с Банком России и в сделках РЕПО.

Объем размещений корпоративных рублевых облигаций по итогам третьего квартала составил 307,94 млрд. руб., что на 8 млрд. руб. больше, чем во втором квартале. В третьем квартале условия для эмитентов стали значительно комфортнее. Впервые с весны прошлого года ставки по облигациям для ряда эмитентов уже приближаются к докризисным значениям. Если во втором квартале эмитенты привлекали деньги под 13-15%, то к октябрю этот диапазон снизился до 12-14% годовых.

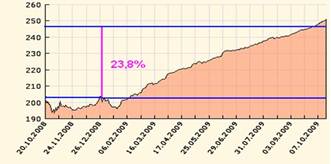

Индекс корпоративных облигаций Cbonds за 2009 год

По данным агентства Cbonds, объем размещений корпоративных облигаций в третьем квартале составил 307,94 млрд. руб. Это сопоставимо со вторым кварталом (299,8 млрд. руб.), однако тогда большая часть размещений пришлась на один месяц - июнь, когда было размещено бумаг на 221,82 млрд. руб. В третьем квартале объем размещений был распределен равномерно. Так, в июле он составил 102,3 млрд. руб., в августе - 100,22 млрд. руб., в сентябре - 105,42 млрд. руб. Всего было размещено 55 эмиссий 42 эмитентами. Основными заемщиками по итогам квартала стали «Транснефть» (65 млрд. руб.), РЖД (три выпуска общим объемом 40 млрд. руб.), ЛУКОЙЛ (пять выпусков объемом 25 млрд. руб.), МТС и «Северсталь» (по одному выпуску на 15 млрд. руб.) и «Вымпелком» (один выпуск на 10 млрд. рублей).

В третьем квартале облигации размещали не только первоклассные заемщики, но и эмитенты второго эшелона (например, «Акрон» (3,5 млрд руб.), «Дальсвязь» (1,5 млрд руб.), банки «Петрокоммерц» (два выпуска по 5 млрд руб.), «Зенит» (3 млрд рублей).

Динамика заимствований финансового сектора за 3 квартала 2009 года

|

начало 2009 г. |

III квартал 2009 г. |

Изменение за 2009 год | ||

|

Кол-во |

% | |||

|

корпоративные и банковские облигации, млрд. рублей |

1799 |

2294 |

+495 |

28 |

|

количество эмиссий |

650 |

641 |

-9 |

-2,5 |

|

количество эмитентов |

463 |

425 |

-38 |

-8 |

Таким образом, по итогам января-сентября прошлого года на рынке корпоративных облигаций сложилась неоднозначная ситуация. В течение всего периода наблюдалось медленное восстановление эмиссионной активности российских компаний при достаточно высокой стоимости заимствований. Размещались преимущественно бумаги эмитентов с высоким кредитным качеством. Для эмитентов «третьего» эшелона первичный рынок был по-прежнему закрыт, а банковские кредиты были недоступны для таких эмитентов вследствие консервативной кредитной политики кредитных организаций. Это ограничивало возможности по рефинансированию ранее привлеченных облигационных займов для эмитентов с низким кредитным качеством. Своевременно выполнить обязательства по обслуживанию своего облигационного долга такие эмитенты не могли, поэтому количество дефолтов по корпоративным облигациям продолжало быстро расти (по данным информационного агентства «Cbonds», 155 технических дефолтов и 127 реальных)[2].

За счет выбытия из обращения большого количества дефолтных выпусков и размещения бумаг эмитентов с низким уровнем риска утраты платежеспособности повысились ликвидность и кредитное качество портфеля обращающихся корпоративных облигаций.