Управление работой налоговых органов

Приложение 2

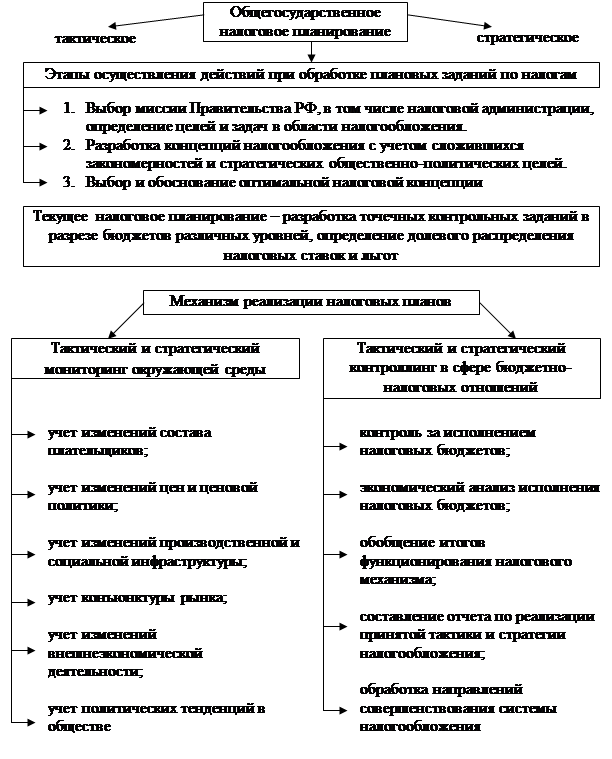

Общегосударственное налоговое планирование

Приложение 3

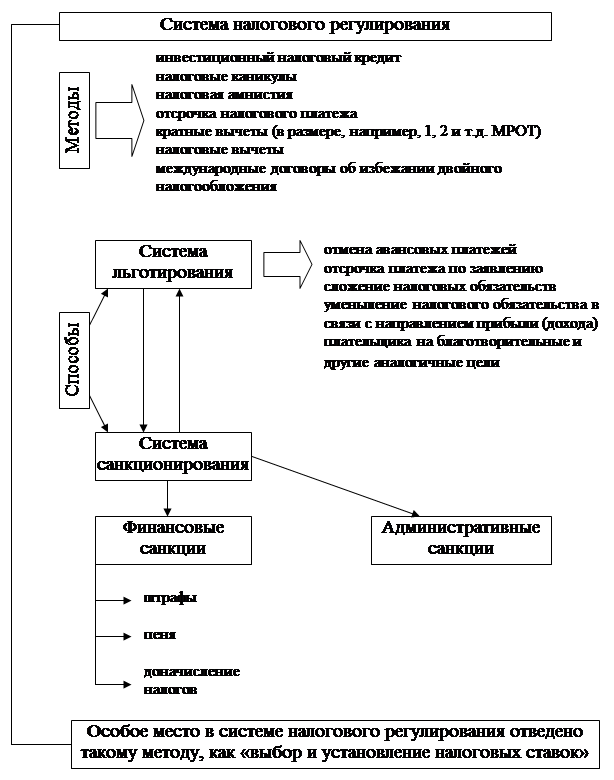

Система налогового регулирования

Приложение 4

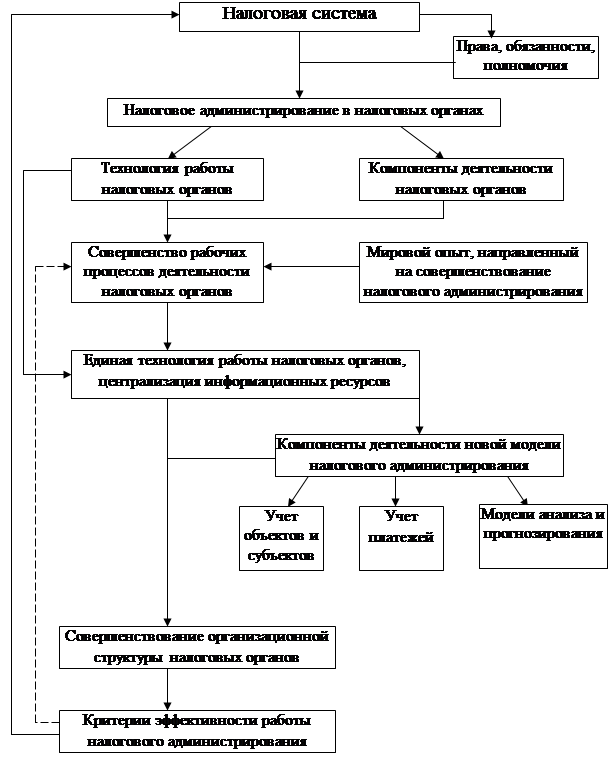

Совершенствование налогового администрирования

ПРИЛОЖЕНИЕ 5

Виды налоговых правонарушений и ответственность налогоплательщиков за их совершение

| Статья Налогового кодекса | Виды налогового правонарушения | Размер штрафа |

| 1 | 2 | 3 |

| 116 |

1. Нарушение налогоплательщиком установленного ст. 83 НК срока подачи заявления о постановке на учет в налоговом органе при отсутствии признаков налогового правонарушения, предусмотренного п. 2 ст. 116 НК 2. Нарушение налогоплательщиком установленного ст. 83 НК срока подачи заявления о постановке на учет в налоговом органе на срок более 90 дней | 5 тыс. руб.

10 тыс. руб. |

| 117 |

1. Ведение деятельности организацией или индивидуальным предпринимателем без постановки на учет в налоговом органе 2. Ведение деятельности организацией или индивидуальным предпринимателем без постановки на учет в налоговом органе более трех месяцев | 10 %доходов, полученных в течение указанного времени в результате такой деятельности, но не менее 20 тыс. руб. |

| 118 |

Нарушение налогоплательщиком установленного НК срока представления в налоговый орган информации об открытии или закрытии им счета в каком-либо банке | 5 тыс. руб. |

| 119 |

1. Непредставление налогоплательщиком в установленный законодательством о налогах и сборах срок налоговой декларации в налоговый орган по месту учета при отсутствии признаков налогового правонарушения, предусмотренного в п. 1 ст. 119 | 5% суммы налога подлежащей уплате (доплате) на основе этой декларации за каждый полный месяц со дня установленного для ее представления, но не более 30% указанной суммы и не менее 100 руб. |

| 1 | 2 | 3 |

| 119 |

2. Непредставление налогоплательщиком налоговой декларации в налоговый орган в течение более 180 дней по истечении установленного законодательством о налогах срока представления такой декларации | 30% суммы налога подлежащей уплате и 10% за каждый полный или неполный месяц начиная со 181 го дня |

| 120 |

1. Грубое нарушение организацией правил учета доходов и (или) расходов и (или) объектов налогообложения, если эти деяния совершены в течение одного налогового периода, при отсутствии налогового правонарушения, предусмотренного п. 2 ст. 120 НК 2. Те же деяния, если они совершены в течение более одного налогового периода 3. Те же деяния, если они повлекли занижение налоговой базы | 5 тыс. руб.

15 тыс. руб.

10% суммы неуплаченного налога, но не менее 15 тыс. руб. |

| 122 |

1. Неуплата или неполная уплата сумм налога в результате занижения налоговой базы, иного неправильного исчисления налога или других неправомерных действий 2. Неуплата или неполная уплата сумм налога в результате исчисления налога, подлежащего уплате в связи с перемещением товаров через таможенную границу РФ 3. Деяния, предусмотренные п. 1, 2 ст. 122, совершенные умышленно | 20% неуплаченных сумм налога

20% неуплаченных сумм налога

40% неуплаченных сумм налога |

| 123 |

Несоблюдение установленного НК порядка владения, пользования и (или) распоряжения имуществом, на которое наложен арест | 20% суммы, подлежащей удержанию |

| 124 |

Незаконное воспрепятствование доступу должностных лиц налогового органа, проводящего налоговую проверку в соответствии с НК, на территорию или в помещение налогоплательщика или налогового агента | 5 тыс. руб. |

| 125 |

Несоблюдение установленного НК порядка владения, пользования и (или) распоряжения имуществом, на которое наложен арест | 10 тыс. руб. |

| 126 |

1. Непредставление в установленный срок налогоплательщиком (налоговым агентом) в налоговые органы документов и (или) иных сведений, предусмотренных НК и иными актами законодательства о налогах и сборах | 50 руб. за каждый непредставленный документ

|

| 1 | 2 | 3 |

| 126 |

2. Непредоставление налоговому органу сведений о налогоплательщике, выразившееся в отказе организации предоставить имеющиеся у нее документы, предусмотренные НК, со сведениями о налогоплательщике по запросу налогового органа, а равно иное уклонение от предоставления таких документов либо предоставление документов с заведомо недостоверными сведениями, если такое деяние не содержит признаков нарушения законодательства о налогах и сборах, предусмотренного ст. 1351 НК 3. Деяния, предусмотренные п. 2 ст. 126, если они совершены физическим лицом | 5 тыс. руб.

500 руб. |

| 128 |

1. Неявка либо уклонение от явки без уважительных причин лица, вызываемого по делу о налоговом правонарушении в качестве свидетеля 2. Неправомерный отказ свидетеля от дачи показаний, а равно дача заведомо ложных показаний | 1 тыс. руб.

3 тыс. руб. |

| 129 |

1. Отказ эксперта, переводчика или специалиста от участия в проведении налоговой проверки 2. Дача экспертом заведомо ложного заключения или осуществление переводчиком заведомо ложного перевода | 500руб.

1 тыс. руб. |

| 1291 |

1. Неправомерное несообщение (несвоевременное сообщение) лицом сведений, которые в соответствии с НК это лицо должно сообщить налоговому органу, при отсутствии признаков налогового правонарушения, предусмотренного ст. 126 НК 2. Те же деяния, совершенные повторно в течение календарного года | 1 тыс. руб.

5 тыс. руб. |

Другие рефераты на тему «Финансы, деньги и налоги»:

Поиск рефератов

Последние рефераты раздела

- Оценка и прогнозирование инвестиционного рынка

- Анализ финансового состояния предприятия

- Анализ современного рынка электронных денег в России

- Актуальные проблемы внешнего долга

- Анализ государственных финансов Удмуртской республики 2006-2009 гг.

- Анализ ликвидности баланса и платежеспособности предприятия

- Анализ и распределение финансовых средств