Управление заёмным капиталом

Действие ЭФР легко проследить на следующем примере. Возьмем два предприятия (А и Б) и произведем для них расчет рентабельности собственных средств (РСС):

Видим, что у предприятия Б чистая рентабельность собственных средств на 3.3% выше, чем у предприятия А, только лишь за счет иной финансовой структуры пассива. Эта разница и есть эффект финансового рычага.

Выводы:

Предприятие, испол

ьзующее только собственные средства, ограничивает их рентабельность примерно двумя третями экономической рентабельности:

РСС = 2/3×ЭР.

Рентабельность собственных средств

|

Показатель |

Предприятие | ||

|

А |

Б | ||

|

Актив, млн. руб. |

1000 |

1000 | |

|

Доля собственных средств в пассиве, млн. руб. |

1000 |

500 | |

|

Уровень экономической рентабельности, % |

ЭР |

20 |

20 |

|

Нетто-результат эксплуатации инвестиций, млн. руб. |

НРЭИ |

200 |

200 |

|

Финансовые издержки по заемным средствам, млн. руб. |

— |

75 | |

|

Прибыль подлежащая налогообложению, млн. руб. |

200 |

125 | |

|

Налог на прибыль, млн. руб. (ставка = 1/3)[1] |

67 |

42 | |

|

Чистая прибыль, млн. руб. |

ЧП |

133 |

83 |

|

Чистая рентабельность собственных средств, % |

РСС |

13.3 |

16.6 |

Предприятие, использующее кредит, увеличивает либо уменьшает РСС, в зависимости от соотношения собственных средств (СС) и заемных средств (ЗС) в пассиве и от величины средней расчетной ставки процента (СРСП)[[2]]:

РСС = 2/3×ЭР + ЭФР,

ЭФР = f(СС/ЗС, СРСП).

Нетрудно заметить, что ЭФР возникает из расхождения между ЭР и "ценой" заемных средств - СРСП. Это и есть первая составляющая ЭФР, называемая дифференциалом. С учетом налогообложения:

Дифференциал = 2/3 (ЭР — СРСП).

Вторая составляющая ЭФР - плечо рычага - характеризует силу воздействия финансового рычага. Это соотношение между заемными (ЗС) и собственными средствами (СС):

Плечо финансового рычага = ЗС/СС.

Соединив обе составляющие ЭФР, получим:

Уровень ЭФР = 2/3×(ЭР – СРСП)×ЗС/СС;

в более общем виде:

Уровень ЭФР = (1 – ставка налогообложения прибыли)×(ЭР – СРСП)×ЗС/СС.

Данная формула открывает перед финансовым менеджером широкие возможности по определению безопасного объема заемных средств, расчету допустимых условий кредитования, облегчению налогового бремени для предприятия, определению целесообразности приобретения акций предприятия с теми или иными значениями дифференциала, плеча рычага и уровня ЭФР в целом.

Итак, уровень ЭФР зависит от дифференциала и плеча финансового рычага. При этом между ними существует противоречие и неразрывная связь. Так, при наращивании заемных средств финансовые издержки по "обслуживанию долга", как правило, утяжеляют СРСП и это (при данном уровне ЭР) ведет к сокращению дифференциала. В свою очередь сокращение дифференциала компенсируется очередным повышением значения финансового рычага.

Отсюда вытекает важнейшее правило:

Если новое заимствование приносит предприятию увеличение уровня ЭФР, то такое заимствование выгодно. Но при этом необходимо внимательнейшим образом следить за состояние дифференциала: при наращивании плеча рычага банкир склонен компенсировать возрастание своего риска повышением цены своего "товара" – кредита.

Другое важное правило:

Риск кредитора выражен величиной дифференциала: чем больше дифференциал, тем меньше риск, чем меньше дифференциал, тем больше риск.

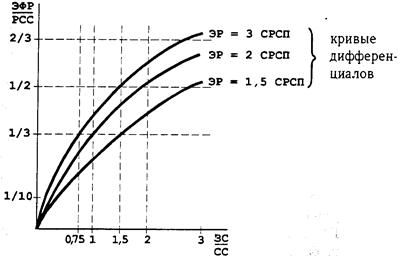

Е.С. Стоянова[[3]] предлагает методику определения относительно безопасного привлечения заемных средств. Для этого используются статистические графики:

Рисунок 1. Варианты и условия привлечения заемных средств

Графики нужны для определения относительно безопасных значений ЭР, РСС, СРСП и плеча рычага. Из графиков видно, что чем меньше разрыв между ЭР и СРСП, тем большую долю приходится отводить на заемные средства для подъема РСС, но это небезопасно при снижении дифференциала.

Возникает вопрос: "К какому значению ЭФР нужно стремиться?". Многие западные экономисты считают, что золотая середина близка к 30 – 50 процентам, т.е. ЭФР оптимально должен быть равен одной трети – половине уровня ЭР активов. Тогда ЭФР способен как бы компенсировать налоговые изъятия и обеспечить собственным средствам достойную отдачу. Более того, при таком соотношении между ЭФР и ЭР значительно снижается акционерный риск.

Чтобы определить оптимальные условия получения кредита и рассчитать его сумму необходимо выполнить следующие процедуры:

1. Установить приемлемую степень снижения дифференциала, определить его величину, и, исходя из этого, рассчитать ставку процента по будущему кредитному договору, вводя в вычисления прогнозируемый уровень ЭР. Важно, чтобы значение дифференциала было положительным и имело определенный аварийный запас. Сразу же следует сосредоточить внимание на соответствующую кривую дифференциалов (например, на ЭР = 2×СРСП).

2. Предприятие выбирает желательный уровень ЭФР (рекомендуется: 1/3 ј 1/2 от ЭР) и соответствующую горизонталь на графике. Пусть в нашем примере это будет 1/3.

3. Получаем, что для достижения 33-процентного соотношения между ЭФР и РСС (когда успехи предприятия на 1/3 обеспечиваются за счет финансовой стороны дела, а на 2/3 – за счет хозяйственной, и сполна используются возможности налоговой экономии, но не налоговой "перекомпенсации") желательно иметь при ЭР = 2×СРСП плечо рычага 1.0. Т.е. заемные средства могут по своему объему равняться собственным средствам предприятия.

4. Далее остается определить, вписывается ли рассчитанная ранее "по потребностям" сумма кредита в безопасное значение плеча рычага.

5. Следует предусмотреть какой-то резерв заемной способности на случай возможных затруднений.

2.3.Политика привлечения заемных средств.

Другие рефераты на тему «Финансы, деньги и налоги»:

- Особенности и проблемы денежного обращения в современной экономике

- Оценка платежеспособности и финансовой устойчивости предприятия

- Электронные платежи в сети Internet

- Экономическое содержание и основы организации оборотного капитала на торговом предприятии

- Пенсионные фонды в развитии финансовой системы Республики Казахстан

Поиск рефератов

Последние рефераты раздела

- Оценка и прогнозирование инвестиционного рынка

- Анализ финансового состояния предприятия

- Анализ современного рынка электронных денег в России

- Актуальные проблемы внешнего долга

- Анализ государственных финансов Удмуртской республики 2006-2009 гг.

- Анализ ликвидности баланса и платежеспособности предприятия

- Анализ и распределение финансовых средств