Валютные операции

В отличие от фьючерса, где сам процесс заключения контракта бесплатный, при покупке опциона покупатель платит продавцу определенную сумму, так называемую премию, которая составляет безусловный доход продавца и не учитывается в дальнейших взаиморасчетах. Кроме того, одним из главных отличий является то, что опцион не обязателен к исполнению. То есть, если по истечении срока опциона складывается

невыгодная ситуация для его держателя, то последний не реализует опцион, и его убытки ограничатся суммой премии (которая составляет лишь малую часть от суммы сделки).

Различают три вида опционных контрактов:

1. Опцион на покупку – «колл» (call).

Держатель колла получает право получить валюту в определенный срок по обусловленному курсу. Покупатель опциона платит за опцион премию и имеет право отказаться от сделки. Рассмотрим это на конкретном примере.

Пример 1.

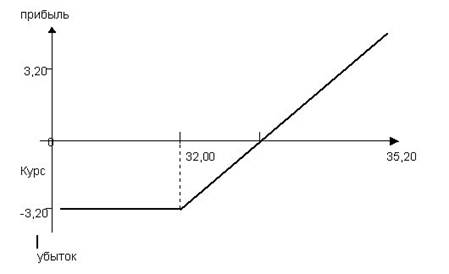

Банк купил на бирже опцион на покупку 10 000 долларов США через 3 месяца. Курс покупки определен в размере 32,00 рубля за доллар. Брокеру уплачена премия в размере 10% от сделки (3,20 рублей с доллара).

В итоге один доллар будет стоить банку 35,20 рублей. Следовательно, банку будет выгодно реализовать опцион лишь в случае, когда курс поднимется до 35,20 руб. и выше, причем, чем выше курс, тем больше выигрыш банка на курсовой разнице. Если же курс не достигнет указанной суммы, опцион не будет реализован (в этом случае будет выгоднее приобрести валюту на условиях спот). Убытки банка в этом случае ограничатся суммой премии, каким бы ни был разрыв в курсах. Данную опционную стратегию можно выразить графически (рис. 1).

Рис. 1. Опционная стратегия держателя опциона на покупку

2. Опцион на продажу – «пут» (put).

Держатель пута получает право поставить валюту в определенный срок по определенному курсу. Покупатель опциона (он же - продавец валюты) платит за опцион премию и имеет право отказаться от сделки. Рассмотрим это на конкретном примере.

Пример 2.

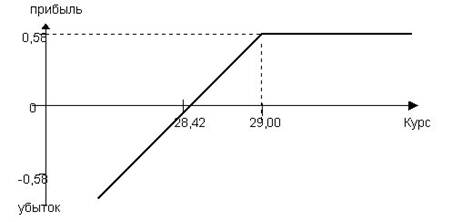

Банк прогнозирует умеренный рост курса доллара и желает получить фиксированную прибыль. Он продает опцион на продажу (пут) на сумму 1 млн. долларов США сроком 1 месяц. Курс продажи валюты определен в размере 29,00 рублей за доллар. Премия банка за опцион составляет 2% от сделки (0,58 рубля с доллара). Какова в данном случае будет опционная стратегия?

Продавая пут, банк дает право покупателю опциона продать, а на себя накладывает обязательство купить 1 млн. долларов США по курсу 29,00 рублей. Реально для банка с учетом полученной премии курс покупки будет составлять:

29,00 - 0,58 = 28,42 руб. за доллар

Следовательно, при курсе доллара 28,42 руб. и реализации опциона банк сработает «в ноль»: убытки от падения курса покроются премией. При падении курса доллара ниже этой отметки, банк терпит прямые и неограниченные (смотря насколько упадет доллар) убытки. При росте же курса доллара выше 28,42 рублей. банк получает прибыль, ограничиваясь максимумом в 0,58 руб. с доллара при курсе 29,00 руб. При дальнейшем росте курса, на что и рассчитана данная стратегия, опцион не будет реализован (так как цена покупки на валютном рынке будет выше 29,00, которые предлагает банк), и банк останется при своих премиальных (рис. 2):

0,58 ґ 1 млн. = 580 000 руб.

Рис. 2. Опционная стратегия продавца опциона на продажу

Коротко стратегии опционов типа колл и пут можно выразить следующим образом:

- стратегия покупателя колла определяется тем, что, имея право купить валюту сделки, в случае ее роста он имеет потенциально неограниченную прибыль. В то же время, при падении курса валюты сделки риск возможных потерь ограничивается стоимостью опциона (премией);

- стратегия продавца колла заключается в том, что при росте курса валюты сделки его риск (получения убытка) неограничен. Если же опцион не приводится в действие (при падении курса валюты сделки), продавец обеспечивает себе фиксированную прибыль в размере премии;

- стратегия покупателя пута состоит в том, что имея право продать валюту сделки, он имеет неограниченную прибыль при ее падении. При росте курса валюты сделки его потери ограничиваются выплаченной премией;

- стратегия продавца пута нацелена на то, что будучи обязанным купить валюту сделки при реализации опциона (в случае падения курса валюты сделки), он обеспечивает себе фиксированную прибыль в размере премии, если опцион не реализуется (в случае роста курса валюты сделки).[4]

3. Временной опцион

Этот опцион предоставляется банком клиенту и заключает в себе право клиента в любой момент до определенной даты купить или продать валюту по определенному курсу. Этому виду опциона исторически предшествовала стеллажная операция с целью одновременного проведения спекулятивных сделок в расчете на повышение и понижение курса валюты. Такой опцион, предоставляемый банком клиенту, является опционом в отношении периода времени, когда будет осуществлена поставка валюты, и такая сделка должна быть исполнена до оговоренного срока. По этой операции плательщик премии имеет право потребовать досрочного исполнения опциона по заранее зафиксированному курсу.[5]

Таким образом, участник сделки платит премию за право выбрать наиболее выгодный текущий курс для конверсии валюты, полученной в результате опционной сделки. В данном случае премия не играет роли отступного, поскольку в период срока опциона отказаться от исполнения сделки нельзя. При исполнении сделки контрагенты уточняют, кто из них выступит в роли продавца, а кто - покупателя. Затем один из них, уплатив премию другому, совершает сделку купли-продажи. Эта сделка тем выгоднее для участников, чем больше колебания курсов валюты.

Как и фьючерсы, опционы могут заключаться не только на покупку и продажу валюты, но и на дисконт между курсом форвард и будущим курсом спот и на процент изменения валютного курса. Обычно для страхования риска по операциям с опционом банки осуществляют комбинированную схему: продажа колла + покупка пута, продажа пута + покупка колла. В последнее время популярность валютных опционов растет, и они используются все шире, несмотря на дороговизну и отсутствие обращаемости внебиржевых опционов. Все крупные банки стремятся активно продавать их своим клиентам.

3. Система валютного курса

Золотой стандарт — международная валютная система, основанная на официальном закреплении странами золотого содержания в единице национальной валюты с обязательством центральных банков покупать и продавать национальную валюту в обмен на золото.

Золотой стандарт в международной валютной системе существовал дважды — с 1880 по 1914 г., и с 1925 по 1931 г.

Поскольку золотое содержание каждой валюты было зафиксировано, валютные курсы также были фиксированными, что называлось монетным паритетом. Валютные курсы могли колебаться вокруг монетного паритета в рамках золотых точек на размер стоимости пересылки золота, эквивалента одной единицы иностранной валюты, между двумя денежными центрами. В пределах золотых точек валютный курс определялся на основе спроса и предложения. В случае если в результате обесценения валютный курс выходил за рамки золотых точек, начинался отток золота из страны, что возвращало курс на место. Размер оттока золота составлял отрицательное сальдо платежного баланса. Рост курса сдерживался притоком золота, который равнялся положительному сальдо платежного баланса страны. Фиксированная система валютных курсов при золотом стандарте означала, что страны были не в состоянии контролировать свою денежную массу при дефиците платежного баланса, денежная масса сокращалась, что вызывало падение цен, стимулируя экспорт и сокращая импорт до тех пор, пока баланс не восстанавливался. При положительном сальдо платежного баланса происходила обратная корректировка. Тем самым при золотом стандарте дефицит платежного баланса покрывался золотом. Поскольку золотые резервы стран были ограничены, любые дисбалансы должны были исправляться быстро.[6]

Другие рефераты на тему «Банковское, биржевое дело и страхование»:

- Депозитарная деятельность коммерческого банка - современное состояние и перспективы

- Развитие кредитной кооперации в Германии

- Банковский мониторинг порядка организации работы по противодействию легализации (отмыванию) доходов и финансированию терроризма

- Банковские риски и методы их регулирования

- Депозитная политика банков и пути ее совершенствования на современном этапе