Ассотимент и анализ качества бутилированной воды

Липецкая минеральная вода характеризуется как вода малой минерализации, хлоридно-сульфатно-натриевая слабощелочная. Ее минерализация –4,1 г на литр, вода слабощелочная (pH – 7,6), температура на изливе – 12°С.

Основным показание к внутреннему применению липецких вод являются гастриты, колиты, гепатиты, холециститы, язвенная болезнь, нарушение обмена веществ. Вода изменяет деятельность пищев

арительной системы, мягко стимулирует секреторную и моторную функции органов пищеварения.

Бутилированная минеральная и родниковая вода пользуется большим спросом в больших городах. Родники и скважины, из которых добывается эта вода должны располагаться вдали от городских подземных коммуникаций, свалок и других источников заражения, а химический состав воды должен регулярно контролироваться санитарной службой.

Качество натуральной питьевой воды в значительной степени зависит от качества источника этой воды, технологии очищения и дезинфекции питьевой воды. Следует помнить, что родниковая вода, полученная из-под земли, также с высокой вероятностью может оказаться загрязнённой. Если вода прозрачная и приятная на вкус, это ещё не означает, что она пригодна в питьевых целях и для приготовления пищи. По результатам исследований Военной медицинской академии, только 4% природных источников воды России соответстуют питьевым нормативам СанПин 2.1.4.1116 – 02 «Питьевая вода. Гигиенические требования к качеству воды, расфасованной в емкости. Контроль качества».

9. Общий обзор рынка потребления бутилированной воды

По оценке компании Palma Consulting, в 2001 году объем потребления бутилированной минеральной воды в России составил немногим более 1,6 млрд. литров, из которых более половины – около 900 млн. литров пришлось на питьевую воду. Импортно-экспортные операции осуществлялись преимущественно в отношении лечебных и лечебно-столовых вод.

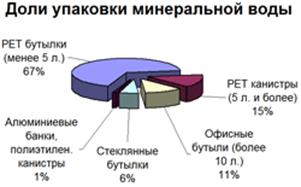

Рис. 1

Так, в 2008 году экспорт минеральных вод превысил импорт на треть (45 млн. литров против 33 млн. литров соответственно), причем около 90% импортных поставок осуществила Грузия.

В 2012 году ожидается увеличение объемов потребления до 2,0-2,1 млрд. литров минеральной воды, в основном, за счет питьевых и столовых вод. Несложно посчитать, что в 2001 году среднедушевое потребление бутилированной минеральной воды в России составило немногим более 10 литров на человека, что в 8-12 раз меньше уровня потребления в развитых странах.

Рост емкости рынка в 2008 году оценивался в 21-22%, в 2009 – 26-28%, а в этом году прогнозируется увеличение роста до 30% и выше. Число отечественных производителей минеральной воды в этом году превысит 450 компаний (что показательно, на этот рынок начинают выходить крупные национальные бренды – например, компании «Вимм-Билль-Данн» и «Балтика»»). Из существующих сегодня ботлеров более половины расположены в Центральном и Южном федеральных округах.

На текущий момент, доля минеральной воды, расфасованной в «офисные» бутыли, емкостью 12-19 литров, составляет 11% рынка; канистры, емкостью 5 и более литров – 15%; PET-бутылки, емкостью менее 5 литров – 67%; стеклянные бутылки – 6%; алюминиевые банки и емкости из других материалов – менее 1%.

Тип упаковки, как правило, определяет характер ее содержимого: в емкости из PC и PET больших объемов (5 литров и более) фасуется негазированная питьевая вода; в стеклянную тару разливаются, в основном, лечебные и лечебно-столовые воды; алюминиевые банки пока экспериментально используются только для газированной питьевой воды.

9. Упаковка питьевой воды

Производство PET-упаковки в России началось в 1996 году, а до этого времени ее доставляли из-за границы (Польши, Австрии и др.).

Причем поскольку в первой половине 90-х годов у ботлеров еще не было собственного выдувного оборудования, то из Европы вагонами поставлялись уже выдутые пустые бутылки.

Достаточно скоро, подсчитав свои потери на транспортировке тары, производители воды обзавелись собственным выдувным оборудованием и стали приобретать гораздо меньшие по размерам заготовки для бутылок – преформы, правда, опять же импортного происхождения.

И только с 1996 года российские предприниматели решились инвестировать средства в производство PET-преформ и конкурировать с импортной продукцией по цене и качеству.

На сегодняшний день существует немногим более 50 отечественных производителей PET-преформ, причем около 20 из них производят тару исключительно для собственных нужд – розлива напитков. Крупнейшими профессиональными отечественными производителями PET-преформ с долей рынка более 10% и широким весовым ассортиментом продукции можно назвать компании «Европласт», «Итера ПЭТ» и «Ретал». Доля импортной PET-упаковки оценивается в 5-7%, причем большая часть этой тары приходится на готовую продукцию – воду.

Если до 2000 года рост емкости рынка PET-тары составлял более 20%, то в 2012 ожидается естественный рост рынка в 14-16%. Другими словами, рост емкости всего рынка PET-тары наполовину обеспечивается за счет роста рынков питьевой и минеральной воды, занимающих 22-24% в общей структуре потребления PET-емкостей.

Широкая популярность тары из PET для минеральной воды объясняется многими факторами: это хорошие физические характеристики, удобство многократного использования бутылки, но главное, что играет роль при выборе тары ботлером – низкая удельная стоимость упаковки по сравнению с алюминием и стеклом. Поскольку очень часто стоимость упаковки сравнима по цене с содержимым бутылки, то для потребителя наиболее важным фактором при выборе по сути, одного и того же продукта, становится цена.

Тем не менее, существует определенная потребительская аудитория, для которой единственно значимым является престижность потребляемой воды. В теории, чтобы создать «брендовый» продукт для такой целевой аудитории, производитель должен как минимум иметь известную торговую марку и оригинальную по дизайну или материалу упаковку. Поэтому для позиционирования питьевой воды в категории «premium» некоторые отечественные ботлеры начинают продвижение бренда с использования стеклянных бутылок эксклюзивной формы.

Поскольку количество таких ботлеров невелико (по нашим оценкам, немногим более 10 компаний), то конкуренция на рынке престижной воды отечественного происхождения очень незначительна и находится в зачаточном состоянии. Хотя большая часть эксклюзивной и сувенирной стеклотары для воды до сих пор импортируется, отечественные производители тары также стали больше обращать внимание на дорогую и, соответственно, более доходную упаковку.

Общая ситуация, сложившаяся на российском рынке стеклотары, характеризуется хроническим дефицитом. Несмотря на то, что во второй половине 90-х годов в стеклотарную промышленность резко усилился поток денежных инвестиций (в том числе и зарубежных), на базе которых было введено более 10 линий по производству стеклянных бутылок, ситуация до сих пор не изменилась.