Анализ кредитного рейтинга сельскохозяйственного предприятия (на примере конкретного предприятия)

Применяемые банками методы оценки кредитоспособности заемщиков различны /29/. Но все они содержат определенную систему коэффициентов. В нее входят:

1) коэффициент абсолютной ликвидности;

2) промежуточный коэффициент покрытия;

3) общий коэффициент покрытия;

4) коэффициент финансовой независимости.

Следует иметь в виду, что в разных публикациях наименования указанных коэффи

циентов отличается. Причина этого, по-видимому, состоит в том, что данные категории заимствованы из зарубежных источников и при переводе на русский было допущено их разное словесное оформление. Экономический смысл названных коэффициентов приведен в таблице 12.

Приведенная в таблице 12 информация может быть прокомментирована следующим образом.

Таблица 12 - Система финансовых коэффициентов, применяемых при оценке кредитоспособности заемщиков

| № п/п | Наименование коэффициентов | Экономическое содержание | Варианты названий | Алгоритм и формула расчета | Рекомендуемое значение |

| 1. |

Коэффициент абсолютной ликвидности |

Доля краткосрочных обязательств, покрываемая имеющимися денежными средствами и краткосрочными финансовыми вложениями |

1. Коэффициент абсолютной платежеспособности. 2. Коэффициент абсолютной ликвидности и платежеспособности |

(Денежные средства + Краткосрочные финансовые вложения) : Краткосрочная кредиторская задолженность (стр.260+250) : : (стр.690-640- | 0,2… 0,3 |

| 2. |

Промежуточный коэффициент покрытия |

Доля краткосрочных обязательств, покрываемая деньгами, краткосрочными вложениями и дебиторской задолженностью |

1. Коэффициент промежуточной платежеспособности. 2. Коэффициент быстрой ликвидности |

(Денежные средства + Кратковременные финансовые вложения + Дебиторская задолженность) : : Краткосрочная кредиторская задолженность (стр.290-210) : : (стр.690-640- | 0,7… 0,8 |

| 3. |

Общий коэффициент покрытия |

Степень обеспеченности краткосрочных обязательств оборотными активами |

1. Коэффициент текущей платежеспособности. 2. Коэффициент текущей ликвидности |

Оборотные активы : Краткосрочная кредиторская задолженность (стр.290-216) : : (стр.690-640 | ³ 2 |

| 4. |

Коэффициент финансовой независимости |

Доля активов, сформированных за счет собственного капитала |

1. Коэффициент автономии. 2. Коэффициент собственности. 3. Коэффициент концентрации собственного капитала |

Собственный капитал : Активы стр.490 : 700 | ³ 0,5 |

* В формулах расчета все строки - из формы № 1 бухгалтерского баланса Категория ликвидность (строка 1) понимается как способность клиента банка своевременно погашать свои обязательства. Коэффициенты ликвидности

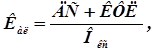

и покрытия характеризуют возможности потенциального заемщика превратить активы в денежные средства для погашения обязательств по пассиву. Сравнение краткосрочных активов с краткосрочными пассивами (текущими обязательствами) показывают, в какой доле краткосрочные обязательства могут быть погашены за счет высоколиквидных активов (абсолютная ликвидность). При этом алгоритм расчета коэффициента абсолютной ликвидности, приведенный вместе с формулой расчета в предпоследней графе таблицы 12, принято определять с помощью формулы:

где Кал - коэффициент абсолютной ликвидности;

ДС - денежные средства;

КФЛ - краткосрочные финансовые вложения;

Окс - краткосрочные обязательства.

Как видно из последней графы таблицы 13, нормативное (рекомендуемое) значение коэффициента находится в пределах 0,2…0,3.

Промежуточный коэффициент покрытия рассчитывается по формуле:

![]()

где Кпл - коэффициент промежуточной ликвидности;

ДЗ - дебиторская задолженность.

Из последней графы таблицы 13 видно, что нормативное значение Кпл = = 0,7…0,8.

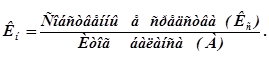

Общий коэффициент покрытия определяется по формуле:

![]()

где Кп - коэффициент покрытия;

ЗЗ - запасы и затраты.

Коэффициент покрытия дает возможность установить, достаточно ли ликвидных активов (т.е. оборотных активов) имеется у заемщика для погашения краткосрочных обязательств (именуемых мобильными пассивами). Считается достаточным, если Кп ³ 2.

Коэффициент финансовой независимости характеризует обеспеченность предприятия собственными средствами для осуществления своей деятельности. Он определяется по формуле:

Оптимальным считают значение Кн ³ 0,5, хотя допускают и меньшее его значение - ³ 0,3.

В зависимости от величины указанных четырех коэффициентов банки распределяют заемщиков на три основных класса кредитоспособности. Полного единства между банками в таких классификациях нет. Но чаще всего такая разбивка выполняется в соответствии с таблицей 13.

Таблица 13 - Один из вариантов распределения заемщиков по классности кредитоспособности

| Коэффициенты | 1-й класс | 2-й класс | 3-й класс |

| Кал | > 0,2 | 0,15-0,2 | < 0,15 |

| Кпл | > 0,8 | 0,5-0,5 | < 0,5 |

| Кп | > 2,0 | 1,0-2,0 | < 1,0 |

| Кн | > 0,6 | 0,4-0,6 | < 0,4 |