Особенности кредитования физических лиц за рубежом и в России

Условия выдачи кредитов дифференцируются в зависимости от величины капитала заемщика, его связей с банком. Более обеспеченным заемщикам, имеющим длительные тесные связи с банками, кредиты предоставляются на более значительные сроки, без обеспечения, из более низкого процента. Обычно банки периодически устанавливают и публикуют минимальную первичную, или базовую, ставку - ставку по необеспеченны

м краткосрочным ссудам первоклассным заемщикам. По различным категориям заемщиков ставки устанавливаются на несколько пунктов выше базовой.

Высокие темпы инфляции в середине 70-х годов привели к распространению такой техники банковского кредитования, при которой снижается кредитный риск. Это прежде всего так называемые ролловерные (от англ. rollover - возобновление), или возобновляемые, кредиты. Они представляют собой разновидность средне и долгосрочных кредитов, предоставляемых по "плавающим" процентным ставкам, которые пересматриваются через обусловленные в кредитном соглашении сроки (обычно три - шесть месяцев) согласно текущим рыночным ставкам по краткосрочным кредитам. При согласовании между участниками кредитного соглашения общего срока кредита период его использования делится на временные отрезки (субпериоды), для каждого из которых устанавливается вновь процентная ставка. Хотя ролловерные кредиты устанавливаются на средние сроки, их выписка осуществляется на короткие сроки, после чего кредит возобновляется, и так до тех пор, пока не истечет общий срок кредита. Периодические пересмотры процентной ставки снижают риск банковских убытков от повышения ставок по краткосрочным депозитам, которые являются основным источником средств для среднесрочных кредитов.

Уменьшение кредитного риска обеспечивают синдицированные, или консорциальные, кредиты. Так называются кредиты, предоставляемые двумя или более банками одному заемщику. Предоставляя такой кредит, банки объединяют на срок свои средства, образуя синдикат. В соответствии с заключаемым соглашением каждый банк берет на себя обязательство предоставить в определенных размерах средства для общего кредита. Синдицированные кредиты могут предоставляться также не синдикатом, а отдельным банком, который после заключения соглашения с заемщиком привлекает другие банки, выдавая им так называемые сертификаты участия. Коллективная организация кредитов позволяет распределить риск каждого банка, а также увеличить объем кредита [38. C. 125].

Кроме вышеуказанных форм кредита распространенными являются также

- ссуды под недвижимость (под закладную);

- ссуды под ценные бумаги;

- потребительские.

При анализе зарубежного опыта кредитования можно сделать вывод, что самые перспективные виды кредита (ипотечное, вексельное, пластиковые карточки) и методики анализа кредитоспособности ссудозаемщиков уже широко применяются в учреждениях Сберегательного банка. Так что Сберегательный банк приблизительно стоит на одной ступени развития вместе с зарубежными банками.

1.4 Пути совершенствования организации кредитования

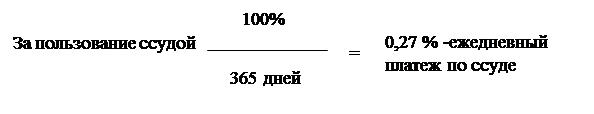

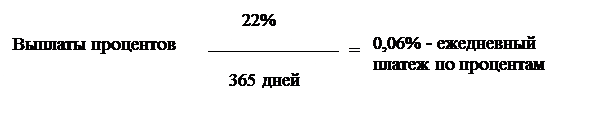

В условиях рыночной экономики возрастает роль внутренних и внешних факторов, способных вызвать у заемщика финансовые затруднения, которые повлекут за собой возникновение просроченной задолженности. С целью уменьшения риска невыполнения клиентом условий кредитного договора, Сбербанк осуществляет контроль за целевым использованием выданных денежных средств, движения товара и денег, изменением финансового положения заемщика, надежностью хранения заложенного имущества в течении всего срока действия договора. И все-таки эта работа не дает полной гарантии выполнения партнерами своих обязательств. Возникают ситуации несвоевременных платежей процентов за пользование кредитом, непогашения основного долга. Кредитным договором Сберегательного банка предусмотрены экономические санкции за невыполнение условий кредитного договора. В случае использования кредита на цели, несоответствующие кредитному договору, уплатить банку штраф в размере 1,0 % за каждый день, начисленных на сумму, использованную не по целевому назначению, до полного ее погашения. Приблизительно рассчитаем эффективность этой санкции. Если ссудозаемщику выдали кредит под 22 % годовых, то сумма в процентах от размера платежа на каждый день составит:

Итого: ссудозаемщик ежедневно платит за пользование ссудой с учетом процентов ежедневно

0,27% + 0,06% = 0,33%

Если применить к нему штрафные санкции в размере 1 % в день за нецелевое использование, то получим:

0,33% + 1% = 1,33 %

0,33

Эффективность от применяемых санкций: Эф = -------- = 0,25 раза

1,33

Можно сделать вывод, что эффективность от применяемых санкций возрастет в 0,25 % раза по сравнению с платежом без санкций. В случае несвоевременного перечисления установленной процентной ставки за предоставленный кредит клиент уплачивает Сбербанку неустойку в размере 0,18 % от суммы неуплаченных процентов за каждый день просрочки платежа. В случае несвоевременного погашения основного долга по кредиту заемщик уплачивает неустойку из расчета 0,18 % от суммы просроченной задолженности за каждый день просрочки платежа. Если посчитать эффективность от этой санкции, получится:

0,33 % + 0,18 % = 0,51%

Такова сумма платежа с учетом санкций банка за просроченную задолженность. Она больше и поэтому эффективнее по сравнению с платежом по графику. Если у физического лица возникли сложности в оплате кредита не по его вине (например, не выплачивается заработная плата или происходят регулярные ее задержки), ссудозаемщик может получить отсрочку в погашении платежа по ссуде сроком на 3 месяца без штрафных санкций, если предоставит справку с места работы о невыплате заработной платы или об его сокращении. По истечении этих 3 месяцев пролонгации договора ссудозаемщик обязан внести всю сумму согласно графику единовременно. Кроме того кредитным договором в системе Сберегательного банка предусмотрено право банка досрочно расторгнуть договор с взысканием с заемщика выданной суммы кредита с начислением процентов за пользование им, в том числе путем обращения взыскания на обеспечение, при наличии:

- образования необеспеченной задолженности;

- нецелевым использованием кредита;

- просроченной задолженности и неуплаченных процентов, более трех месяцев [25. C. 72].

Роль кредита характеризуется результатами его применения для экономики и для населения в частности, а также особенности методов, с помощью которых эти результаты достигаются. Применяемые в кредитовании методы в значительной мере обусловливаются возвратностью кредита и платным предоставлением средств. Это повышает ответственность и усиливает заинтересованность участников кредитных операция, побуждая их к целесообразному предоставлению и использованию заемных средств.

Предоставляемый банком кредит влияет на процессы реализации и потребления продукции, расширяя возможности населения по удовлетворению разнообразных потребностей. Следовательно, совершенствуя методы, обеспечивающие возвратность кредита, необходимо также разнообразить виды кредита, обеспечивая его доступность для населения. Немалое значение в совершенствовании кредитных отношений имеет привлечение средств для выполнения кредитных операций.