Оценка финансового состояния предприятия

На изменение структуры актива баланса повлияло, главным образом, изменение суммы долгосрочных активов.

Изменения в составе долгосрочных активов в анализируемом периоде связаны с изменением следующих составляющих:

- сумма основных средств в анализируемом периоде увеличилась на 2 530,00 тыс. руб., или на 0,18%;

- величина нематериальных активов уменьшилась на 865,00 тыс. руб. или на 3

,63%;

- сумма долгосрочных инвестиций увеличилась на 1 259 258,00 тыс. руб. или на 59,91%;

- сумма незавершенных инвестиций уменьшилась на 40 631,00 тыс. руб. или на 69,02%.

Уменьшение величины нематериальных активов за последний период говорит об отсутствии инновационной направленности деятельности предприятия.

Увеличение долгосрочных инвестиций, если они направлены на увеличение основных средств, может считаться положительным моментом и это увеличение произошло в анализируемом периоде .

В составе текущих активов произошли следующие изменения:

- сумма денежных средств увеличилась в рассматриваемом периоде на 13 543,00 тыс. руб. или на 37,88%;

- величина краткосрочной дебиторской задолженности уменьшилась на 590 352,00 тыс. руб. или на 13,14%;

- величина товарно-материальных запасов увеличилась на 179 300,00 тыс. руб. или на 11,62%;

- величина расходов будущих периодов уменьшилась на 2 124,00 тыс. руб. или на 2,37%;

- сумма прочих текущих активов увеличилась на 60 380,00 тыс. руб. или на 174,39%.

Доля оборотных активов в структуре имущества предприятия изменилась в рассматриваемом периоде на -8,37% и составила 54,74%.

Увеличились остатки денежных средств, что может свидетельствовать о нерациональной финансовой политике предприятия.

2.2 Финансовая устойчивость предприятия

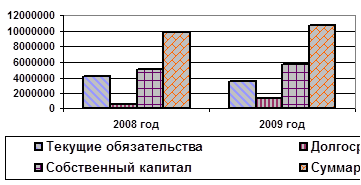

Формирование имущества предприятия может осуществляться как за счет собственных, так и за счет заемных средств, значения которых отображаются в пассиве баланса. Для определения финансовой устойчивости предприятия и степени зависимости от заемных средств необходимо проанализировать структуру пассива баланса (рисунок 2).

Рисунок 2 - Структура пассива баланса, тыс. руб.

На конец анализируемого периода доля собственного капитала, основного источника формирования имущества предприятия, в структуре пассивов увеличилась и составила 53,57%. При этом коэффициент соотношения суммарных обязательств и собственного капитала на протяжении анализируемого периода имел тенденцию к падению и уменьшился на 0,02, составив 0,89. Это может свидетельствовать об относительном повышении финансовой независимости предприятия и снижении финансовых рисков.

В абсолютном выражении величина собственного капитала увеличилась на 600 627,00 тыс. руб., т.е. на 11,71%. Проанализируем, какие составляющие собственного капитала повлияли на это изменение:

- нераспределенная прибыль увеличилась на 600 627,00 тыс. руб., или на 17,48%;.

В структуре собственного капитала на конец анализируемого периода удельный вес:

- акционерного капитала составил 11,91%;

- добавочного капитала составил 14,69%;

- резервов и фондов составил 2,98%;

- нераспределенной прибыли составил 70,42%;

Сумма долгосрочных обязательств на конец анализируемого периода увеличилась на 189,44% и составила 1 407 054,00 тыс. руб.

Величина текущих обязательств в анализируемом периоде составила 3 560 670,00 тыс. руб. и уменьшилась на 15,25%.

Уменьшение текущих обязательств связано с изменением следующих составляющих:

- сумма краткосрочных займов составила 2 150 670,00 тыс. руб. и уменьшилась на 26,62%;

- сумма кредиторской задолженности составила 1 398 405,00 тыс. руб. и увеличилась на 12,26%;

- сумма прочих текущих обязательств составила 11 595,00 тыс. руб. и уменьшилась на 52,74%.

Анализ структуры финансовых обязательств говорит о преобладании краткосрочных источников в структуре заемных средств, что является негативным фактором, который характеризует неэффективную структуру баланса и высокий риск утраты финансовой устойчивости.

Сокращение краткосрочных источников в структуре заемных средств в анализируемом периоде является позитивным фактором, который свидетельствует об улучшении структуры баланса и понижении риска утраты финансовой устойчивости.

В структуре кредиторской задолженности на конец анализируемого периода удельный вес:

- счетов и векселей к оплате составил 66,55%;

- налогов к оплате составил 23,17%;

- дивидендов к выплате составил 0,44%;

- прочей кредиторской задолженности составил 9,83%.

Сопоставление сумм дебиторской и кредиторской задолженности на начало анализируемого периода предприятие дебиторская задолженность превышала кредиторскую, т.е. предприятие имело активное сальдо.

На конец анализируемого периода предприятие имело активное сальдо задолженности, т.е. предприятие имеет возможность предоставлять дебиторам кредит, превышающий средства, полученные в виде отсрочек платежей кредиторам.

Коэффициент автономии (финансовой независимости), определяющий степень независимости предприятия от внешних источников финансирования и характеризующий долю собственных средств в балансе, увеличился в анализируемом периоде с 0,523 и до 0,529 (рекомендуемый интервал значений с 0,5 до 0,8) или на 1,31%. Рост коэффициента говорит о повышении финансовой устойчивости предприятия (таблица 1).

Таблица 1 - Показатели структуры капитала

|

2008 год |

2009 год |

Прирост |

Прирост,% | |||

|

Коэффициент финансовой независимости (EQ/TA) |

0,5226 |

0,5294 |

0,0068 |

1,31 | ||

|

Суммарные обязательства к активам (TD/TA) |

0,4775 |

0,4706 |

-0,0068 |

-1,43 | ||

|

Суммарные обязательства к собственному капиталу (TD/EQ) |

0,9137 |

0,8890 |

-0,0247 |

-2,70 | ||

|

Долгосрочные обязательства к активам (LTD/TA) |

0,0495 |

0,0923 |

0,0428 |

86,35 | ||

|

Долгосрочные обязательства к внеоборотным активам (LTD/FA) |

0,1342 |

0,2237 |

0,0895 |

66,65 | ||

|

Коэффициент покрытия процентов (TIE), раз |

4,0646 |

2,1022 |

-48,28 | |||

Другие рефераты на тему «Финансы, деньги и налоги»:

Поиск рефератов

Последние рефераты раздела

- Оценка и прогнозирование инвестиционного рынка

- Анализ финансового состояния предприятия

- Анализ современного рынка электронных денег в России

- Актуальные проблемы внешнего долга

- Анализ государственных финансов Удмуртской республики 2006-2009 гг.

- Анализ ликвидности баланса и платежеспособности предприятия

- Анализ и распределение финансовых средств