Лизинг, как метод финансирования производства

На+(1-На*Т/2)Q*СТк+р > 0, это неравенство можно преобразовать:

![]() Q>0.(9),

Q>0.(9),

На ≤![]() .

.

Для подстановки в неравенство можно принять наибольшее значение На=1/Т, получим:

![]() и

и ![]() (10).

(10).

Это неравенство всегда верно, т.к.:

![]() .(11),

.(11),

Если Q = 0, то а > 0 при любых значениях На, Т, Q, СТк и р.

При расчете КВ в процентах от среднегодовой стоимости имущества а > 0, если

На+(1-На*Т/2)(QСТк+СТв)>0.(12),

Аналогично доказывается, что это неравенство верно при любых значениях На, Т, Q, СТк и р.

Следовательно, независимо от способа расчета значения КВ, ЛП всегда будет прямо пропорционально БС.

На пятом этапе производится расчет эффективности лизинговой операции. Одним из первых рассматривается показатель ожидаемой прибыли от реализации проекта. При этом имеется в виду прибыль, остающаяся в распоряжении предприятия после уплаты налогов и обязательных отчислений в резервный фонд, т.е. свободная переде от обязательств перед государством.

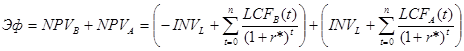

Чтобы оценить экономический эффект лизинга относительно прямого кредитного финансирования необходимо сложить значения чистой текущей стоимости арендного финансирования лизингодателя (NPVВ) и арендатора (NPVА).

(1)

(1)

где:

NPV - чистая текущая стоимость арендного финансирования;

INVL - сумма арендного финансирования;

t - период времени в котором производится расчет;

LCFА (t) - поток арендной задолженности арендатора в период t;

LCF в (t) - поток арендной задолженности лизингодателя в период t.

r* - скорректированная ставка кредитного финансирования; n - продолжительность (срок лизинга).

Для оценки экономической эффективности лизинга с учетом налогового щита используется CF:

![]() (13),

(13),

где AZ, AR – чистый денежный приток и отток капитала соответственно.

Для лизингополучателя лизинг приемлем, когда стоимость финансовой аренды не выше стоимости банковского кредита, и не выше стоимости покупки:

NPV лизинг > NPV кредит(14),

NPV лизинг > NPV покупка(15).

Лизингодатель получит доход по сделке, если NPV≥0, т.е. если начальное кредитное финансирование и суммарный поток арендной задолженности превысят сумму начального арендного финансирования и все потоки кредитной задолженности.

Системный подход основывается на максимизации суммарных денежных потоков лизингодателя и лизингополучателя [6]:

NPV лизингополучателя + NPV лизингодателя → max

![]() ≥0, проект эффективен,

≥0, проект эффективен,

Если NPV лизингополучателя / лизингодателя

<0, проект неэффективен.

Лизинг можно сравнивать и с кредитным, и с банковским финансированием. Прямое кредитное финансирование сравнимо с лизинговым, но они различны по свей структуре. Лизинговая операция состоит из двух этапов: приобретение лизингодателем активов и непосредственно сдача актива в аренду. Прямое кредитное финансирование осуществляется в один этап. В сравнительном анализе рассматриваются как минимум 3 взаимосвязи. При этом общая схема упрощается, т.к. продавец лизингового имущества рассматривается и как кредитор. Из вышеперечисленного выводится формула определения лучшего варианта приобретения средств механизации:

ΔЭф = Эфл – Эф → max(17),

где Эфл – эффективность функционирования лизингуемого оборудования;

Эф – эффективность функционирования аналогичного приобретенного оборудования на нелизинговой основе [3].

Лизинг приемлем для арендатора, когда он получает в начале сделки большее финансирование, имея в последующем ту же сумму обязательств, что и по кредиту.

2.2 Сравнительный анализ эффективности кредита и лизинга для приобретения основных средств

Объектом данного исследования выступило новосибирское предприятие ЗАО «Новосибирскэнергоспецремонт» (ЗАО «НЭСР»).

ЗАО «Новосибирскэнергоспецремонт» создано 1 октября 2002г. и вошло в состав ОАО Э и Э «Новосибирскэнерго». Численность рабочих более 1200 человек.

В состав ЗАО «Новосибирскэнергоспецремонт» входят ТЭЦ-2,3,4,5. В структуре предприятия находятся 5 управлений: управление кап. ремонта и кап. строительства, управление вспомогательного производства, управление монтажных работ, управление технического обслуживания зданий и сооружений и управление по производству строительных материалов.

По мере устаревания средств механизации встал вопрос о приобретении основных средств. Предприятие столкнулось с проблемой выбора одного из трех вариантов финансирования: использование собственных средств, финансирование за счет банковского кредита, или приобретения техники по лизингу.

Таблица 1 Сравнение лизинга с другими вариантами финансирования

|

Рассматриваемый фактор |

Вариант финансирования инвестиционного проекта | ||

|

Собственные средства |

кредит |

лизинг | |

|

1 Высокая вероятность приобретения единовременного необходимого имущества (наличие достаточного свободного количества денежных средств) |

Нет |

Да |

Да |

|

2 Необходимость привлечения значительных объемов собственных средств на реализацию проекта |

Да |

Нет |

Нет |

|

3 Отнесение на себестоимость затрат, связанных с реализацией инвестиционного проекта |

Нет |

Нет |

Да |

|

4 Возможность применения в отношении приобретаемого имущества ускоренной амортизации с коэффициентом до 3 |

Нет |

Нет |

Да |

Был проведен сравнительный анализ и выявлены следующие преимущества по сравнению с другими вариантами инвестирования:

А) законодательно – налоговые определены законом «О финансовой аренде (лизинге)» от 29.10.1998 г. № 164 ФЗ в редакции федерального закона от 29.01.02 № 10 – ФЗ и заключаются в следующем: лизингополучателю разрешается относить лизинговые платежи к производственным и/или реализационным расходам. Так в общую сумму лизинговых платежей входят: затраты лизингодателя по приобретению и передаче предмета лизинга лизингополучателю, доход и затраты лизингодателя по дополнительным услугам.

Другие рефераты на тему «Финансы, деньги и налоги»:

Поиск рефератов

Последние рефераты раздела

- Оценка и прогнозирование инвестиционного рынка

- Анализ финансового состояния предприятия

- Анализ современного рынка электронных денег в России

- Актуальные проблемы внешнего долга

- Анализ государственных финансов Удмуртской республики 2006-2009 гг.

- Анализ ликвидности баланса и платежеспособности предприятия

- Анализ и распределение финансовых средств