Формирование и управление инвестиционным портфелем

Зная ожидаемую доходность портфеля, который соприкоснулся с кривой безразлия, мы можем определить два так называемых "угловых" портфеля, с ожидаемыми доходностями, окружающими наш оптимальный портфель (ПортО), т.е. надо найти ближайший портфель, имеющий ожидаемую доходность выше оптимального (ПортВ) и ближайший портфель, имеющий ожидаемую доходность ниже (ПортН). ПортфельВ имеет ожида

емую доходность 1.85%, ПортфельН ожидаемую доходность 1.7%

Используя значения ожидаемых доходностей можно определить и состав оптимального портфеля. Для этого воспользуемся формулой (4):

ПортО= (ПортВ*Y)+(ПортН*(1-Y)), (4)

где Y доля ПортВ,

1 - Y - доля ПортН в составе оптимального портфеля.

1.83 = (1.85*Y)+(1.7*(1-Y)). Решая это уравнение, получим Y = 0.87. Это означает, что оптимальный портфель состоит на 87% из портфеля с ожидаемой доходностью выше оптимального (ПортфельВ) и на 13% из портфеля, с ожидаемой доходностью ниже оптимального (ПортфельН) [24].

Заключение

Внимание, которое уделяется портфельным инвестициям, вполне соответствует радикальным изменениям, произошедшим во второй половине двадцатого столетия в экономике промышленно развитых стран. На месте отдельных изолированных региональных финансовых рынков возник единый международный финансовый рынок. К традиционному набору «основных» финансовых инструментов (иностранная валюта, государственные облигации, акции и облигации корпораций) добавился постоянно расширяющийся список новых «производных» инструментов, таких как депозитарные расписки, фьючерсы, опционы, варианты, индексы, свопы. Эти инструменты позволяют реализовать более сложные и тонкие стратегии управления доходностью и риском финансовых сделок, отвечающие индивидуальным потребностям инвесторов, требованиям управляющих активами, спекулянтов и игроков на финансовом рынке.

Обстоятельства, в которых находятся инвесторы, различны, поэтому портфели ценных бумаг должны составляться с учетом таких различий. При этом определяющими факторами являются допустимый уровень риска и период инвестирования, которые зависят от предпочтений конкретного инвестора. Необходимо учесть и другие факторы, включая вопросы налогообложения и законодательного регулирования [20].

Список используемой литературы

1. Банковское дело: Учебник / под ред. Г.Г. Коробовой. – М.: Экономистъ, 2004. с. 402-404.

2. Барыкин С.Е. Формирование оптимального портфеля производственных инвестиций энергетического объединения: Дис. канд. экон. наук: СПб., 2000.

3. Бланк И.А. Управление финансовыми рисками. – К.: Ника-Центр, 2005.

4. Бочаров В.В. Инвестиционный менеджмент. – СПб: Питер, 2000.

5. Брайен Дж., Шристава С. Финансовый анализ и торговля ценными бумагами. - М.: Дело ЛТД, 2000.

6. Булгаков Ю.В. Выбор варианта рискового портфеля // Менеджмент в России и за рубежом №4, 2000.

7. Ван Хорн Дж.К. Основы управления финансами: Пер. с англ. / Гл. ред. серии Я.В. Соколов. – М.: Финансы и статистика, 2003.

8. Дружинин Г.В. Методы оценки и прогнозирования качества. – М.: Радио и связь, 1982.

9. Евстигнеев В. Резервные требования: механизм стабилизации рынка портфельных инвестиций // Мировая экономика и международные отношения, 2001, № 10, с. 58-62.

10. Игонина Л.Л. Инвестиции: Учеб. пособие, М.: Юристъ, 2002.

11. Инвестиции. Организация управления и финансирование. Учебник для ВУЗов. Издание 2. / Игошин Н.В. - ЮНИТИ, 2002.

12. Инвестиции: Учебник для вузов. / В. Бочаров - СПб: Питер, 2003.

13. Инвестиционная политика: учеб. пособие / под ред.Ю.Н. Лапыгина - М.: Кнорус, 2005.

14. Ковалев В.В. Введение в финансовый менеджмент. – М.: Финансы и статистика, 2000.

15. Липсиц И.В., Косов В.В. Экономический анализ реальных инвестиций: учебник. - М.: Магистр, 2007.

16. Макарова В.И. Организация и финансирование инвестиций: Учебно-практическое пособие. - Тольятти: ВУиТ, 2005.

17. Организация инвестиционной и инновационной деятельности. / К. Янковский, И. Мухарь - СПб: Питер, 2001.

18. Пайк Р., Нил Б. Корпоративные финансы и инвестирование. – 4-е изд. / Пер. с англ. – СПб.: Питер, 2006.

19. Савчук В.П. Бюджет капитала и финансовое обоснование инвестиционного проекта. Киев, 2004.

20. Сергеев М. Формируем инвестиционный портфель //Личные Деньги, 05.10.2004.

21. Четыркин Е.М. Финансовый анализ производственных инвестиций. – М.: Дело, 1998.

22. Шапкин А.С., Шапкин В.А. Теория риска и моделирование рисковых ситуаций: Учебник. – М.: Издательско-торговая корпорация «Дашков и К°», 2005.

23. Шарп У.Ф., Александер Г.Д., Брейли Д.В. Инвестиции: Пер. с англ. – М.: Инфра-М, 2000.

24. http://www.finam.ru/

25. http://www.micex.ru/

26. http://www.forexpf.ru/

27. http://www.rts.ru/

28. http://www.rbc.ru/companies/micex.shtml

29. http://www.economy.samregion.ru/

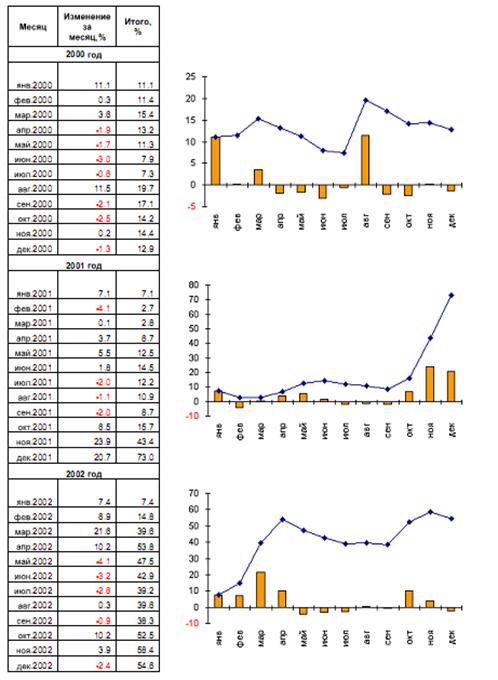

Приложение 1

Внутригодовые результаты инвестирования с 2000 по 2002 гг.

Приложение 2

Внутригодовые результаты инвестирования в процентах

|

Год |

янв |

фев |

мар |

апр |

май |

июн |

июл |

авг |

сен |

окт |

ноя |

дек |

Итого |

|

2000 |

11,1 |

0,3 |

3,8 |

-1,9 |

-1,7 |

-3,0 |

-0,8 |

11,5 |

-2,1 |

-2,5 |

0,2 |

-1,3 |

12,9 |

|

2001 |

7,1 |

-4,1 |

0,1 |

3,7 |

5,5 |

1,8 |

-2,0 |

-1,1 |

-2,0 |

8,5 |

23,9 |

20,7 |

73,0 |

|

2002 |

7,4 |

8,9 |

21,8 |

10,2 |

-4,1 |

-3,2 |

-2,8 |

0,3 |

-0,9 |

10,2 |

3,9 |

-2,4 |

54,8 |

|

2003 |

-2,3 |

18,9 |

4,9 |

8,4 |

7,2 |

2,9 |

-4,2 |

10,9 |

0,4 |

10,1 |

-0,9 |

1,0 |

88,3 |

|

2004 |

3,8 |

4,4 |

1,8 |

0,2 |

-2,8 |

-1,5 |

-2,1 |

5,2 |

11,4 |

15,7 |

-4,8 |

-1,5 |

35,3 |

|

2005 |

-0,2 |

10,7 |

-7,8 |

-1,2 |

-2,8 |

7,8 |

8,7 |

11,7 |

14,2 |

-33 |

5,8 |

3,8 |

55,3 |

|

2006 |

7,7 |

7,9 |

-1,3 |

12,3 |

-0,2 |

-0,9 |

-2,1 |

2,0 |

-3,8 |

-22 |

5,9 |

13,1 |

39,3 |

|

2007 |

-8,2 |

-5,7 |

-0,1 |

-0,8 |

-2,8 |

-0,8 |

-1,7 |

-0,8 |

3,0 |

0,2 |

-29 |

2,5 |

-14,5 |

|

2008 |

0,1 |

1,5 |

-0,9 |

-0,8 |

22,8 |

-1,4 |

-2,0 |

-28 |

-1,2 |

-0,8 |

-3,5 |

-22 |

8,9 |

|

2009 |

-1,0 |

2,5 |

7,9 |

-0,4 |

7,9 |

-3,3 |

1,4 |

-1,0 |

8,2 |

3,8 |

28,4 |

Другие рефераты на тему «Финансы, деньги и налоги»:

Поиск рефератов

Последние рефераты раздела

- Оценка и прогнозирование инвестиционного рынка

- Анализ финансового состояния предприятия

- Анализ современного рынка электронных денег в России

- Актуальные проблемы внешнего долга

- Анализ государственных финансов Удмуртской республики 2006-2009 гг.

- Анализ ликвидности баланса и платежеспособности предприятия

- Анализ и распределение финансовых средств