Налоговый учет расходов на формирование резервов по сомнительным долгам

1.3 Особенности налогового учета операций по созданию и учету резерва по сомнительным долгам

В расчет суммы резерва включаются все суммы дебиторской задолженности, выявленные при проведении инвентаризации, независимо от того, подтверждены они дебиторами или нет.

Для налогового учета имеют значение операции, изменяющие налогооблагаемую базу. Глава 25 НК «Налог н

а прибыль организаций» позволяет организациям создавать резервы по сомнительным долгам, отчисления в которые уменьшают налоговую базу по налогу на прибыль. Они включаются в состав внереализационных расходов на основании подпункта 7 пункта 1 статьи 265 Налогового кодекса.

Статья 266 Налогового кодекса содержит четкий порядок формирования резервов по сомнительным долгам для целей налогообложения прибыли. Правила таковы. Во-первых, в сумму резерва в налоговом учете включаются только долги со сроком возникновения от 45 дней. Причем задолженность со сроком возникновения от 45 до 90 дней включительно вносится в сумму резерва в размере 50 процентов, а долги со сроком возникновения свыше 90 дней — в полном объеме. Во-вторых, определена максимальная величина резерва, которую можно признать в целях налогообложения, — 10 процентов величины выручки отчетного (налогового) периода (без учета НДС).

Налоговый учет операций по созданию и учету резерва по сомнительным долгам можно определить следующим алгоритмом:

1. По окончании отчетного (налогового) периода проводится инвентаризация дебиторской задолженности в целях выявления сумм сомнительной и безнадежной задолженности.

По результатам инвентаризации формируются данные о дебиторской задолженности по следующим группам:

· сомнительная задолженность со сроком возникновения свыше 90 дней;

· сомнительная задолженность со сроком возникновения от 45 до 90 дней (включительно);

· безнадежные долги (т. е. долги, подлежащие списанию).

Дебиторская задолженность при формировании резерва учитывается в полной сумме, включая НДС (письма Минфина России от 9 июля 2004 г. № 03-03-05/2/47, МНС России от 5 сентября 2003 г. № ВГ-6-02/945).

2. Рассчитывается сумма резерва, использованного в отчетном периоде на погашение убытков от списания безнадежной задолженности, и определяется неиспользованный остаток резерва.

3. Определяется сумма резерва, создаваемого в следующем отчетном (налоговом) периоде (с учетом ограничения в размере 10 процентов суммы выручки).

4. Полученная сумма резерва сравнивается с неиспользованным остатком резерва (смотреть пункт 2 алгоритма). Если сумма резерва превышает остаток, то организация доначисляет резерв, включая сумму доначисления в состав внереализационных расходов. Если сумма резерва меньше неиспользованного остатка, то организации необходимо уменьшить резерв с отнесением разницы в состав внереализационных доходов.

2. Анализ деятельности предприятия

2.1 Общая характеристика ООО «Апекс»

ООО «Апекс» было создано в 2006 году и является торговой организацией по продаже электроинструмента на рынке в РФ.

В ассортименте ООО «Апекс» можно выделить следующие группы реализуемых товаров:

- Электроинструмент;

- Станочное оборудование;

- Садовая техника и аксессуары к ней;

- Ручной инструмент;

- Сварочное оборудование;

- Компрессоры;

- Генераторы бензиновые;

- Автоинструмент и принадлежности.

Общество действует в порядке, предусмотренном Федеральными Законами РФ, а также Гражданским кодексом Российской Федерации, Уставом и другими законодательными актами Российской Федерации.

Общество является коммерческой организацией и осуществляет свою хозяйственную деятельность на основе профессиональной самостоятельности, хозяйственного расчета и самоокупаемости, создано на неограниченный срок.

Целью создания Общества является оптовая торговля строительным инвентарем, приспособлениями и получение от этой деятельности прибыли.

Основным предназначением Общества является наиболее полное удовлетворение потребностей российских предприятий, организаций и граждан в товарах, распространяемых Обществом.

Основным видом деятельности ООО «Апекс», является сбытовая деятельность.

Основными поставщиками ООО «Апекс», являются следующие компании:

- HANDER;

- DeFort;

- BORT.

Основной вид деятельности - оптовая торговля товарами производственного назначения. Данные виды деятельности осуществляются в соответствии с действующим законодательством РФ и на основании действующей выданной лицензии.

Среднесписочная численность персонала по состоянию на 01 сентября 2009 года составляет 5 человек, из них:

- руководители - 1 человек;

- работники бухгалтерии - 1 человек;

- менеджеры по работе с клиентами (они же экспежиторы) - 2 человека;

- грузчики - 1 человек.

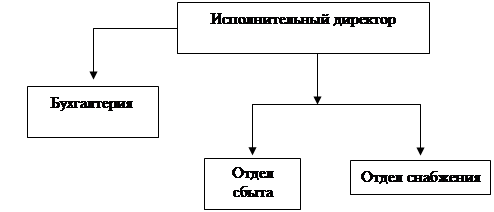

Во главе ООО «Апекс» стоит исполнительный директор, который принимает решения по заключению и цене договоров. Совмещает обязанности менеджера.

Рис. 1. Организационная структура ООО «Апекс»

В учетной политике организации отражено, что согласно п.2 ст.6 ФЗ «О бухгалтерском учете» бухгалтерский учет осуществляется бухгалтерией как самостоятельным структурным подразделением, возглавляемым главным бухгалтером.

Главный бухгалтер ООО «Апекс» назначается на должность и освобождается от должности руководителем организации и ему подчиняется. Главный бухгалтер с помощью автоматизированной программы 1С-Бухгалтерия» и «Банк-клиент» справляется со всеми вопросами, связанными с ведением бухгалтерского и налогового учета

Именно главный бухгалтер несет ответственность за формирование учетной политики, соблюдение требований и правил ведения бухгалтерского учета, своевременное представление полной и достоверной бухгалтерской отчетности, а также обеспечивает соответствие осуществляемых операций законодательству РФ, контроль за движением имущества и выполнением обязательств.

2.2 Анализ формирования налоговых обязательств предприятия

В процессе финансово-хозяйственной деятельности, проводимого организацией налогового учета, у ООО «Апекс» формируются следующие налоговые обязательства:

ü В результате торгово-розничной деятельности формируются обязательства по уплате налога на прибыль и НДС.

ü Следствием наличия на балансе основных средств и объектов недвижимости формируются обязательства по уплате налога на имущество юридических лиц.

ü Начисление и выплата зарплаты рабочим формирует налоговые обязательства по уплате НДФЛ и ЕСН налога.

Формирование налоговых обязательств происходит на основании следующих документов: ведомость отгрузки, отпуска и реализации продукции, карточка складского учета материалов, выписка из расчетной ведомости, авансовый отчет, инвентарная карточка учета основных средств, дополнительная информация.

Следствием сформированных налоговых обязательств является налоговая нагрузка, погашаемая либо за счет прибыли организации, либо покупателями продукции, товаров ООО «Апекс», либо работниками ООО «Апекс». Значение налоговой нагрузки рассмотрим на конец отчетного периода длиною в год, то есть сформированную по всем налогам с нарастающим значением в течении года по состоянию на 1 января. Хотя для выявления более точных значений факторов, меняющих нагрузку экономистами-практиками рекомендуется рассматривать месячный период

Другие рефераты на тему «Финансы, деньги и налоги»:

Поиск рефератов

Последние рефераты раздела

- Оценка и прогнозирование инвестиционного рынка

- Анализ финансового состояния предприятия

- Анализ современного рынка электронных денег в России

- Актуальные проблемы внешнего долга

- Анализ государственных финансов Удмуртской республики 2006-2009 гг.

- Анализ ликвидности баланса и платежеспособности предприятия

- Анализ и распределение финансовых средств