Паевые инвестиционные фонды - механизмы, преимущества, особенности

СЧА

––––––––– = стоимость 1 пая

кол-во паев

Стоимость чистых активов (СЧА), разделенная на количество паев, составляет стоимость инвестиционного пая. Если чистые активы фонда растут в результате его успешной деятельности, то растет и стоимость одного пая. Если уменьшаются, то, соответственно, уменьшается и стоимость пая. Вот почему изменение стоимости пая - самый важный показатель

работы фонда.

В паевых фондах инвестор получает свою прибыль не процентами на вклад, как в банке (и дивидендов на паи тоже нет). Прибыль -это изменившаяся стоимость инвестиционного пая. Но не тогда, когда пай остается в фонде, а только при его продаже.

Чтобы получить прибыль на руки, надо продать свой пай обратно управляющей компании (погасить). Разумеется, прибыль будет только в том случае, если стоимость пая увеличилась за то время, что пайщик вкладывали средства в ПИФ. Если же стоимость пая уменьшилась, то прибыль пайщика отрицательна.

Об издержках

За свою работу управляющая компания берет вознаграждение – определенный процент от активов паевого фонда. Также должны оплачиваться услуги депозитария, регистратора и аудитора. В сумме эти расходы не могут превышать 10% от размера активов. В реальности конкуренция между управляющими компаниями заставляет снижать размер вознаграждения и обычно он примерно равен 3%.

При покупке (выдаче) и продаже (погашении) паев с пайщика тоже могут взять комиссионные – надбавку при покупке и скидку при выкупе. Обычный размер надбавок – 1 – 1,5%. Что касается скидок, то многие фонды снижают их с течением времени инвестирования, а после года инвестирования не берут вовсе. Ряд фондов не имеет надбавок, некоторые не имеют скидок, а некоторые – ни того, ни другого.

Глава 3. Преимущества ПИФОВ

3.1. 6 преимуществ ПИФОВ

1.Жесткий контроль государства - первое преимущество ПИФов

2.Второе преимущество – профессионализм управляющей компании

3.Возможность продать финансовый инструмент в любой момент называется ликвидностью и является третьим преимуществом ПИФов

4.Раскладывание средств по разным «корзинкам» называется диверсификацией, и это четвертое преимущество паевых фондов

5.Пятое преимущество - паевые фонды доступны большинству россиян

6.Прибыль паевых фондов не облагается налогом, и это их шестое преимущество

В России фонды работают с 1996 года. Благодаря продуманному механизму работы и жесткому контролю за их работой со стороны государственного регулирующего органа вот уже 8 лет ПИФы оправдывают свою репутацию наиболее безопасного финансового института для частных инвесторов.

Важным преимуществом паевых фондов являются профессионализм управления средствами, а также надежность и доступность.

Федеральная комиссия по рынку ценных бумаг тщательно продумала устройство паевых фондов. В результате с момента их создания в 1996 году до настоящего времени не было ни одного случая мошенничества со средствами пайщиков.

Если принято решение продавать и покупать ценные бумаги самостоятельно, соответственно возникает необходимость информирования о ситуации на рынке, а также в финансовом положении разных предприятий. Необходимо наличие информации о хороших и плохих новостях в политике и экономике. Это требует много времени и знаний. Для работающего в другой сфере человека это довольно затруднительно. Гораздо больших результатов можно достичь, если поручить это профессионалам рынка ценных бумаг.

В случае, если пайщик сам не является знатоком финансов. Специалисты управляющей компании берут на себя управление деньгами клиентов. Они анализируют ситуацию на рынке ценных бумаг и решают, какие бумаги в данный момент стоит купить, а какие – продать.

Пай открытого паевого фонда можно продать в любой рабочий день. По закону управляющая компания обязана купить пай по текущей стоимости, поэтому невозможна ситуация, когда клиенту отказывают в выплате денег.

Управляющий может купить много разных ценных бумаг, так, чтобы снижение стоимости одних возмещалось ростом курса других. Одному человеку понадобилось бы несколько сотен тысяч долларов, чтобы создать такой набор ценных бумаг (его называют «портфелем ценных бумаг» или «инвестиционным портфелем»). В паевом фонде даже небольшие средства любого пайщика распределены по всему портфелю паевого фонда.

В большинство ПИФов можно прийти с суммой в 3 – 10 тысяч рублей, что вполне по силам частным лицам. А в некоторых паевых фондах ждут пайщиков и с 1000 рублей, и даже с 500. В четырех ПИФах минимальная сумма вообще не установлена.

Важно, что прибыль паевого фонда не облагается налогом. Значит, прибыль не уменьшается на 24% (налог на прибыль), а это еще больше увеличивает доход пайщика.

3.2. Преимущество ПИФА над банком

- Паевой фонд – не банк. В банке вкладчику гарантируется определенный процент по вкладу. Всю остальную прибыль от операций банк забирает себе. В паевом фонде ситуация обратная: управляющая компания берет за свои услуги фиксированный процент, вся же оставшаяся прибыль достается пайщикам. Поэтому размер будущего дохода неизвестен. Управляющим компаниям запрещено обещать какой-то определенный размер прибыли. Прошлые результаты помогают оценить успешность работы управляющей компании, но не являются гарантией будущей доходности.

- Еще одно важное отличие паевых фондов от банков – отсутствие регулярных процентных выплат. Доход пайщик получает лишь тогда, когда продает управляющей компании свои паи (все или часть).

- Работа банка не прозрачна: вы не знаете, куда банк вкладывает средства своего клиента. Деятельность паевого фонда, наоборот, полностью прозрачна. В соответствии с законодательством ПИФы очень подробно информируют о своей работе спецдпозитарий, Федеральную службу по финансовым рынкам, а также широкую общественность.

На Западе подобные фонды завоевали большую популярность. В США объем средств в этих фондах больше 7 трлн. долларов, в Европе – больше 4,6 трлн. евро. Число фондов в США превышает 8 200. Почти треть американцев (более 95 миллионов человек) вложили свои средства именно в такие фонды. Основная цель американских инвесторов – накопить на старость или на обучение детей и внуков.

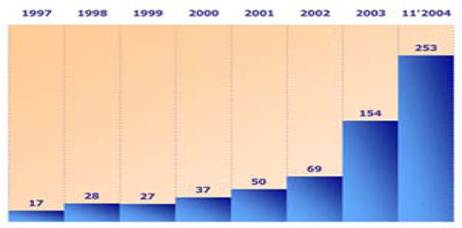

На начало декабря 2004 года количество паевых фондов в России достигло 253. В российские ПИФы на 2 декабря 2004 г. было вложено 108 млрд. рублей (3,84 млрд. долларов).

Как видно, на период 2002-2004, отрасль паевых фондов бурно развивается и вышла на новый уровень. Причин для такого рывка несколько.

"Об Агентами по выдаче, погашению и обмену инвестиционных паев могут быть только юридические лица - профессиональные участники рынка ценных бумаг, имеющие лицензию на осуществление брокерской деятельности.

Агент по выдаче, погашению и обмену инвестиционных паев действует от имени и за счет управляющей компании на основании договора поручения или агентского договора, заключенного с управляющей компанией, а также выданной ею доверенности. (Федеральный закон об инвестиционных фондах", статья 27)

Другие рефераты на тему «Финансы, деньги и налоги»:

Поиск рефератов

Последние рефераты раздела

- Оценка и прогнозирование инвестиционного рынка

- Анализ финансового состояния предприятия

- Анализ современного рынка электронных денег в России

- Актуальные проблемы внешнего долга

- Анализ государственных финансов Удмуртской республики 2006-2009 гг.

- Анализ ликвидности баланса и платежеспособности предприятия

- Анализ и распределение финансовых средств